«Российский дисконт» на бирже: что это и почему так важно для инвестора

Виктор Дроздов, директор департамента деловых коммуникаций и связей с инвесторами компании «Полюс». Отвечает за связи с инвесторами и аналитиками, коммуникационную стратегию, информационную поддержку ключевых проектов.

В 2020 году признан ведущим специалистом в области связей с инвесторами в России и в секторе металлургии в странах развивающихся рынков по версии издания Institutional Investor.

Откуда берется дисконт

«Российский дисконт» означает, что отечественные компании торгуются на бирже дешевле своих западных аналогов, если сравнивать их по оценочным мультипликаторам . Об этом стало модно говорить после 2014 года, когда Россия попала под череду санкций.

На самом деле дисконт существовал всегда, и его основные причины — не в геополитике. По сути, это дисконт развивающихся рынков. История торговли публичными инструментами здесь не такая длительная, как на развитых рынках. Поэтому у инвесторов больше сомнений по поводу стабильности и предсказуемости компаний.

Уровень дисконта сильно зависит от отрасли. Если сектор хорошо представлен на развитом рынке, то преодолеть дисконт сложнее. Например, в США торгуется достаточно много производителей стали, которые давно и хорошо себя зарекомендовали. Поэтому американский или глобальный инвестор, который интересуется сталью, сначала обратит внимание именно на этот регион.

Но если взять горную добычу в целом, то на развитых рынках есть имена, которые вроде бы на слуху, но с другой стороны не являются доминирующими — здесь российским компаниям гораздо проще привлечь к себе интерес.

Оценить уровень «российского дисконта» в среднем по рынку проблематично, тем более он постоянно меняется. На него влияют общий уровень развития экономики и законодательства, всплески интереса к отдельным регионам и отраслям — например, недавно мы наблюдали такой всплеск в нефтегазовом секторе.

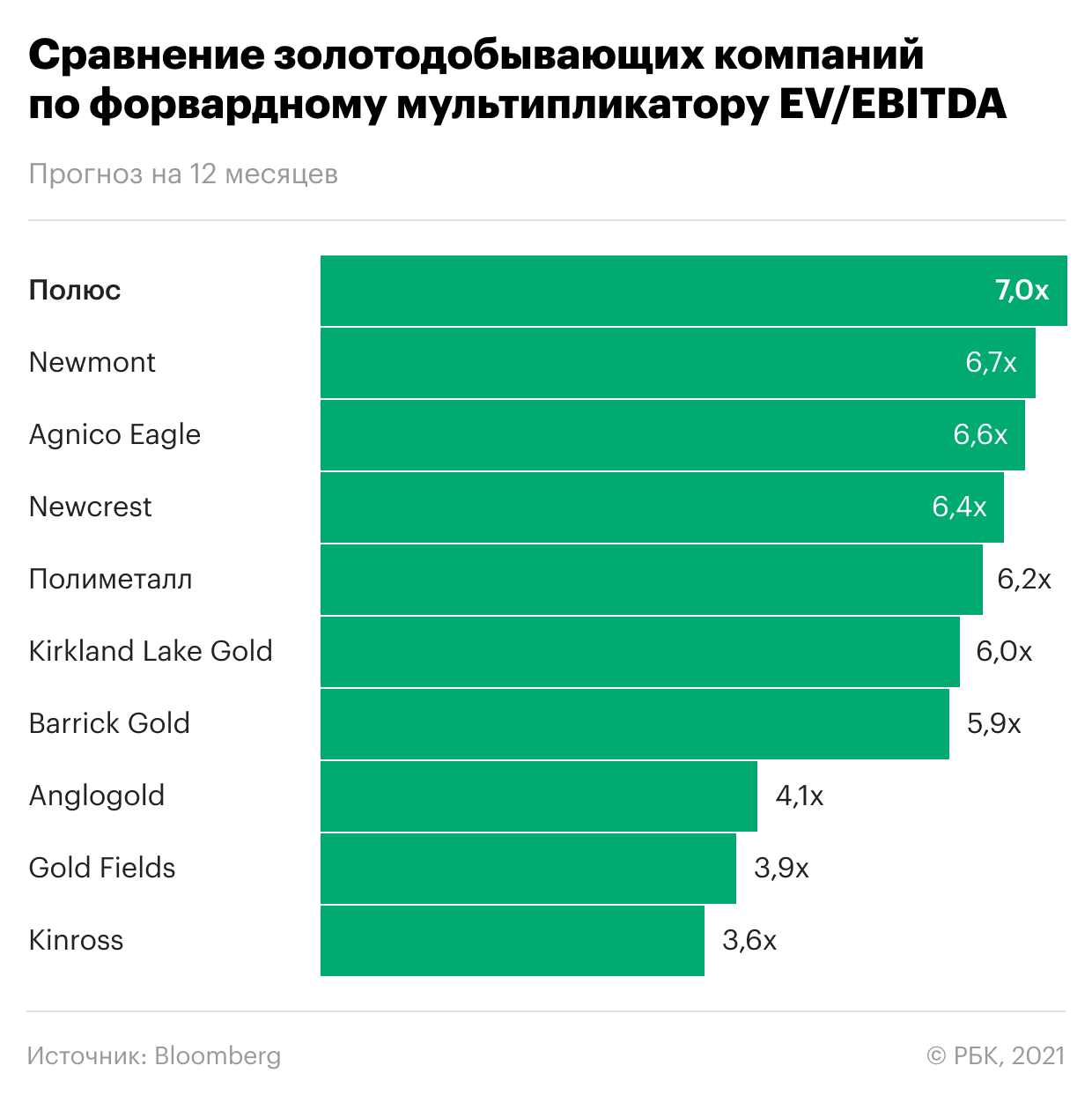

В целом за последние годы ситуация улучшилась. Сам по себе дисконт никуда не ушел, но отдельным компаниям удается его преодолеть. В IT-секторе это «Яндекс», в газовом — НОВАТЭК, в металлургии — «Полюс».

Как компании борются с дисконтом

У эмитентов есть несколько способов преодолеть страновой дисконт. Но не все они хорошо работают в долгосрочной перспективе, не будучи встроенными в системный подход к общению с инвесторами.

Дивидендная политика. Это очень популярный подход, многие российские игроки выбрали такой путь и увеличили дивиденды в 2014–2018 годах. Например, некоторые из металлургов делают довольно щедрые выплаты в размере 100% от свободного денежного потока (FCF). Это достаточно эффективно, но не исключает рисков. Направляя все свободные средства на выплаты, компания может подойти неподготовленной к очередному инвестиционному циклу. Кроме того, дивиденды служат определяющим фактором далеко не для всех фондов.

Ставка на рост. История роста, увеличения размера бизнеса хорошо продается инвесторам. В 2016–2019 годах ее показывали как российские, так и международные игроки — En+, Nordgold, «Сибур», «Роснефть», «ФосАгро», телеком-операторы.

В случае с компанией «Полюс» инвесторы возлагают большие надежды на проект «Сухой Лог», который позволит к 2027 году значительно увеличить производство.

Но компании развиваются в рамках экономических и отраслевых циклов. Бесконечный рост невозможен — рано или поздно игроки сталкиваются со снижением спроса или покупательной способности. К тому же, если компания активно вкладывается в рост, ей обычно приходится снижать свои дивидендные потоки. Получается, она в некотором смысле «наказывает» инвесторов за свое активное развитие. Такого могут и не простить.

Одно из возможных решений — отвязать дивиденды от свободного денежного потока. Так, в «Полюсе» дивидендная политика отталкивается от показателя EBITDA . Он рассчитывается еще до оценки FCF , и выплаты инвесторам не зависят от потенциальных изменений в капзатратах компании.

Коммуникация с инвесторами. Российские эмитенты в целом известны качеством своей отчетности и детальностью раскрытия информации. Кроме того, они готовят очень качественные маркетинговые материалы, активно проводят мероприятия для инвесторов. Но чтобы привлечь их внимание и полностью преодолеть дисконт, этого может быть недостаточно.

Что важно в коммуникации с инвесторами

Многие крупные российские компании провели размещения еще в 2000-х годах. С тех пор у них сформировалась своя база лояльных инвесторов.

«Полюс» проводил свое SPO в 2017-м. Перед нами стояла задача, с одной стороны, заинтересовать чужих «преданных фанатов», с другой — привлечь тех, кто раньше вообще не смотрел на российский рынок. Для этого компания использовала несколько новых подходов.

Первые два пункта достаточно трудозатратны сами по себе и требуют организации отдельной функции (corporate access) внутри департамента по связям с инвесторами. Не многие компании готовы пойти по этому пути.

Прямое общение. Традиционно большую часть встреч с инвесторами и road-show для российских компаний организуют инвестиционные банки. Но хоть мы и продолжаем принимать активное участие в банковских конференциях, все же решили перейти на самостоятельное проведение road-show с инвестфондами.

От этого выигрывают обе стороны. Фонды получают необходимую информацию, а компания — возможность показать свою открытость и готовность к ведению диалога.

Для развитых рынков такое прямое общение — привычная практика. Инвесторы, ориентированные на развивающиеся рынки, ее тоже приняли очень хорошо.

Выбор инвесторов. Четыре-пять лет назад мы отправляли инвестбанкам список фондов, с которыми хотели бы встретиться, и получали около 40% положительных ответов. Мы сумели кратно нарастить соотношение положительных ответов к запросам о встречах. Дело не только в прямом общении с инвесторами. Важно тщательно выбирать, когда и кому предложить встречу. Для этого мы анализируем акционерные базы компаний-аналогов и те потоки средств, которые видим на рынке. На основе этого анализа мы и строим план общения с инвесторами.

Если фонд инвестирует в горную добычу, золото или развивающиеся рынки, то мы обращаемся к нему напрямую. Так мы начали общаться с одним из крупных фондов в Германии, который раньше вообще не инвестировал в Россию, или с крупным фондом из штата Флорида, для которого акции «Полюса» являются одной из двух инвестиций в России. И таких примеров много.

Постоянный контакт. Рынок золотодобычи — достаточно компактный. Поэтому инвесторы не всегда получают о нем нужный объем информации. Золоту уделяют меньше внимания, чем более крупным отраслям.

Мы попытались ликвидировать этот информационный разрыв с другими секторами. Для инвесторов запустили еженедельные рассылки, в которых рассказываем о новостях золотодобычи и даем отраслевую аналитику. Например, анализируем дивидендные политики, программы роста производства, сравниваем качество активов.

Эта информация не обязательна для того, чтобы принять решение о вложениях в ту или иную компанию. Но такие форматы помогают поддерживать постоянный диалог и контакт с инвесторами и закрепить в их памяти название компании как стабильного поставщика информации. А информация для инвесторов — это самое ценное.

Что это значит для инвестора

Дисконт развивающихся рынков — проблема для российских компаний, но не приговор. От него можно уйти, причем для этого не требуется многомиллиардных вложений. Единственный способ это сделать — дать инвестору стабильность и предсказуемость. По нашему опыту, на это компании требуется значительное время, это точно не мимолетное увлечение. Тогда он с большей готовностью вложится в акции эмитента и не будет требовать дисконта.

Кто-то может сказать, что если дисконт будет сокращен, то у российских компаний не останется пространства для переоценки и от них отвернутся инвесторы. А еще отечественные компании платят большие дивиденды — в них как бы транслируется та недооцененность, которую они имеют на международной арене. Но на самом деле прозрачное управление, понятные мотивы менеджмента, наконец, более бережное отношение к миноритариям долгосрочно имеют гораздо больший вес и ценность.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.