Брокеры указали на риски для экономики при дефолте по бондам «Роснано»

Брокеры и дилеры призвали власти не допустить реструктуризацию и дефолт по облигациям «Роснано». Такие действия будут иметь негативные последствия для всего сегмента квазисуверенных облигаций, которые в конечном счете приведут к замедлению экономического роста в России, сообщается в письме Национальной ассоциации участников фондового рынка (НАУФОР), направленном в Банк России и правительство. Ассоциация НАУФОР объединяет российских брокеров, дилеров и управляющие компании.

По мнению НАУФОР, в случае реструктуризации долгов или дефолта «Роснано» на долговом рынке произойдет переоценка риска облигаций госкорпораций, компаний и банков со 100%-ным госучастием, а также отдельных субъектов Российской Федерации. В результате для таких эмитентов вырастет кредитная риск-премия и стоимость обслуживания долга, а некоторые из них не смогут привлекать долг без прямых государственных гарантий.

Негативный эффект от реструктуризации и дефолта «Роснано» подорвет перспективу реализации госпрограмм в различных секторах экономики (например, реализации инфраструктурных проектов, для финансирования которых предусмотрен выпуск инфраструктурных облигаций), считают в НАУФОР. Это в итоге приведет к замедлению экономического роста в стране, считают в ассоциации.

Долговые обязательства «Роснано» оказались в центре внимания после того, как в пятницу, 19 ноября, Мосбиржа по предписанию Банка России сообщила о приостановке торгов облигациями компании из-за риска инсайдерской торговли на бирже.

В этот же день «Роснано» объявила, что обсуждает с кредиторами и крупными владельцами облигаций сценарии реструктуризации своих долгов, часть из которых не покрыта гарантиями государства. Компания провела с ними закрытую встречу. В «Роснано» констатировали, что накопленный непропорциональный долг и ее текущая финансовая модель требуют корректировок.

Сообщение вызвало негативную реакцию на долговом рынке. В понедельник, 22 ноября, котировки рублевых облигаций компании обвалились на 10–30% — до уровня 70–90% от номинала. Значительная ценовая просадка в облигациях была вызвана неожиданным характером заявления компании о возможной реструктуризации долга, надежность которого не подвергалась сомнению у инвесторов, отметили в НАУФОР.

22 ноября на фоне падения облигаций «Роснано» индекс корпоративных облигаций Мосбиржи (RUCBITR) снизился на 0,38%, до 451,23 пункта. Последний раз столь низкие значения индекса наблюдались в октябре 2020 года. Доходность индекса выросла до 9,17% годовых. Индекс государственных облигаций ОФЗ (RGBI) на дневном минимуме опускался на 0,3%, до 134,95 пункта. Это самое низкое значение с января 2019 года. Доходность индекса выросла до 8,47% годовых.

Во вторник, 23 ноября, Министерство финансов впервые прокомментировало ситуацию с облигациями «Роснано», заявив, что государственные гарантии по долгам «Роснано» будут соблюдены в полном объеме. Комментарии Министерства финансов помогли бумагам отыграть часть потерь.

25 ноября Банк России заявил, что не видит системных рисков в ситуации с долгом «Роснано», так как обязательства компании равномерно распределены по системе». По мнению НАУФОР, этих заявлений недостаточно и они могут рассматриваться инвесторами как устранение государства от решения проблем с долгом по квазисуверенным облигациям, не обеспеченным государственными гарантиями.

Международное рейтинговое агентство Fitch Ratings 25 ноября внесло долгосрочные рейтинги эмитента в иностранной и национальной валютах «Роснано» в список на пересмотр. Свое решение агентство объяснило возросшей неопределенностью, которая возникла после того, как компания объявила о переговорах с кредиторами о возможной реструктуризации долга.

Ситуация с долгами «Роснано» может стать тестом для государства на готовность нести финансовые потери в связи с высокорисковыми инвестициями, считают в Fitch. В последний раз агентство обновляло рейтинг госкомпании в декабре — он находится на уровне BBB со стабильным прогнозом в иностранной и национальной валюте, то есть соответствует рейтингу, присвоенному России. Пока Fitch оценивает вероятность господдержки «Роснано» как высокую. Агентство продолжит следить за риском рефинансирования «Роснано» и государственными мерами поддержки компании, говорится в заявлении агентства.

Сколько долгов у «Роснано»

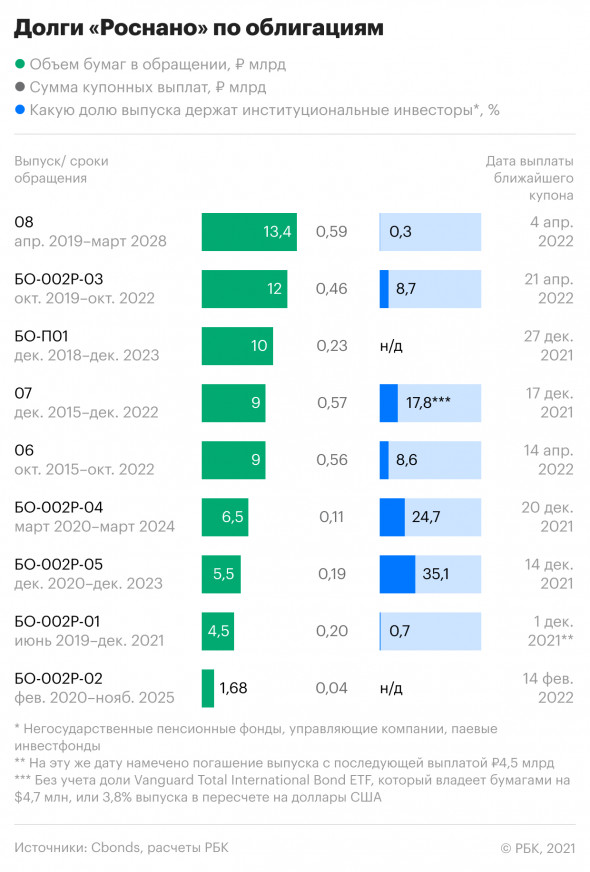

Суммарный объем выпусков облигаций «Роснано» составляет ₽71,58 млрд. Компания разместила девять выпусков. Бумаги трех серий (06, 07, 08) на ₽31,4 млрд с погашением в 2022 и 2028 годах покрыты гарантиями Минфина, облигации на ₽40,18 млрд не имеют защиты. В декабре «Роснано» предстоит выплатить купоны по бумагам пяти серий и погасить один выпуск облигаций на ₽4,5 млрд.

Помимо облигаций, у компании также есть обязательства по банковским кредитам. На середину 2021 года они составляли ₽76,4 млрд, по данным ежеквартального отчета компании по РСБУ.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»