«В два раза выгоднее, чем S&P 500». Покупать ли акции Nike в 2022 году

Компания Nike была основана в 1964 году бегуном на средние дистанции Филом Найтом и его тренером Биллом Бауэрманом. Динамика акций с момента выхода на биржу красноречиво говорит о ее успехе. В ноябре 2021 года исполнилось ровно 40 лет с момента выхода компании на биржу, за которые обувная корпорация продемонстрировала впечатляющие результаты.

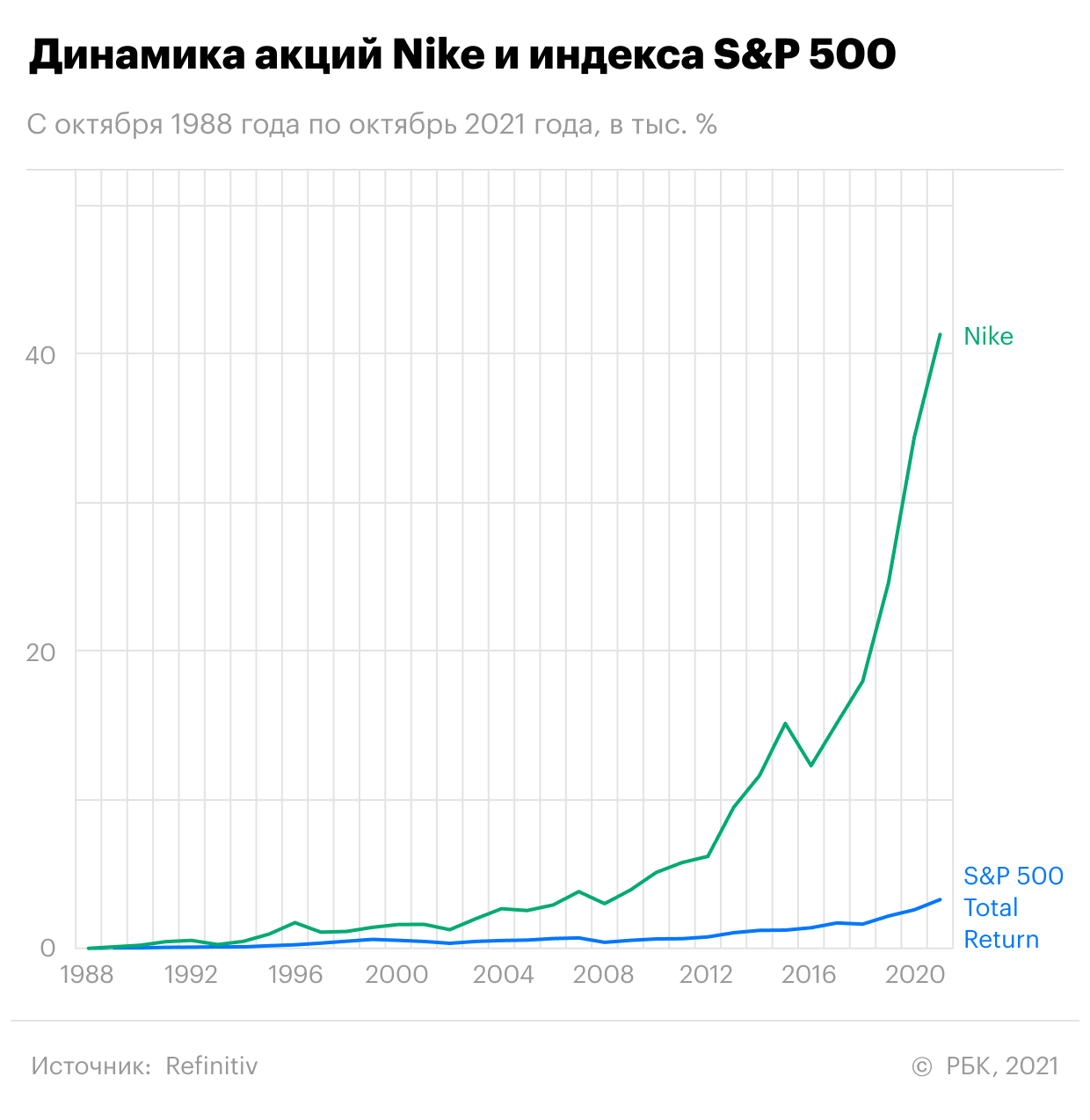

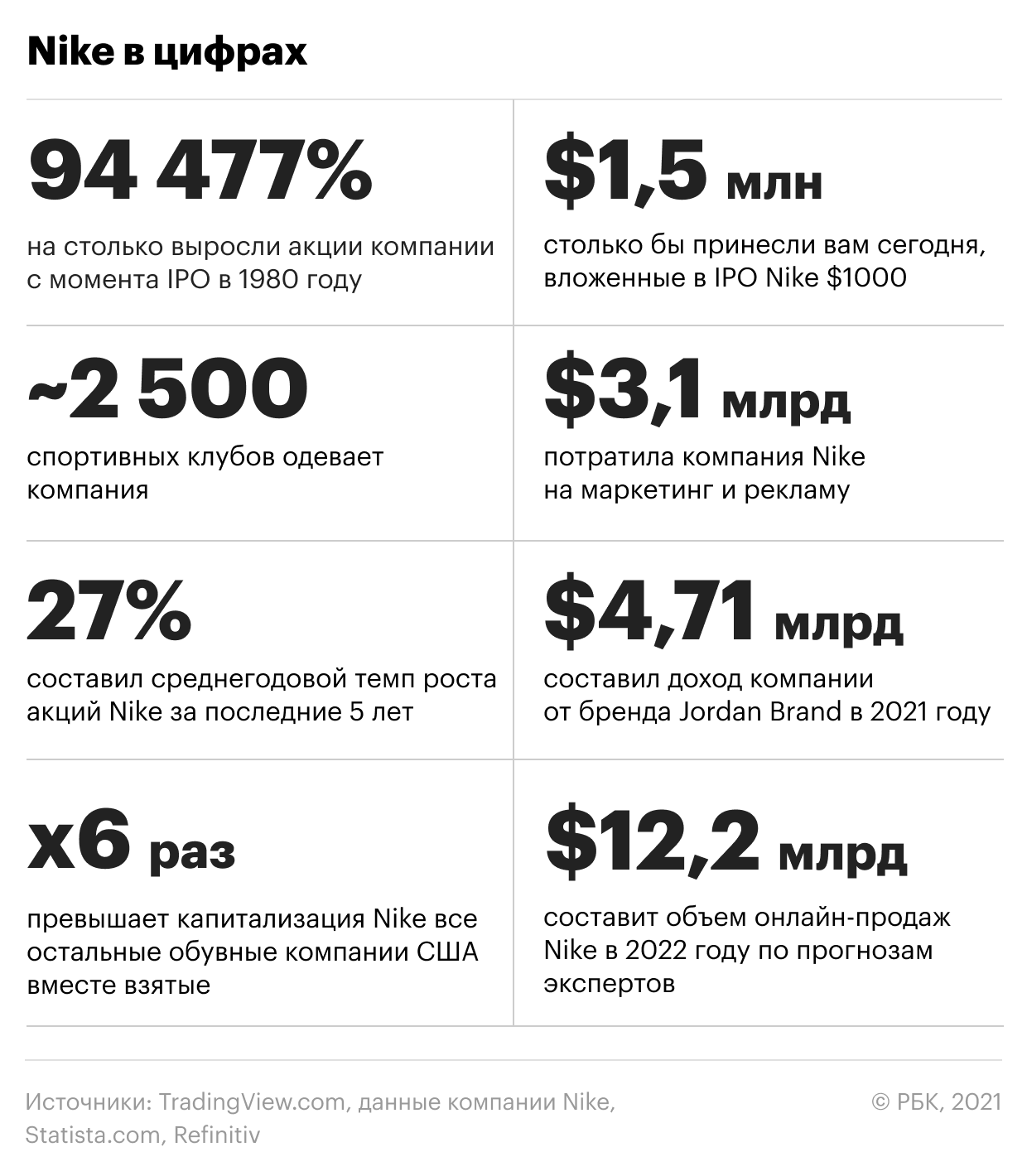

За последние пять лет средняя годовая доходность акций Nike без учета дивидендов составила 27%, тогда как индекс S&P 500 рос лишь на 16%. Вложения в обувную американскую компанию в полтора-два раза выгоднее, чем вложения в S&P 500. И такое соотношение держится с начала 1980-х годов. Всего за 40 лет акции Nike подорожали почти в 945 раз.

По скорости роста бумаги Nike стоят в одном ряду с крупнейшими технологическими гигантами, поэтому размер дивиденда у компании никогда не был особенно большим. Хотя Nike распределяет на выплаты акционерам почти 30% прибыли, доходность на одну акцию получается всего 0,6–0,7% в год.

Сильный бренд — главный актив Nike

Акции Nike с начала 1980-х и до сегодняшнего дня почти всегда находятся в топе рекомендаций крупных инвестиционных домов, таких как Goldman Sachs, Guggenheim Securities, Deutsche Bank, Wedbush и Morgan Stanley — наряду с Apple, Microsoft, Starbucks или Walmart. Бренд Nike — такая же часть повседневной Америки, как McDonalds и Coca-Cola. Это обстоятельство во многом объясняет, почему компания сегодня стоит почти $270 млрд — в шесть раз больше, чем все остальные обувные компании США, вместе взятые.

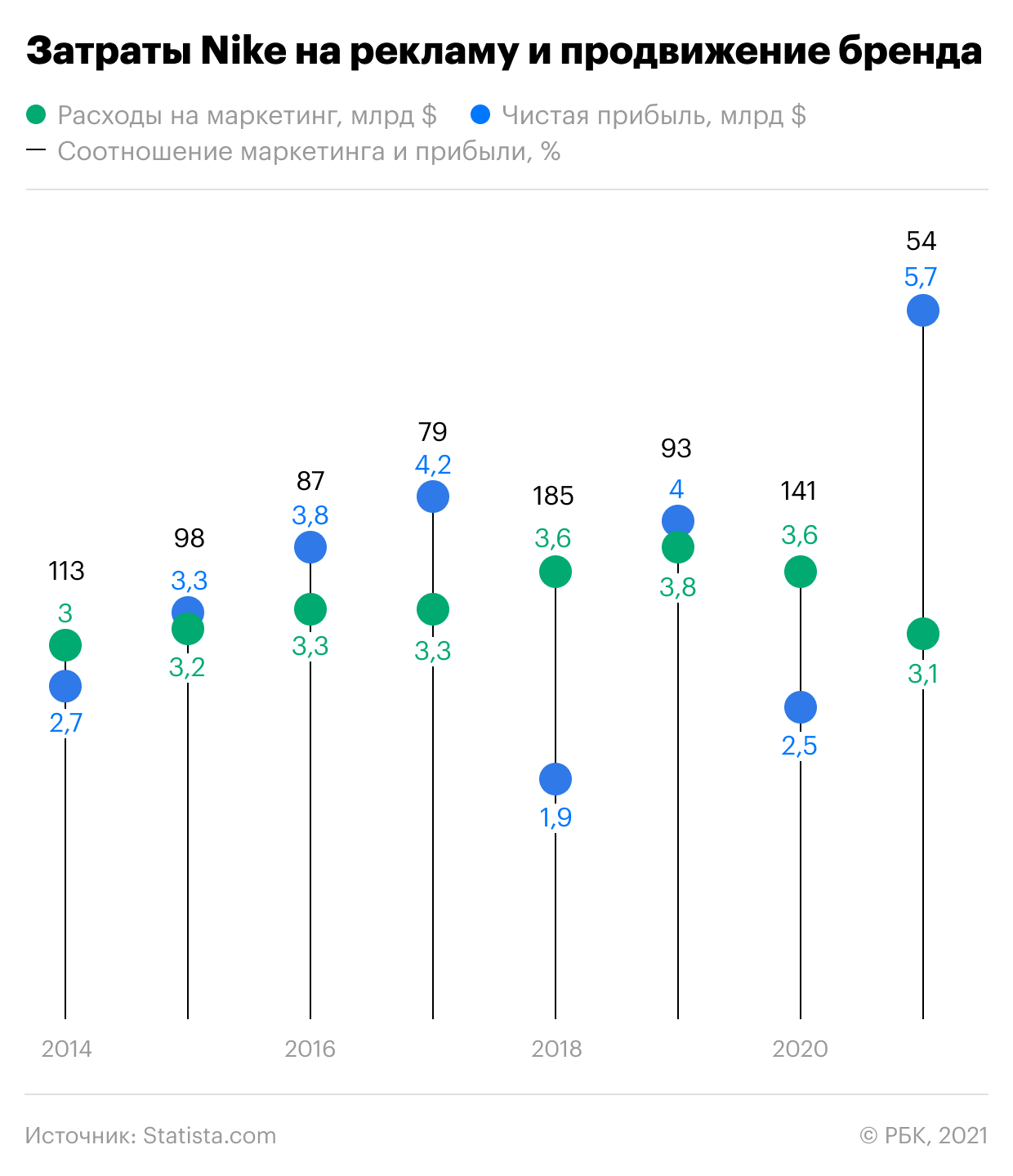

Значительная часть образа Nike выражена сильным брендом компании. В рекламном портфеле компании находятся самые успешные спортсмены из разных видов спорта: Майкл Джордан, Тайгер Вудс, Криштиану Роналду, Серена Уильямс и Леброн Джеймс. Однако высокие расходы на маркетинг и рекламу с участием звезд мирового масштаба приносят свои плоды. По результатам 2021 финансового года затраты на маркетинг компании составили $3,1 млрд, однако доходы лишь от одного Jordan Brands оказались выше и составили $4,71 млрд.

Компания одевает около 2,5 тыс. спортивных команд, клубов и ассоциаций более чем в 20 видах спорта — больше, чем любой из конкурентов. Около 70% стоимости продукции Nike не связано напрямую с производством. Издержки на выпуск пары кроссовок составляют менее $30 при их цене $100 за пару. Для именных серий, создаваемых для звезд шоу-бизнеса и спорта, доля издержек на производство пары, которая стоит около $250, падает до 12%. То есть ключевой финансовый актив Nike — ее бренд, а вовсе не цепочки поставок или количество магазинов.

Nike против основного конкурента в цифрах

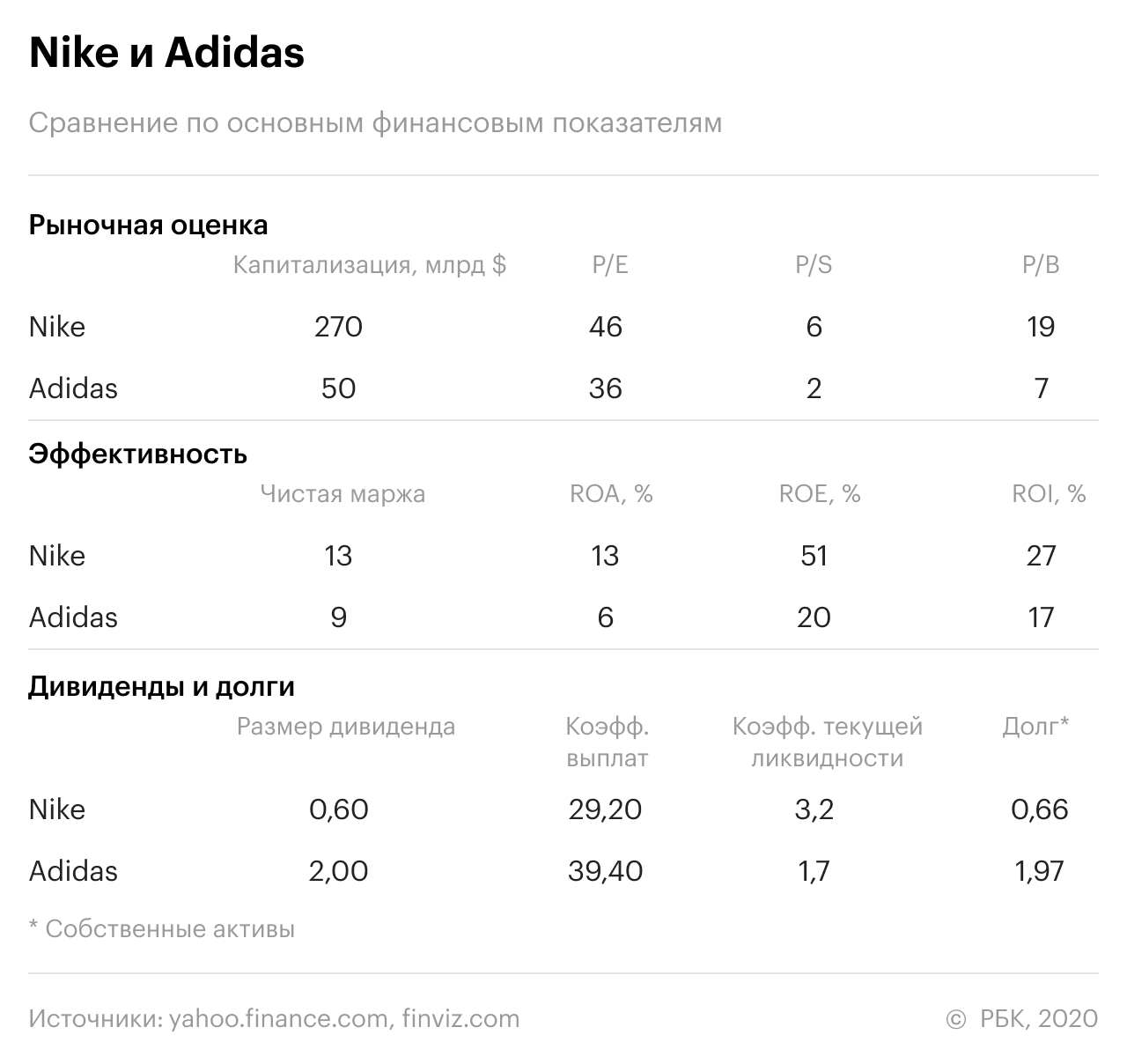

Ни одна из обувных компаний в США по размеру бизнеса и доли рынка даже близко не стоит рядом с Nike, что осложняет оценку эффективности компании по сравнению с конкурентами. На мировом рынке сопоставимые продажи показывает только немецкая компания аdidas, поэтому чаще всего принято сравнивать именно эти две компании. У обеих две трети продаж приносят кроссовки.

Nike кратно дороже своего главного конкурента по основным мультипликаторам , но это объясняется более высокой (в полтора-два раза) маржинальностью и рентабельностью. При этом американская корпорация легче справляется с дивидендной и долговой нагрузкой. Nike имеет более умеренное кредитное плечо в сравнении с аdidas — почти в три раза ниже.

Nike отличает от конкурентов прежде всего то, как быстро компания принимает все новое. В 1980-е годы она зарабатывала на популярности баскетбола, в 1990-е подхватила тренд на хип-хоп, экстрим и европейский футбол, в новом веке переключилась на кэжуал, унисекс и большие размеры. Например, недавно компания открыла виртуальную копию свой штаб-квартиры на игровой платформе Roblox, заставив инвесторов заговорить о первой в мире метавселенной, где пользователи будут одевать своих аватаров в копии брендовой одежды и обуви. Это неосвоенный рынок с перспективами, о которых пока можно лишь фантазировать.

В цифрах из отчетов Nike все подобные эксперименты выглядят как большой денежный поток, направленный на инвестиции . По итогам предыдущего года — $3,8 млрд. Для сравнения, год назад было чуть более $1 млрд, а до этого два года подряд не более $300 млн, что указывает на рост в 13 раз менее чем за пять лет.

По результатам 2021 финансового года выручка компании за четвертый квартал составила $12,3 млрд, что на 96% больше по сравнению с предыдущим годом и на 21% по сравнению с четвертым кварталом 2019 года. Рекордные доходы от продажи обуви компания показала в Северной Америке, заработав $11,6 млрд, что на 29% больше по сравнению с четвертым кварталом 2019 года.

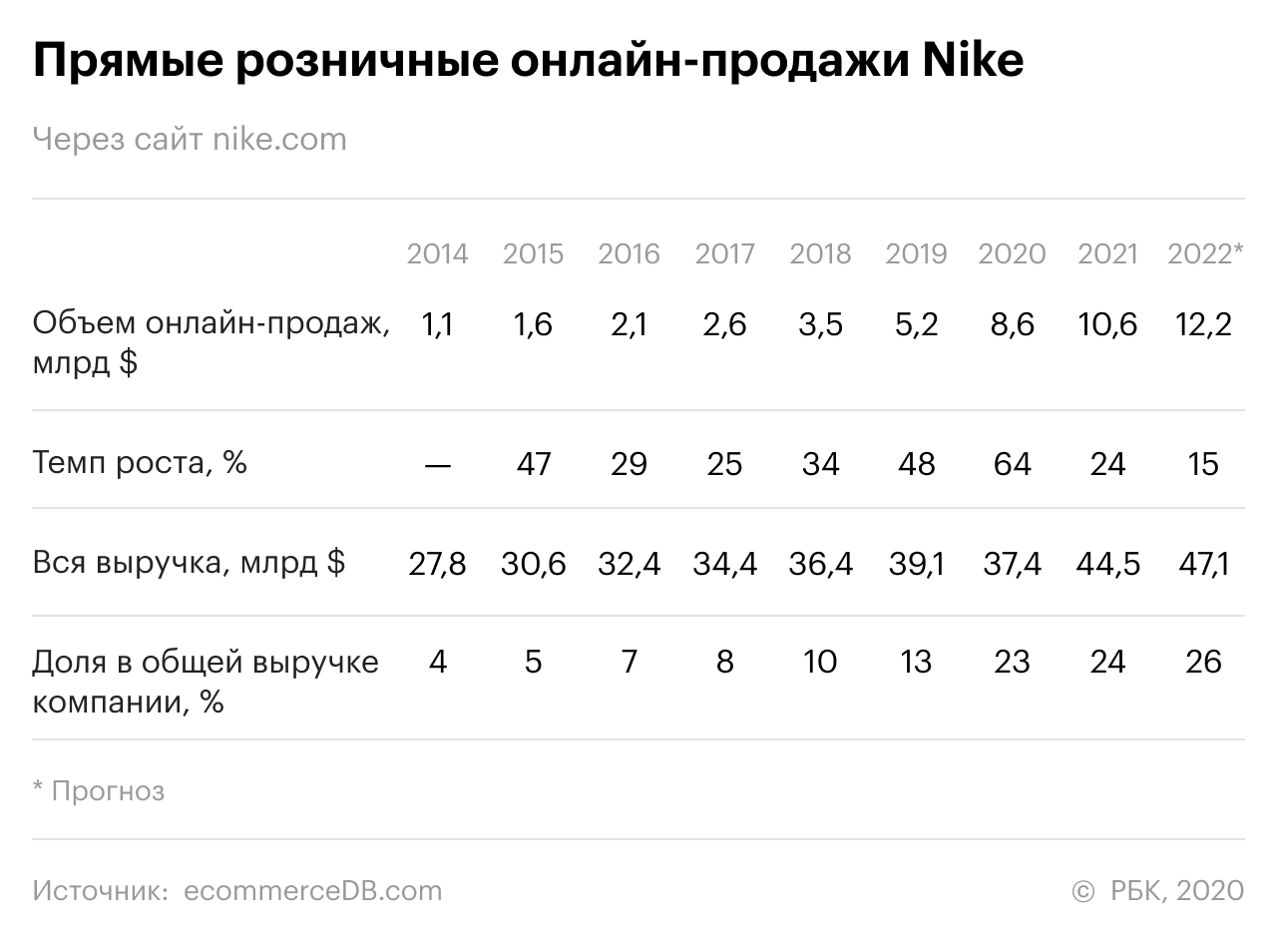

Предыдущий большой инвестиционный цикл для Nike был связан с переводом продаж в цифру. Она его начала задолго до пандемии — еще в прошлом десятилетии. К 2018 году сайт и приложение Nike обрабатывали десятую часть всех прямых поставок. На сегодняшний день — четверть всех прямых поставок, то есть потенциал роста далеко не исчерпан.

Риски и отрицательные стороны

Как и все крупные производители обуви и одежды, Nike отшивает продукцию в странах Азии, что в последнее время приводит к частичному срыву поставок. Последний из инцидентов с карантинами во Вьетнаме случился в августе и привел к падению акций компании более чем на 15% за месяц. Nike производит примерно 51% своей обуви во Вьетнаме.

Помимо этого, у компании есть несколько хронических проблем, которые могут оказать негативное влияние в будущем. Например, то, что она ведет часть финансовых операций в офшорной зоне на Бермудских островах. Учитывая тренд на повышение корпоративных глобальных налогов, Nike вполне может стать мишенью для регуляторов.

Также стоит держать в голове экологические риски. Производство кроссовок оставляет сильный углеродный след: в среднем 14 кг углеродных выбросов на пару, из которых 90% не будут переработаны. Этот фактор бьет по ESG-рейтингам Nike, которая сейчас отстает от других крупных компаний в борьбе с изменением климата.

Основные выводы от эксперта

Nike — один из ключевых брендов современной Америки. Ее успехи в продажах обуви и одежды связаны с методичным продвижением своей продукции в направлении креативности и актуального стиля. Компания инвестирует в цифровые сервисы и рекламу в сумме больше, чем получает чистой прибыли.

Технологии маркетинга и рекламы для Nike не менее важны, чем технологии создания новых материалов. Все это делает компанию более рентабельной и маржинальной по сравнению с конкурентами. Накопленное преимущество Nike может сохраняться еще не одно поколение, учитывая крупные инвестиции в детский контент.

Все эти особенности Nike рынку хорошо известны, поэтому она чаще всего торгуется сильно дороже своих аналогов — практически на уровне технологических бумаг США. Каждый квартал у Nike появляются новые драйверы для роста. Учитывая бездонный потенциал цифровых продаж, можно ожидать, что в следующие 12 месяцев Nike принесет своим инвесторам очередные 20–25% прироста.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram