Как платить за границей: 7 способов оплаты за рубежом

В этом тексте:

С марта 2022 года выпущенные российскими банками карты платежных систем Visa и Mastercard не работают за пределами России. За границей ими нельзя расплачиваться и нельзя снимать с них наличные. Однако «РБК Инвестиции» насчитали как минимум семь способов платить за рубежом, работающих в 2025 году для россиян.

Наличные

Сколько: до $10 тыс. / эквивалент в евро

Снять валюту наличными со счета

С банковских счетов или вкладов можно снимать наличную иностранную валюту, хотя и с ограничениями.

По правилам Банка России, с валютных счетов и вкладов, открытых до 9 марта 2022 года, можно снять в общей сложности не более $10 тыс. или эквивалент этой суммы в евро. Если вы еще не исчерпали этот лимит, то перед поездкой за границу можете снять деньги. Но если вы сейчас купите валюту онлайн, то снять ее не сможете, ограничения продлены до 9 марта 2025 года.

Средства с валютных счетов, зачисленные с 9 сентября 2022 года, банки могут выдавать в наличных рублях не по курсу ЦБ, а по собственному курсу, который обычно ниже официального. Раньше выдаваемая в рублях сумма не могла быть меньше, чем рассчитанная по официальному курсу ЦБ на день выплаты.

Купить наличную валюту в банке

Перед поездкой за границу можно купить наличную валюту в отделениях банков. На текущий момент сумма покупок не ограничена, но важно не забывать, что из России без декларации можно вывезти наличные денежные средства и/или дорожные чеки, в общей сумме не превышающие в эквиваленте $10 тыс. на человека. Сумма свыше $10 тыс. подлежит таможенному декларированию в письменной форме. Размер сумм наличных, которые допустимы к ввозу и вывозу в той или иной стране, следует уточнить перед планированием поездки.

Некоторое время банки могли продавать только те доллары и евро, которые поступили в их кассы с 9 апреля 2022 года, а также были получены за счет сделок с банками-нерезидентами или в результате зачислений на счета от российских юридических лиц.

Но с сентября 2023 года российские банки могут продавать гражданам доллары и евро без ограничений, следует из пресс-релиза ЦБ. Из сообщения регулятора пропала фраза о том, что банки могут продавать только ту валюту, которая поступила в их кассы с 9 апреля 2022 года.

Сбербанк. В отделениях «Сбера» можно купить наличные доллары и евро. Если нужной суммы в выбранном отделении банка нет, ее можно предварительно заказать. По состоянию на январь 2025 года в большинстве отделений «Сбера» можно купить как доллары, так и евро. Кроме того, «Сбер» предлагает купить еще 19 видов валют, в том числе таиландские баты, турецкие лиры, польские злотые, гонконгские и сингапурские доллары, южнокорейские воны. Наличие определенной валюты в конкретном отделении Сбербанка можно уточнить на сайте банка.

ВТБ. Банк осуществляет операции по продаже наличной иностранной валюты в офисах. Для покупки доступны доллары США, евро, фунты стерлингов, швейцарские франки, шведские, норвежские и датские кроны, канадские доллары, японские иены, китайские юани, польские злотые — их наличие можно уточнить на сайте банка, а также заранее заказать в отделении.

Газпромбанк. В отделениях банка можно купить наличные доллары США, евро, китайские юани, фунты стерлингов, швейцарские франки.

Альфа-Банк. На сайте кредитной организации есть список отделений, осуществляющих валютно-обменные операции с наличными. Купить можно доллары США, евро и китайские юани.

Россельхозбанк. На сайте кредитной организации можно оставить заявку на покупку наличной иностранной валюты и забронировать нужную сумму. Банк предлагает купить доллары США, евро и китайские юани.

Большая часть других крупных банков, условия продажи наличной валюты в которых изучили «РБК Инвестиции », предлагают купить валюту на общих условиях в обменных пунктах.

Однако стоит обратить внимание на внутрибанковские курсы — в среднем сейчас они отличаются от официальных биржевых и курса ЦБ на ₽1–3, то есть наличные доллары и евро стоят дороже, чем безналичные. Кроме того, нужно быть готовым к тому, что некоторые финансовые учреждения ввели комиссии на покупку валюты от определенной суммы, а также минимальные и максимальные пороговые суммы для приобретения.

Посмотреть, в каких банках Москвы есть наличная валюта и по какому курсу, можно с помощью сервиса «Рынок наличной валюты» на сайте РБК.

Выезжая за границу с наличной валютой, россиянам стоит также иметь в виду, что можно столкнуться с отказом в приеме долларовых банкнот старого образца. Так, осенью 2024 года о росте отказов предупреждал вице-президент Ассоциации туроператоров России (АТОР) Артур Мурадян.

«На деле туристы стали очень часто сталкиваться с ситуацией, когда в России перед поездкой за рубеж им продают купюры старого образца, а за границей требуют уже банкноты нового образца», — заявил вице-президент АТОР. По его словам, «абсолютно непонятно, что произошло с долларом», так как ни Минфин США, ни ФРС не делали «никаких объявлений о проблемах с приемом наличных», а доллары старого образца из оборота «не отзывали».

Проблемы с поступлением в Россию новых долларов возникли из-за санкций США в отношении банковской системы страны. Этим летом под ограничения подпала Мосбиржа, из-за чего ей пришлось остановить валютные торги долларом и евро, но возможность обмена этих валют сохранилась на внебиржевом рынке.

Карта «Мир»

В некоторых странах можно расплачиваться картой «Мир» и снимать с нее наличные в валюте страны вашей поездки. Стоит учитывать, что таких стран становится все меньше.

В сентябре 2022 года Минфин США сообщил о возможных вторичных санкциях против организаций, которые сотрудничают с Национальной системой платежных карт (НСПК), оператором системы «Мир». Ведомство заявило, что такие организации «рискуют поддержать усилия России по обходу санкций США». В первую волну запрета карты платежной системы «Мир» перестали принимать в Турции, Узбекистане, Южной Корее.

После введения новых санкций США 23 февраля 2024 года в отношении оператора платежных карт «Мир» представитель компании отметил, что на стороне платежной системы никаких ограничений по работе с иностранными партнерами нет. Решение о приеме карт в своей инфраструктуре зарубежные банки принимают самостоятельно, добавил он.

Карта «Мир», по данным службы поддержки клиентов на январь 2025 года, действует в следующих странах:

- Белоруссия: карты принимают все платежные устройства;

- Абхазия: карты принимают все платежные устройства;

- Венесуэла: с декабря 2023 года в туристических регионах страны заработала оплата картами «Мир». В службе поддержки сообщили, что не располагают точной информацией о том, какие банки обслуживают российские карты, но в ряде торговых точек для оплаты товаров и услуг можно воспользоваться POS-терминалами;

- Вьетнам: с картами «Мир» работает банк VRB. По данным кредитной организации, транзакции с карты «МИР» можно провести в банкоматах и в магазинах через POS-точки;

- Казахстан: снять наличные и оплатить покупки можно через устройства «Банк ВТБ (Казахстан)»;

- Куба: с декабря 2023 года можно использовать карту «Мир» для оплаты в магазинах, отелях и ресторанах в наиболее популярных у российских туристов местах, например в Гаване и на Варадеро. Оплата и снятие наличных возможны только через устройства платежной системы REDSA;

- Таджикистан: карты «Мир» в этой стране обслуживают в Душанбе Сити Банке и Амонатбанке. Душанбе Сити Банк также выпускает кобейджинговую карту платежной системы «Мир» и национальной платежной системы республики «Корти Милли»;

- Южная Осетия: снятие наличных в банкоматах Национального банка Южной Осетии;

- Армения: карты «Мир» обслуживаются в инфраструктуре банка «ВТБ Армения» («дочка» российского ВТБ);

- Азербайджан: на текущий момент наличные манаты с карт можно снять в банкоматах ВТБ, расплатиться картой не получится.

Это текущий официальный список стран. Кроме того, есть страны, в которых по некоторым данным также можно пользоваться картами «Мир», но в службе поддержки пока не подтвердили такую возможность или процесс внедрения продолжается:

- Лаос: карты российской платежной системы банки Лаоса начали принимать в конце 2023 года, согласно сообщению российского посла в этой стране Владимира Калинина;

- Никарагуа: в столице страны Манагуа появилась возможность снимать деньги с карт российской платежной системы «Мир». Круглосуточный банкомат размещен в здании «Дельта» компании Credicoop, сообщил торговый представитель РФ в латиноамериканской стране Петр Панкратов;

- Иран: в ноябре 2024 года платежная система «Мир» была подключена к иранской Shetab, сообщило иранское информационное агентство Tasnim. По его данным, граждане Ирана могут снимать средства со своих карт в российских банкоматах в рублях. Граждане России смогут снять наличные в Иране с российских банковских карт на втором этапе этого проекта;

- Египет: банки Египта работают над внедрением карты «Мир» и планировали завершить эту работу до конца 2024 года. По словам источников египетского финансового сообщества, по состоянию на апрель 2024 года ими велась работа по соединению российской платежной системы с местной банковской сетью Mezza.

«Как правило, все банки, которые обслуживают карты «Мир» в своих банкоматах и терминалах, размещают логотип платежной системы на своих устройствах», — отметили в службе поддержки. О наличии комиссии и ее размере можно узнать в службе поддержки банка или на экране банкомата.

При этом в Банке России заявили, что ищут решение проблем с приемом «Мира» за границей и что ряд зарубежных банков обслуживают их через банкоматы и POS-терминалы, но называть их регулятор не может.

«Несмотря на то что риск вторичных санкций нашими иностранными контрагентами определен как существенный, мы видим страны, которые с нами ведут работу по расширению инфраструктуры, и продолжим трансграничное взаимодействие на эту тему. Несколько стран стопроцентно открыли свои банкоматы и POS-терминалы, я не могу их называть, но они есть, в том числе туристические, куда наши граждане достаточно активно ездят», — заявляла в апреле 2024 года Ольга Скоробогатова, занимавшая на тот момент должность первого зампреда ЦБ.

UnionPay

Карты с китайской платежной системой стали популярны в 2022 году после ухода Visa и Mastercard из России. Однако за границей с картами UnionPay, выпущенными российскими банками, могут возникать проблемы.

Среди выпускающих карты UnionPay, по данным на январь 2025 года, два банка — Россельхозбанк и Азиатско-Тихоокеанский банк.

В службе поддержки Россельхозбанка корреспонденту «РБК Инвестиций» сообщили, что их карты с системой UnionPay работают в 160 странах, в числе которых Турция, Вьетнам, ОАЭ, Индия, Китай. «Обратите внимание, что не все банкоматы принимают карту UnionPay. На банкомате должна быть наклейка с логотипом UnionPay. В Китае при использовании карты UnionPay в банкоматах и терминалах после ввода четырехзначного ПИН-кода необходимо добавлять только два нуля», — отметили в службе поддержки. Подобные карты Россельхозбанка не обслуживаются в следующих странах: Австралии, Австрии, Великобритании, Венесуэле, Германии, Грузии, Израиле, Ираке, Канаде, Кипре, Латвии, Литве, Молдавии, Мали, Новой Зеландии, Нидерландах, США, Швейцарии, Франции, Черногории, Чили, Эстонии, Японии. По всей территории Евросоюза сеть банкоматов EURONET не принимает карты UnionPay российских банков, а также сеть банкоматов/терминалов банка ADCB (Коммерческий банк Абу-Даби) и HSBC (банк Великобритании) не принимают карты UnionPay российских банков.

В Азиатско-Тихоокеанском банке сообщили, что открыть карту UnionPay возможно только в офисе банка. Карты UnionPay принимают более чем в 180 странах, сообщения о проблемах в обслуживании за границей к ним не поступали.

Ранее карты UnionPay выпускали также Газпромбанк и Примсоцбанк, однако 21 ноября 2024 года в отношении обоих банков были введены санкции. 22 ноября в службе поддержки клиентов Примсоцбанка корреспонденту «РБК Инвестиций» сообщили, что выпуск карт UnionPay остановлен, и порекомендовали клиентам, находящимся за границей, вывести денежные средства с карт из-за угрозы блокировки средств.

В Газпромбанке также посоветовали обналичить денежные средства с UnionPay, поскольку «карта может перестать работать за границей из-за санкций». Кроме того, банк предупредил, что с 26 ноября изменятся условия снятия наличных по кредитным картам «180 дней (Удобная)» и «180 дней UnionРay» для новых и текущих клиентов. Комиссия за снятие будет составлять 5,9% + ₽590. Ранее в рамках акции «Кешбэк за границей» по картам UnionPay можно было снимать без комиссии до ₽50 тыс.

Держатели карт UnionPay ведут телеграм-канал и чат, где обсуждают проблемы с платежами и снятием наличных, а также составляют информационные таблицы и делятся информацией, где у пользователей получается проводить операции и картами каких банков.

Помимо проблем с операциями по картам, в конце 2022 года UnionPay ограничила снятие наличных за рубежом по своим картам, которые выпущены российскими банками:

-

не более 50 тыс. юаней (около $7 тыс. по актуальному курсу) в день или эквивалент этой суммы в других валютах;

-

не более 500 тыс. юаней в год или эквивалент данной суммы в других валютах.

В конце февраля Центробанк разослал письмо кредитным организациям с рекомендацией не распространять публично информацию о взаимодействии с иностранными партнерами и механизмах международных расчетов, чтобы снизить риски включения в санкционный список для них самих и их банков-корреспондентов.

Карта зарубежного банка

Свободно расплачиваться за границей можно картой иностранного банка. Но не во всех странах ее легко открыть. Эксперт по финансам и экономике Александра Вальд рассказала «РБК Инвестициям», что сейчас сложнее всего получить карту тем россиянам, которые являются гражданами и резидентами исключительно России, не имеют никаких иностранных видов на жительство и вторых паспортов.

Резидент России при открытии банковского счета за границей обязан в течение 30 дней уведомить об этом налоговую службу. Данные, необходимые для уведомления, как правило, содержатся в договоре на открытие счета. В дополнение к ним россиянину следует запросить справку для последующего декларирования в ФНС. При открытии одной карты счетов к ней может быть несколько (мультивалютная карта) — уведомление нужно будет подать по каждому из них.

Также по иностранному счету будет необходимо ежегодно до 1 июня подавать в налоговую отчет о движении денежных средств (ОДДС). Это правило распространяется на те счета, оборот по которым за отчетный год превысил ₽600 тыс. в переводе на рубли.

Личное получение зарубежной карты за границей

Наиболее реальный и безопасный способ открытия счета и карты для россиян доступен при личном посещении Казахстана, Узбекистана, Армении, Грузии, по словам Александры Вальд. При этом она подчеркнула, что условия по открытию счетов россиянам меняются буквально каждый день. «Заранее спрогнозировать, какая именно юрисдикция будет делать это без проблем в необходимый вам момент получения карты, технически невозможно», — предупреждает Александра Вальд и рекомендует перед поездкой за границу уточнить этот вопрос.

На сегодняшний день есть возможность открыть банковскую карту за границей, в том числе в странах СНГ, таких как Казахстан, Кыргызстан и Узбекистан, рассказал «РБК Инвестициям» основатель инвестиционной компании SharesPro Денис Астафьев. «Эти страны предлагают подобные услуги как дистанционно, так и с личным присутствием. Стоимость варьируется: от бесплатных опций до нескольких тысяч долларов в зависимости от тарифов и уровня сервиса», — пояснил он. Астафьев подтвердил, что существуют также определенные ограничения по получению вида на жительство или трудоустройству в некоторых странах, которые зависят от конкретных требований. «Тем не менее в целом проблем с этим сейчас нет, многие банки могут дистанционно оформить карту и передать ее вам, например, в России», — добавил эксперт.

Карточный туризм

Помимо самостоятельного посещения страны, в которой гражданин России хочет получить карту, есть также вариант карточного туризма. Туроператоры предлагают маршруты на несколько дней, во время которых клиенты с помощью сопровождающих сотрудников агентства оформляют местную сим-карту, к которой будет привязана карта, проходят все необходимые процедуры в местных банках и получают зарубежную карту. Подобные карточные туры предлагают туроператоры. Например, в службе работы с частными лицами «Русский Экспресс» рассказали, что самый простой и быстрый способ оформления карты — в Узбекистане. Стоимость тура, включающего перелет, проживание, транспортное сопровождение и услуги консультанта обойдется примерно в ₽80 тыс., на двоих — от ₽140 тыс.

Дистанционное открытие счета и доставка зарубежной карты

Официально банки дружественных стран на своих сайтах не сообщают о возможностях открыть счета россиянам в онлайн-формате. Открыть карту, не посещая другую страну, предлагают посредники — граждане нужной страны, которые берут на себя посещение офиса. Как правило, для того чтобы воспользоваться услугами посредника, потребуется оформить на него нотариальную доверенность.

Подобный способ несет в себе высокие риски, так как с помощью доверенности посторонний человек фактически получит определенные права по управлению вашим счетом. «Следует крайне тщательно оформить доверенность с нотариусом и четко прописать все права доверенного лица», — рекомендует Александра Вальд. Она предостерегает от взаимодействия с непроверенными посредниками, так как на фоне сложностей с открытием счетов в этой сфере появилось много случаев мошенничества. Средняя стоимость услуг посредников составляет примерно $400–500, по словам Вальд.

«РБК Инвестиции» связались с одним из посредников, который рассказал о стоимости услуг по дистанционному открытию карты в Казахстане, Киргизии, Белоруссии, Таджикистане, Армении, Грузии и Турции.

Стоимость дистанционного оформления карт через посредника в январе 2025 года в банках Киргизии — ₽20–36 тыс., Армении — ₽45 тыс., Турции — ₽20–67 тыс., Белоруссии — ₽30 тыс., Грузии — ₽45 тыс., Казахстана — ₽25–50 тыс., Таджикистана — ₽20 тыс.

Александра Вальд обратила внимание, что перед открытием зарубежной карты следует изучить ее функционал и сопоставить со своими потребностями. Так, например, в некоторых странах нельзя расплатиться дебетовой картой за аренду машины или бронирование отелей, это можно сделать только с кредитной карты.

Кроме того, у открытой карты должна быть возможность принять деньги из России и, наоборот, отправить с нее средства в российскую юрисдикцию при необходимости.

Карта должна быть мультивалютная, и желательно эти валюты должны быть теми, которые вы планируете тратить в другой стране. В противном случае придется проводить многократные конвертации и за каждую из них платить комиссию, предупреждает Александра Вальд.

Российские резиденты и резиденты из дружественных государств могут переводить за границу на свой счет или другому человеку за рубежом до $1 млн (или в эквиваленте в другой валюте) в месяц. Нормы касаются физических лиц. Если используется система переводов без открытия счета, то лимит — $10 тыс. Валютным законодательством запрещен перевод валюты между иностранными счетами резидентов, которые не являются близкими родственниками.

Платформы для онлайн-переводов

Оплатить покупку или снять наличные за границей можно путем перевода через платежные системы и электронные кошельки. С июля 2022 года россияне могут за месяц переводить за границу на свой счет или другому человеку за рубежом до $1 млн или в эквиваленте в другой валюте. Через компании, которые оказывают услуги по переводу денег без открытия счета, можно перевести в месяц не более $10 тыс. или эквивалентную сумму в другой валюте. Ограничения действуют до 31 марта 2025 года включительно.

«ЮНИСТРИМ»

«ЮНИСТРИМ» позволяет переводить деньги в ряд стран с последующей выплатой в местной национальной валюте. Например, в страны СНГ и дальнего зарубежья: Россию, Армению, Молдову, Узбекистан, Кыргызстан, Таджикистан, Беларусь, Грецию, Кипр, Сербию. Переводить деньги можно через сайт, мобильное приложение или ближайшую кассу «ЮНИСТРИМ».

Максимальная сумма онлайн-перевода за сутки — ₽450 тыс., за календарный месяц — ₽700 тыс., включая комиссию, в офисах сети АО КБ «ЮНИСТРИМ» — ₽1,5 млн за один календарный месяц. Некоторые зарубежные партнеры «ЮНИСТРИМ» могут вводить свои лимиты на переводы. Например, в Грецию возможно перевести за один раз не более €4 тыс., за год — не более €15 тыс. (или эквивалент по курсу ЦБ).

«Золотая Корона»

«Центр финансовых технологий», разработчик «Золотой Короны», 23 августа 2024 года подпал под санкции Минфина США. При этом саму платежную систему в санкционный список не включили. Однако часть зарубежных банков ограничили переводы через нее, например крупнейший грузинский банк Bank of Georgia, несколько крупных банков Казахстана, а также банки Молдавии. Тем не менее в конце октября 2024 года семь банков Казахстана вновь возобновили работу с «Золотой Короной».

С помощью платежной системы «Золотая Корона» можно отправить средства через мобильное приложение или сайт из России в страны СНГ, Грузию, Израиль, Турцию и ряд других государств. Список стран может меняться, сказано на сайте «Золотой Короны».

Переводы доступны через сайт и мобильное приложение KoronaPay с помощью российских банковских карт Visa, Mastercard, Maestro и «Мир», а также в пунктах отправки в банках и некоторых торговых сетях. При использовании карты, выпущенной в России, перевод пройдет в рублях, но получить в другой стране можно другую валюту. Ограничение для российских карт составляет ₽600 тыс. в месяц.

«Квикпэй»

В августе 2023 года в России заработала новая международная платежная система «Квикпэй». Через платежный сервис можно отправить перевод в страны СНГ и дальнего зарубежья, например в Армению, Грецию, Израиль, Киргизию, Казахстан, Турцию, Вьетнам, Шри-Ланку и другие государства. Можно оплачивать переводы, пополнять электронные кошельки в приложении «Квикпэй» картами Visa, MasterCard и «Мир», выпущенными любым российским банком. Также можно получать перевод наличными в другой стране, на сайте можно выбрать подходящий пункт выдачи.

При осуществлении онлайн-переводов на все направления действуют следующие ограничения: не более трех переводов с одной карты в сутки, не более десяти переводов с одной карты в месяц. В сутки можно отправить от ₽50 тыс. до ₽450 тыс., в месяц — ₽700 тыс. и не более $10 тыс. от одного отправителя (суммарно по курсу ЦБ).

Аvosend

Avosend — это онлайн-сервис мгновенных денежных переводов в страны Европы, Азии, Африки и Америки, в том числе и довольно экзотические (всего более 30 стран). Отправка средств из России осуществляется через мобильное приложение или личный кабинет на сайте только с банковских карт, выпущенных российскими банками. Доступную страну получения перевода можно выбрать на сайте сервиса.

В зависимости от страны, куда были отправлены денежные средства, перевод можно получить онлайн на карту или банковский счет и (или) наличными в офисах-партнерах. Из России перевод отправляется в рублях, валюта получения зависит от принимающей стороны. Для большинства направлений комиссия фиксированная и составляет ₽49.

Лимиты отправки с российского аккаунта: не более ₽800 тыс. в месяц, ₽400 тыс. — в день. Максимально можно совершить пять транзакций в день, при этом максимальная сумма одного перевода — не более ₽200 тыс. Точная сумма зависит от страны получения.

Contact перестал работать

С 22 февраля 2024 года Contact числится в разделе «исключенные платежные системы» вместе с QIWI Банком, который был оператором платежной системы.

ЮMoney

С помощью именного или идентифицированного электронного кошелька ЮMoney можно переводить деньги на иностранные карты и счета, с анонимного — нельзя.

На какую карту можно отправить перевод с комиссией 3%:

- Азербайджан, Армения, Казахстан, Израиль, Сербия, Грузия — Visa, Mastercard;

- Беларусь — «Мир» от ВТБ, «Белкарт-Мир», Visa, Mastercard;

- Кыргызстан — «Элкарт», Visa, Mastercard;

- Узбекистан — Uzcard, HumoCard, Visa, Mastercard;

- Таджикистан — «Корти Милли», Visa, Mastercard;

- Южная Осетия — «Мир».

Лимиты переводов зависят от карты страны-получателя. Так, например, на карты Visa и Mastercard банков Армении максимально возможный перевод с именного кошелька — ₽15 тыс. за один раз, ₽150 тыс. в сутки, ₽500 тыс. в месяц. Если кошелек идентифицированный — ₽75 тыс. за раз, ₽150 тыс. в сутки, ₽500 тыс. в месяц.

Электронные кошельки ЮMoney бывают трех видов:

- анонимный — предоставляется автоматически после регистрации, для этого достаточно указать номер телефона. Платить им можно в российских магазинах и на сайтах;

- именной — предоставляется только гражданам России после упрощенной идентификации (нужен российский паспорт). Можно оплачивать покупки в России и за границей, совершать онлайн-переводы;

- идентифицированный — открывается не только гражданам России, но и иностранцам. Потребуется подтвердить личность любым удобным способом: онлайн, через партнеров ЮMoney или в офисе.

Криптовалюта

Те, кто пользуется криптовалютами, также могут с их помощью расплачиваться за границей.

Как купить криптовалюту/стейблкоин:

- на криптовалютной бирже;

- через Р2Р-сервисы (peer-to-peer) — купить криптовалюту можно у других участников системы, которые согласятся и имеют техническую возможность принять банковский перевод в рублях на свою карту. Сделки Р2Р предлагаются и на криптовалютных биржах, которые выступают посредниками между продавцом и покупателем. При выборе P2P-сервиса лучше использовать платформы крупных надежных криптобирж, например Bybit или OKX. Крупнейшая из криптобирж — Binance — запретила операции с российским рублем;

- в онлайн-обменниках, криптоматах. При выборе онлайн-обменника стоит использовать специальные сервисы-агрегаторы, в каталоге которых находятся проверенные обменные сервисы, а также доступны подбор выгодного курса и пользовательские отзывы. Собственный агрегатор обменников есть у «РБК-Крипто» — yourcryptoex.ru, также можно воспользоваться популярными сервисами Bestchange или Exchangesumo.

Как правило, при прямых расчетах не используется биткоин или любая другая криптовалюта с волатильным курсом. Чаще всего для прямых расчетов используют стейблкоины, в частности самый популярный из них — USDT от компании Tether. Стейблкоин — это криптовалюта с фиксированным курсом, привязанным к курсу национальной валюты. В случае USDT это американский доллар, то есть 1 USDT всегда равен $1, поэтому его удобно использовать в расчетах.

Для операций с криптовалютой вам потребуется криптокошелек. Как его выбрать, читайте на «РБК-Крипто»:

Холодные и горячие криптокошельки. Как определиться с выбором

Как расплатиться криптовалютой в отпуске:

- конвертировать криптовалюту/стейблкоин в необходимую фиатную иностранную валюту через Р2Р или обменник и далее расплачиваться банковской картой как обычно или обналичить деньги;

- обменять криптовалюту/стейблкоин на фиатные наличные через обменники и криптоматы, например на доллары, евро или любую другую поддерживаемую ими валюту;

- расплатиться криптовалютой/стейблкоинами напрямую с продавцом или поставщиком услуги. Например, путем перевода криптовалюты/стейблкоина с кошелька покупателя на кошелек продавца. Курс криптовалюты/стейблкоина и фиатной иностранной валюты в этом случае устанавливает продавец.

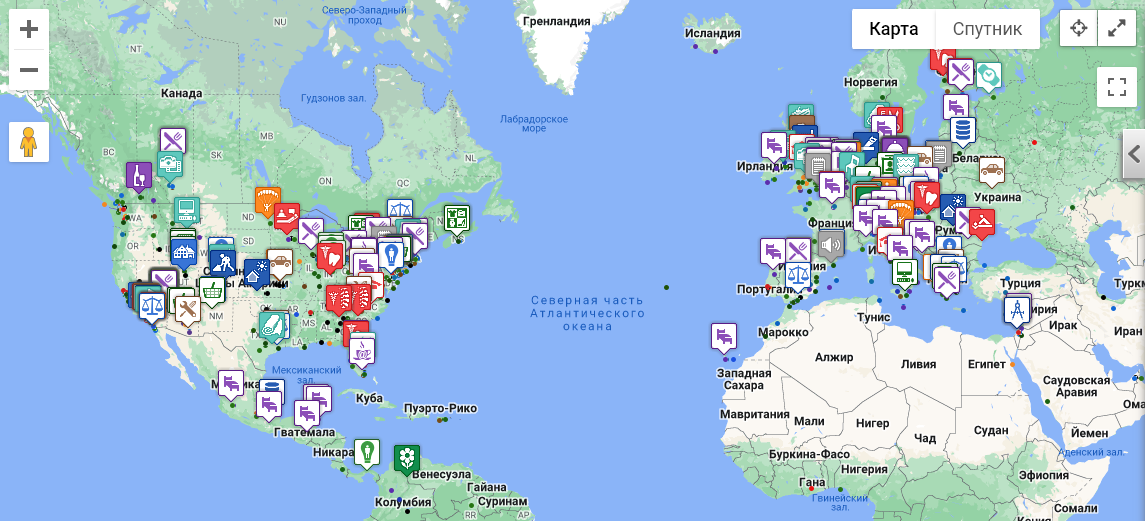

Расплатиться криптовалютами/стейблкоинами за границей можно в магазинах и отелях. Перед поездкой нужно уточнить информацию о возможности производить расчеты в криптовалютах в гостинице и ознакомиться со списком ближайших торговых точек, принимающих криптовалюту, на специальных онлайн-картах.

Согласно информации с сервиса usebitcoins.info, в США и Европе криптовалютой можно расплатиться в отелях, кафе и барах, магазинах, кинотеатрах, образовательных учреждениях, медицинских клиниках, салонах красоты, в такси и других местах.

За операции в обменниках и криптоматах придется заплатить комиссии за конвертации, а также быть готовым к тому, что курсы валют обменники устанавливают самостоятельно. Существенным минусом такого способа является высокая волатильность курсов криптовалют — есть риск, что во время перемещения средств между кошельками на рынке начнется резкое падение и по факту человек получит при повторной конвертации денег существенно меньше, чем рассчитывал.

При использовании обменников есть риск наткнуться на мошенников. Есть сторонние сервисы — агрегаторы обменников, на которых можно посмотреть отзывы и рейтинги. В том числе стоит обращать внимание на негативные отзывы. По всему миру работает почти 50 тыс. Crypto ATM, согласно данным Coin ATM Radar.

Переводы через СПБ

Россияне могут отправить переводы за рубеж через Систему быстрых платежей. В службе поддержки держателей карт «Мир» и клиентов СБП «РБК Инвестициям» сообщили, что переводы за границу можно сделать через пять банков: ВТБ, Альфа-Банк, банк «Синара», Россельхозбанк и Хайс Банк, обслуживающий ИП и организации.

По данным «Известий», к банкам, которые делают переводы за границу через СБП, также относятся Т-Банк и Новикомбанк.

Учитывая все указанные банки, переводы через СБП можно отправить в девять стран. В их число входят Абхазия, Армения, Белоруссия, Казахстан, Киргизия, Лаос, Молдавия, Таджикистан и Узбекистан. Так, в Альфе-Банке и ВТБ доступны переводы по СБП в Белоруссию, Киргизию и Таджикистан, в РСХБ — в Белоруссию, Таджикистан, Узбекистан и Киргизию, в Т-Банке, помимо уже перечисленных, готовы отправить деньги через СБП в Абхазию, Армению, Казахстан, Молдавию и Лаос.

Число иностранных банков, принимающих деньги через Систему быстрых платежей, тоже растет. Например, в ВТБ клиентам предлагают отправить средства в более 50 зарубежных банков, сообщило издание с ссылкой на пресс-службу кредитной организации.

Транзакции проходят мгновенно, но за перевод может начисляться комиссия. Например, в Альфа-Банке она составляет 0,2%, в РСХБ — 1,5% от суммы операции, в банке «Синара» — 1%. Лимит операции по сумме лучше уточнять в банке перед отправлением. Кроме того, комиссию за перевод может удержать банк-получатель.

Оплата QR-кодом: пока в тестовом режиме

13 декабря 2024 года ВТБ сообщил, что его клиенты смогут оплачивать покупки за границей QR-кодом. Речь идет о запуске решения, поддерживающего большинство форматов QR-кодов в дружественных странах. На данный момент сервис прошел тестирование в одной из стран ближнего зарубежья, в 2025 году планируется развить его в других дружественных странах.

Технология ВТБ может покрывать большинство форматов платежных QR-кодов, доступных в странах запуска решения, — от 50% до 100%, то есть POS-терминалы могут принадлежать любым иностранным банкам без выстраивания специального партнерства с ВТБ, уточнили в пресс-службе банка. Представитель ВТБ отказался назвать страны запуска сервиса, но отметил, что пользователи «ВТБ Онлайн» будут получать оповещения о доступности оплаты по QR-коду в стране пребывания.