Игроки рынка ОФЗ в подвешенном состоянии: какие бонды купить

Доходность российских ОФЗ снижается

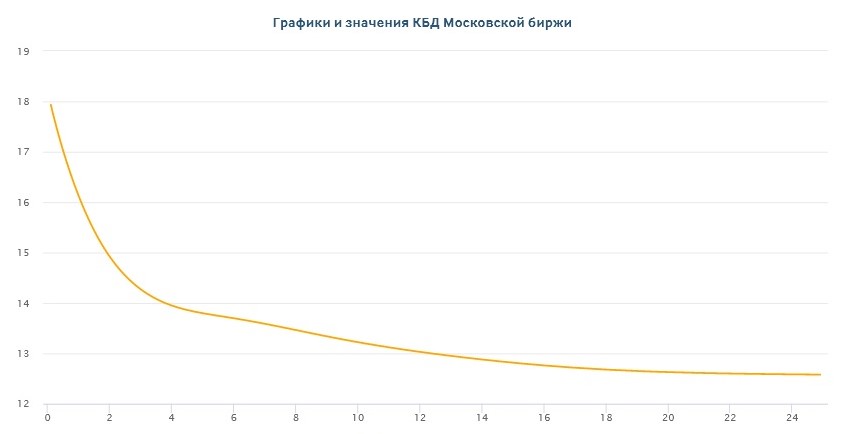

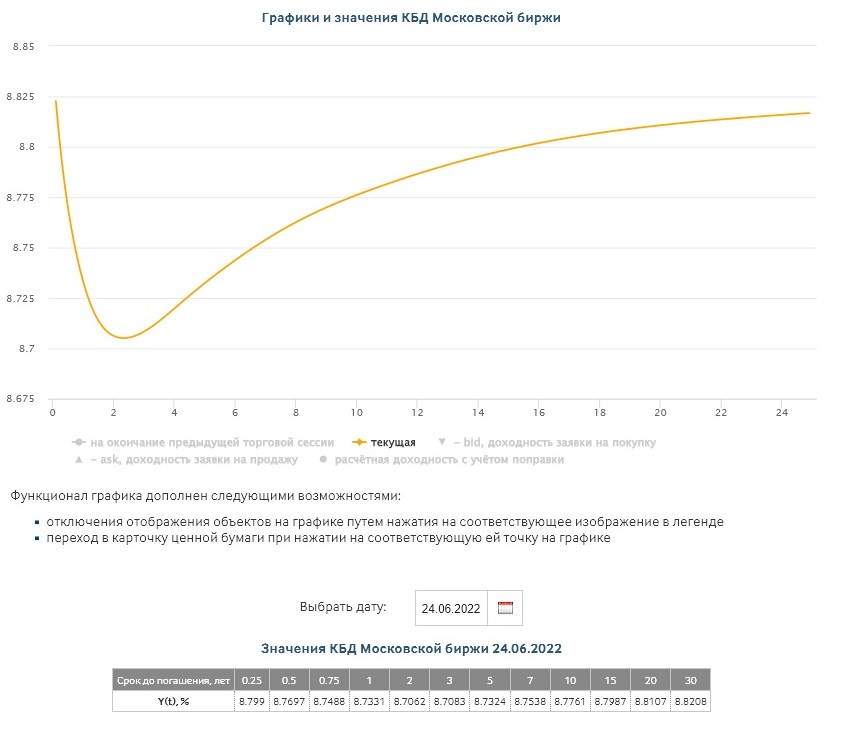

Рынок ОФЗ стабилизировался — кривая бескупонной доходности, которая еще недавно демонстрировала инверсию, стала практически плоской и даже начала принимать классический (нормальный) вид.

Инверсия кривой доходности (или инвертированная кривая доходности) — ситуация, когда доходность краткосрочных облигаций выше доходности долгосрочных. Инвертированная кривая считается предвестником рецессии и экономического кризиса, что подтверждается эмпирическими исследованиями рынка государственных казначейских облигаций США. По российским ОФЗ подобных широкомасштабных исследований не публиковалось, зачастую аналитики склонны связывать инвертированную кривую российских гособлигаций с ожиданиями снижения инфляции и ключевой ставки в долгосрочной перспективе, что, в свою очередь, может быть признаками грядущих экономических потрясений.

В конце октября 2021 года кривая ОФЗ начала переворот, сначала став горбатой, а к концу января — окончательно инвертированной. Особенно резкая инверсия наблюдалась 24–25 февраля, перед тем как торги на Мосбирже были приостановлены — доходности ультракоротких облигаций с погашением до года доходили до 16,8% годовых, двухлетних — до 13,1–15,7%, десятилетних — до 12,5–13,2%, а 30-летних — до 10,5–10,7%.

После возобновления торгов 22–23 марта спред (разница в доходностях) между коротким и длинным концом кривой был на уровне 4,5–5 п.п. — от 17,6–17,8% доходности по ультракоротким до 12,6–13,1% по длинным. Самая высокая доходность за последние десять лет по индексу российских государственных облигаций RGBI была зафиксирована 22 марта на уровне 15,1%.

В дальнейшем сегмент ОФЗ в своих ценах отражал ожидания рынка по уровню инфляции и следующим за ней снижением ключевой ставки задолго до решений регулятора — индекс российских гособлигаций RGBITR (RGBI Total Return) уже к середине апреля демонстрировал доходность на уровне 10–11%, хотя ключевая ставка с 11 апреля была установлена на уровне 17%, а с 29 апреля — 14%. После объявления 26 мая о понижении ключевой ставки до 11% доходность индекса RGBITR составила 9,8%.

На последнем заседании 10 июня Банк России снизил ставку до 9,5% на фоне инфляции на уровне 17,02% годовых, но при этом с наметившимся трендом к ее замедлению и даже небольшой дефляции. По последнему прогнозу ЦБ, годовая инфляция составит 14–17% в 2022 году, снизится до 5–7% в 2023 году и вернется к 4% в 2024 году. Текущий прогнозный диапазон ЦБ для средней ключевой ставки на 2022 год — 10,8–11,4%, на следующий — 7–9%, на 2024 год — 6–7%.

Доходность RGBITR в последние две недели находится в диапазоне 8,86–9,12%. «Кривая стала практически плоской, что говорит о стабилизации ожиданий по ставке ЦБ в районе 8,5–9%, — говорит глава управляющей компании «АриКапитал» Алексей Третьяков. — Использование кривой как индикатора приближения кризиса малоинформативно, потому что на рынке нет иностранцев (рынок локален), Минфин не выходит с новыми размещениями. О кризисе сегодня говорят признаки того, что в ближайшее время не удастся заместить западных поставщиков азиатскими. Я жду самый глубокий с 1990-х годов экономический кризис, если проблема не будет решена».

Центр макроэкономического анализа и краткосрочного прогнозирования рассчитывает для российской экономики сводный опережающий индикатор (СОИ) входа в рецессию. Если индикатор превышает значение 0,18 пункта, то рецессия становится высоковероятным событием. По состоянию на середину июня значение индикатора входа в рецессию находится на нулевых отметках, но ожидается, что в третьем квартале 2022 года оно резко подскочит до 0,94 пункта. Это свидетельствует о том, что вход российской экономики в рецессию с очень высокой вероятностью реализуется в третьем квартале 2022 года.

Что касается сводного опережающего индикатора (СОИ) выхода из рецессии, то еще в марте он показывал, что рецессия не займет более года. Однако сейчас аналитики ЦМАКП воздерживаются от прогноза быстрого выхода из рецессии, отмечая, что фактором, затрудняющим выход из нее, может стать переукрепление рубля.

Бескупонная доходность облигаций с погашением до года, согласно данным Мосбиржи, на закрытии торгов 24 июня находится на уровне 8,7–8,8%, двухлетних — 8,7%, десятилетних — 8,8%, 30-летних — 8,8%.

Настроения инвесторов отражает не только текущая форма кривой ОФЗ, но и динамика изменения доходности, отмечает начальник отдела анализа долгового рынка «Открытие Инвестиции » Владимир Малиновский. «Еще несколько месяцев назад ставки по бумагам были практически вдвое выше. Активное снижение доходности говорит о постепенной стабилизации ситуации на финансовом рынке, ослаблении инфляционного давления, а также ожидании инвесторов, что ситуация не изменится к худшему в ближайшее время. Не считая небольшой «свечки» по самому короткому выпуску гособлигаций, кривая ОФЗ в настоящее время имеет практически плоский вид. Отсутствие наклона может говорить о сохранении неопределенности прогнозов изменения экономической ситуации в стране в среднесрочной перспективе, инвесторы пока затрудняются ответить на вопрос, придется ли Банку России ужесточать или ослаблять свою политику, например, в следующем году», — говорит аналитик.

Эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов обращает внимание, что в последние недели кривая ОФЗ достаточно динамичная и ее форма ежедневно меняется. «Доходности постепенно снижаются, но на разных участках это происходит неравномерно, что приводит к различным «горбам» на графике, хотя фактически мы видим ярко выраженную инверсию на коротком конце — до двух лет, и нормальный характер кривой на всем остальном протяжении. Это говорит о том, что рынок верит, что в краткосрочной перспективе ставки будут снижаться, а долгосрочно регулятор продолжит придерживаться политики таргетирования инфляции и будет поддерживать стабильные долгосрочные ожидания по ставкам», — заключил эксперт.

Какие ОФЗ покупать сейчас

Мнения экспертов по поводу того, какие ОФЗ следует покупать в текущих условиях, разошлись — от рекомендаций сосредоточиться только на коротких выпусках либо только на длинных до ухода в корпоративные бонды и акции.

Имеет смысл покупать долгосрочные ОФЗ, потому что в 2024 году ЦБ имеет своей целью снизить инфляцию до 4%, говорит портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист. «Если ЦБ своей цели добьется, текущая 9%-ная доходность в длинных ОФЗ выглядит очень привлекательно. А вот короткие и средние ОФЗ выглядят не очень хорошо, вместо них лучше брать корпоративные бумаги, которые дают хорошие премии к государственным. Еще больше можно заработать за счет того, что этот спред будет сжиматься со временем. Уже видно, что облигации вышли в плюс с начала года, и эта тенденция, по моим ожиданиям, сохранится — цены продолжат расти. Доходности стали менее привлекательными, но по-прежнему выглядят очень хорошо», — отмечает управляющий.

Также он обращает внимание, что между банковскими вкладами и облигациями доходность последних выигрывает, и добавляет, что во вкладах короткая доходность, а в облигациях можно зафиксировать ее надолго.

Учитывая снижение потребительских цен в течение последних нескольких недель, инфляционное давление остается слабым, что предоставляет возможность Банку России в ближайшее время продолжить снижение ключевой ставки — в первую очередь для поддержки российской экономики более дешевыми кредитами — как с точки зрения корпоративного кредитования, так и потребительских кредитов, увеличивающих спрос населения на товары и услуги, обращает внимание Владимир Малиновский.

«В этих условиях ставки по гособлигациям могут продолжить снижение, мы не исключаем, что доходность ОФЗ опустится до уровня порядка 8,0% годовых в текущем году. Исходя из этого, привлекательность, по нашему мнению, сохраняют краткосрочные и среднесрочные выпуски», — заключает аналитик. Такой выбор, несмотря на то что максимальный доход в условиях снижения ставок формируется в самых длинных займах, он объясняет тем, что последние наиболее чувствительны и к росту доходности: «Учитывая, что экономика продолжает находиться в условиях стресса, мы предпочитаем ограничивать риски, в том числе и рыночные (изменения процентных ставок), и не предлагаем инвесторам покупать долгосрочные выпуски».

Алексей Третьяков считает, что из облигаций имеет смысл держать только инфляционные ОФЗ-ИН. Он аргументирует это тем, что сейчас трудно сказать, какой будет инфляция в ближайшие год-два. «Может быть, 5–7%, может, 10–20%, а возможно, и больше 50%, как в Иране. Во всех сценариях инфляционные ОФЗ принесут либо столько же, либо больше, чем обычные облигации», — заключает эксперт.

Основной цикл снижения процентных ставок уже завершен. В дальнейшем этот тренд сохранится, но будет уже более плавным и протяженным по времени, поэтому на экстраординарные доходности по бондам рассчитывать не приходится, считает Игорь Галактионов. «Искать повышенную доходность можно на рынке акций, который долгое время стоит в боковике и сейчас как раз может вырасти на фоне низкого free-float и притока денег за счет закрытия краткосрочных депозитов», — уверен эксперт.

Как изменится ситуация, если на рынок вернется Минфин

Министерство финансов, которое является эмитентом ОФЗ, в 2022 году провело только три аукциона размещения ОФЗ, после чего взяло паузу. В апреле глава ведомства Антон Силуанов дважды заявлял, что в этом году Минфин не планирует выходить на рынок из-за резко возросшей стоимости заимствований и готов будет протестировать рынок в случае стабилизации ситуации только в 2023 году. Но на ПМЭФ-2022, который проходил 15–18 июня, не исключил, по сообщению «Интерфакса», возвращение Минфина на внутренний долговой рынок в этом году.

«Чтобы выйти на рынок, нам хотелось бы определиться сначала по конструкции бюджетной политики. <…> Обсудим сейчас в правительстве бюджетное правило, с руководством, и тогда у инвесторов будет понимание на средне- и долгосрочный период. Мы тогда можем 10-летние бумаги выпускать, и покупатели будут понимать, что мы будем делать в течение ближайшего времени, нескольких лет», — сказал Силуанов журналистам в кулуарах форума.

С одной стороны, дополнительное предложение облигаций — негативный фактор, но сейчас выход Минфина на рынок будет означать, что рынок уже достаточно сильный и готов абсорбировать новые объемы ОФЗ, считает Евгений Жорнист. «Мы видим на примере корпоративных бумаг, что в качественных именах очень большой спрос. Бумаги первого-второго эшелонов размещаются, например, на ₽10 млрд, а спрос — на ₽60 млрд. Деньги у инвесторов есть: пока первичный рынок был закрыт, они получали купоны, облигации погашались, денег у них стало больше, они хотят их инвестировать. Плюс, когда проходит первичное размещение, инвесторы переоценивают свои портфели. Продают то, что уже дорого стоит, покупают то, что подешевело. Это приводит к тому, что увеличивается ликвидность , оборачиваемость и пересмотр портфелей. Как результат — цены могут расти», — заметил эксперт.

Владимир Малиновский согласен с коллегой, что спрос на долговые бумаги качественных заемщиков сейчас присутствует, в случае размещений новых выпусков ОФЗ интерес инвесторов будет ощутимый. «Размещение новых займов может несколько оживить и вторичный рынок госбумаг. Также отметим, что на текущий год намечено погашение двух выпусков ОФЗ общим объемом порядка ₽640 млрд, поэтому размещение новых облигаций позволит Минфину не отвлекать средства из бюджета, а частично или полностью рефинансировать обязательства за счет новых эмиссий», — обратил внимание Малиновский.

Алексей Третьяков полагает, что госбанки купят любой объем ОФЗ, поэтому возможные новые размещения не сильно скажутся на рынке: «Если сейчас доходность ОФЗ чуть ниже ставки ЦБ, то станет чуть выше, общее изменение, думаю, не превысит 1%. А дальше все будет зависеть от ситуации на Украине, цен на нефть, курса доллар/рубль и инфляции».

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»