Обвал до 89%: рейтинг 10 худших акций России за 9 месяцев

В 2022 году на фоне усиления геополитических рисков, санкционного давления, укрепления рубля, отказа от дивидендов и публикации отчетности рекордные потери понесли бумаги большинства российских эмитентов . За первые девять месяцев этого года среднее снижение котировок 239 акций и депозитарных расписок российских компаний, в том числе российских компаний с иностранной юрисдикцией, составило 32,31%.

На торгах 20 сентября индекс Мосбиржи пережил падение, которое по своей величине уступает только биржевому краху 24 февраля. Индекс потерял 8,84%, в то время как в феврале за один день индикатор обвалился на 33,28%. Всего же за девять месяцев 2022 года индекс упал на 48,32% — с 3787,26 до 1957,31 пункта.

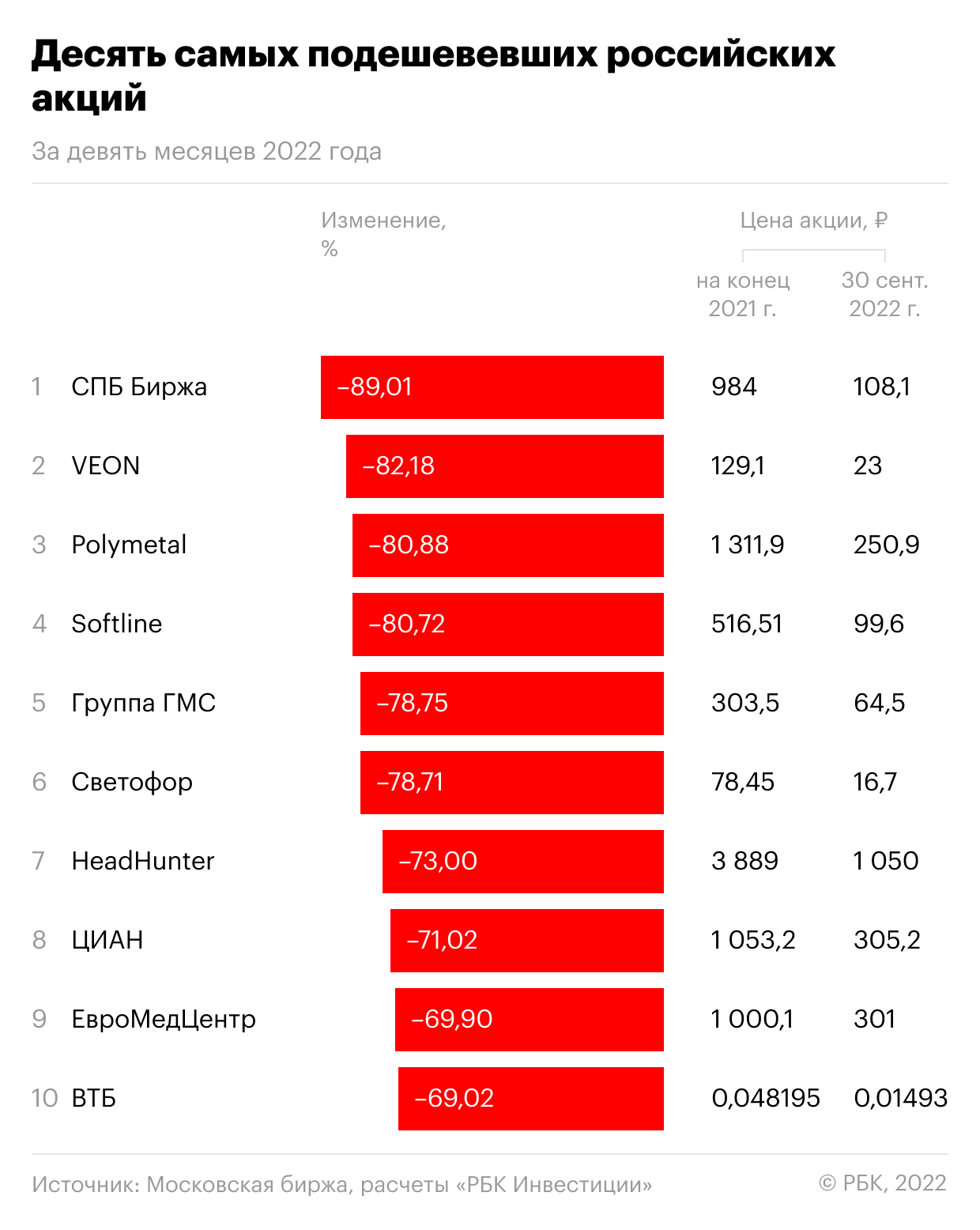

Худшие акции по итогам девяти месяцев 2022 года: список

«РБК Инвестиции » изучили бумаги, которые торговались как в конце 2021 года, так и 30 сентября 2022 года. За первые девять месяцев этого года из 239 бумаг российских компаний только 12 акций подорожали, а остальные 227 — потеряли в цене. Среднее снижение 239 бумаг составило 32,31%. 227 бумаг, которые показали негативную динамику, в среднем упали на 35,31%. Десять худших за это время акций упали в среднем на 77,32%. Разброс падения их котировок составил от 89,01% до 69,02%.

Максимальные потери понесли акции СПБ Биржи. В конце мая Банк России ограничил торги иностранными ценными бумагами, которые были заблокированы международными депозитариями. Негативное влияние на котировки самой СПБ Биржи оказало также решение регулятора с 1 января 2023 года полностью запретить для неквалифицированных инвесторов покупку бумаг эмитентов из недружественных стран. Первые ограничения для «неквалов» вступили в силу уже 1 октября.

В топ аутсайдеров также попали депозитарные расписки сразу трех технологических компаний: ЦИАН, HeadHunter и Softline. Аналитик УК «Открытие» Ирина Прохорова объяснила, что ЦИАН и HeadHunter схожи по своему профилю тем, что сильно зависят от масштабирования бизнеса, а рост численности размещенных вакансий и предложений жилья неустойчив и слабо прогнозируем. Обе компании также уязвимы к кризисным явлениям в экономике.

Что касается Softline, то здесь основные риски связаны с уходом из России крупных международных производителей программного обеспечения и системных решений, объяснил заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко. Он также напомнил, что эмитент не раскрывает показатели продаж в 2022 году, однако СМИ со ссылкой на свои источники сообщали о падении доходов на 30% в апреле и экстренном сокращении затрат. Кроме того, компания планирует разделить бизнес и сохранить листинг на Лондонской бирже, и, по мнению Ващенко, риски сокращения бизнеса в России и делистинга акций усиливаются.

Еще одним лидером падения стали бумаги Veon (материнская компания российского ПАО «Вымпелком»). Инвестиционный стратег ИК «Алор Брокер» Павел Веревкин напомнил, что у депозитарных расписок компании есть шансы на делистинг с американской биржи NASDAQ, поскольку цена бумаг опустилась ниже допустимого минимума в $1.

К обвалу акций «Полиметалла» привели слабые операционные показатели, снижение цен на золото, укрепление рубля, а также неопределенность в связи с планами по продаже российских активов. Кроме того, давление на котировки оказал отказ от дивидендов по результатам 2021 года. Первые три фактора также способствовали негативной динамике в бумагах другого российского золотодобытчика — компании «Полюс».

Невыплата дивидендов также стала одной из причин для падения акций ВТБ, считает портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. Глава банка Андрей Костин ранее заявил, что по итогам этого года убыток кредитной организации может превысить уровень кризисного 2009 года в размере ₽59,6 млрд.

В период с начала года по конец сентября значительные потери были также в бумагах «Сегежи», «ЕвроМедЦентра», «Группы ГМС» и «Светофора».

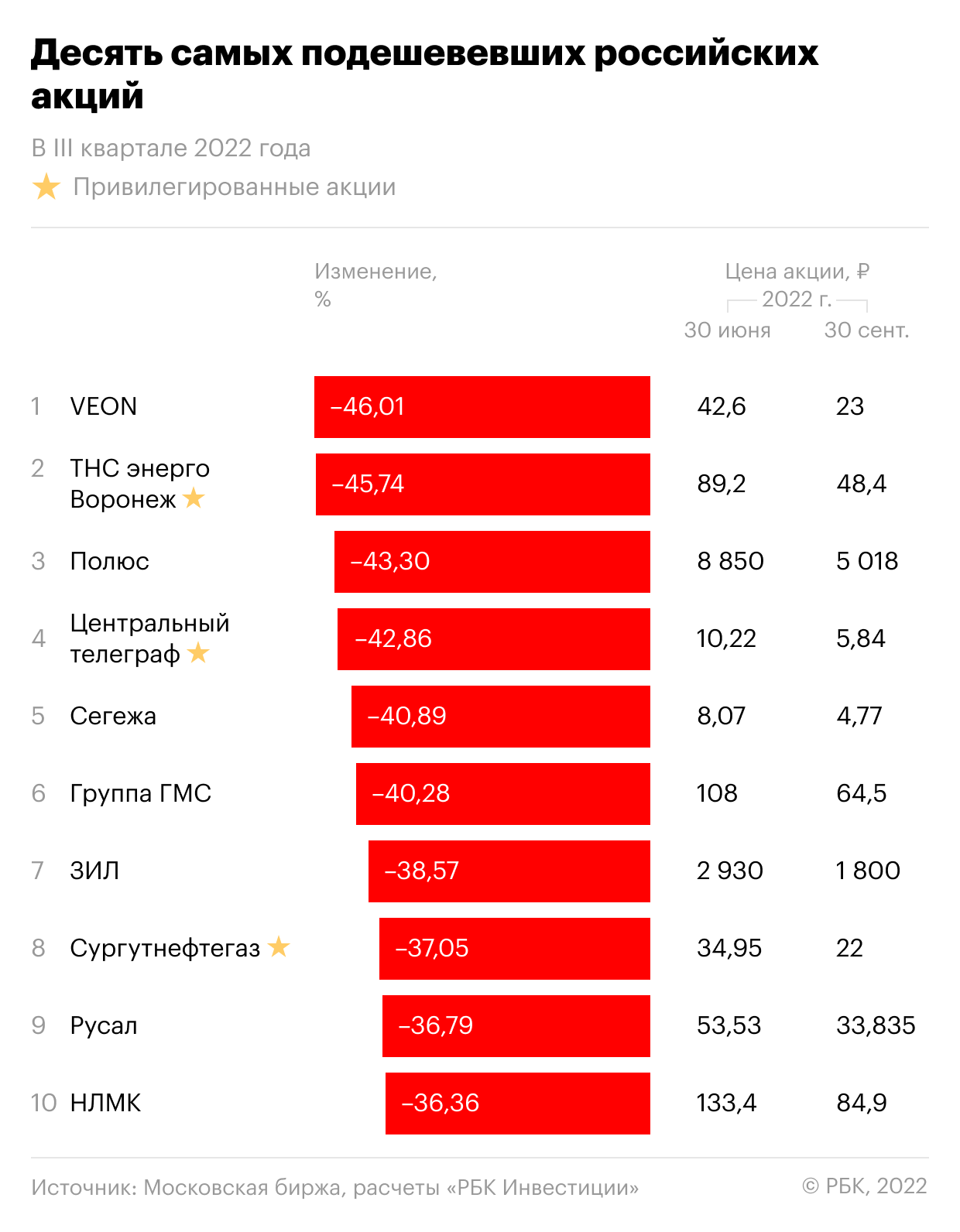

Рейтинг подешевевших акций в третьем квартале: топ-10

В третьем квартале на рынке сначала наблюдалась в целом нейтральная, а позднее и восходящая динамика. В конце августа совет директоров «Газпрома» рекомендовал выплатить промежуточные дивиденды за первую половину 2022 года, после чего индекс Мосбиржи за день вырос более чем на 4%. Однако в сентябре усилилась геополитическая напряженность, и по итогам квартала индекс упал на 11,23% — с 2204,85 до 1957,31 пункта.

Из 243 бумаг российских компаний, которые имели котировки на конец июня и конец сентября, в третьем квартале выросли 38, остальные 205 акций и депозитарных расписок ушли в минус. Среднее снижение этих 205 бумаг составило 16,6%, все 243 бумаги в среднем потеряли 12,6%. Десять худших за это время акций упали в среднем на 40,78%. Диапазон их снижения составил от 46,01% до 36,36%.

Негативная динамика привилегированных акций «Сургутнефтегаза» связана с опасениями относительно судьбы ликвидных активов компании, отметил инвестиционный стратег ИК «Алор Брокер» Павел Веревкин. Так, в 2021 году около ₽3,78 трлн было сосредоточено на долларовых депозитах, что составляет примерно 90% от всей «кубышки» «Сургутнефтегаза». На текущий момент нет ясности относительно того, что стало с этими активами.

Акции «Русала» и НЛМК также попали в список аутсайдеров российского рынка по результатам третьего квартала. Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров объяснил, что дополнительное негативное влияние на котировки металлургов оказывает сильное падение цен на большинство промышленных металлов в связи с ростом ставки Федеральной резервной системы (ФРС) США и замедлением экономического роста в Китае из-за назревающего кризиса в строительном секторе.

По словам аналитика УК «Открытие» Ирины Прохоровой, если цены на алюминий будут и дальше снижаться, то это грозит «Русалу» операционной убыточностью. Эксперт также добавила, что компания может иметь сложности с перенаправлением ранее экспортировавшихся в Европу объемов, притом что внутреннее потребление в России в этом году может сократиться примерно в два раза. Дополнительные негативные факторы для компании — высокие риски снижения дивидендов со стороны «Норникеля» и неопределенность вокруг ранее запланированного выделения активов с высоким углеродным следом в отдельную структуру, заключила Прохорова.

В конце сентября цены на алюминий на Лондонской бирже металлов (LME) начали расти после новости о том, что LME может запретить торги металлами из России. Российские металлы, в том числе алюминий, медь и цинк, до сих пор не подпадали под санкции США или Европы. «Русал» заявлял, что у торговой площадки «нет никаких оснований» для каких-либо действий по блокировке его алюминия, а любое иное решение может иметь долгосрочные негативные последствия для рынка металлов, в том числе привести к волатильности цен и премий.

В топ-10 по снижению котировок по итогам третьего квартала также попали бумаги «ТНС энерго Воронеж», «Центрального телеграфа», «Группы ГМС» и ЗИЛ, а также VEON, «Сегежи» и «Полюса».

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее