Всепогодный портфель: работает ли стратегия Рэя Далио на российском рынке

Ставшая популярной в период биржевого бума стратегия «вечного» портфеля дает нестандартные результаты в новых реалиях. В оригинале портфель, следующий такой стратегии, называется all weather portfolio — «всепогодный», или «всесезонный» портфель. Это модельный набор активов, который в теории должен стабильно приносить прибыль на протяжении десятков и даже сотен лет.

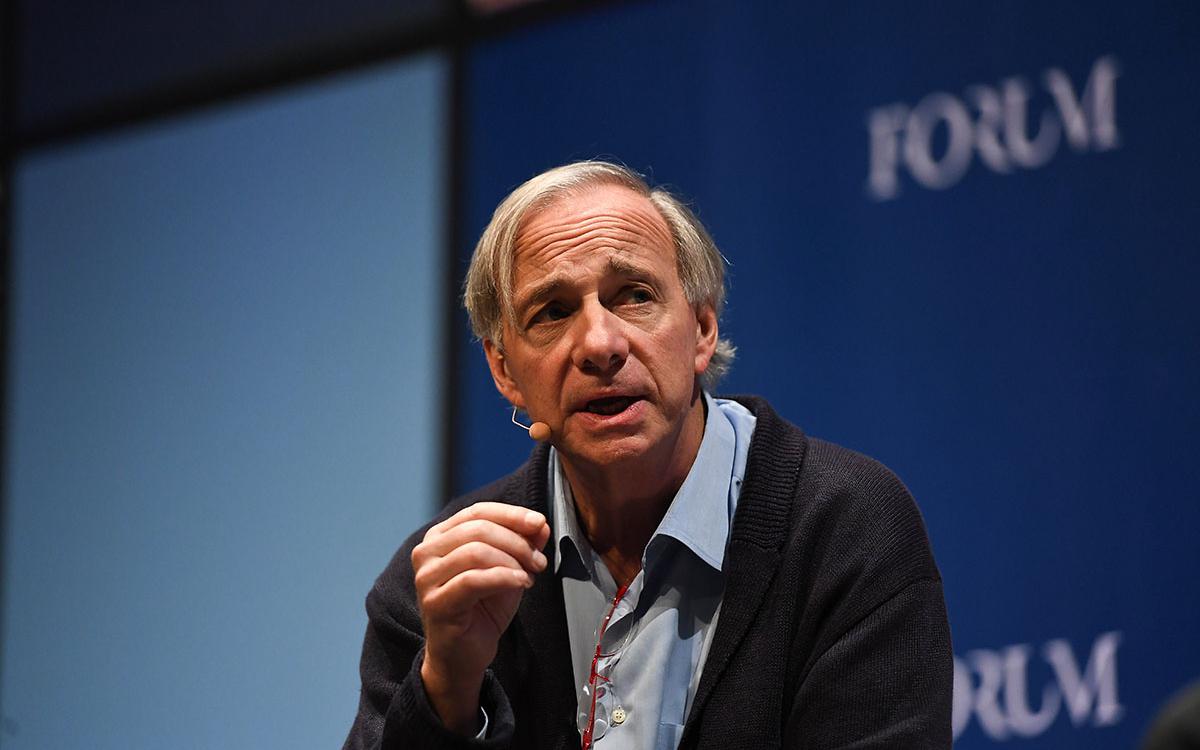

Автор такого рыночного подхода — инвестор-миллиардер Рэй Далио, который в 1970-е годы основал инвестиционную компанию Bridgewater Associates. Сейчас это один из крупнейших хедж-фондов планеты, управляющий активами на сумму более $100 млрд, в том числе средствами пенсионных фондов США.

Команда Рэя Далио за многие годы экспериментов накопила данные по различным видам стратегий и пришла к выводу, что лучший результат по соотношению доходности и риска дает простой портфель из акций, облигаций, золота и других активов, доступных почти любому инвестору. Попробуем понять, в чем причины и можно ли спасти свой капитал в России, пользуясь советами одного из лучших инвесторов в истории.

Основная идея стратегии Рэя Далио

Стратегия не приносит сверхприбыли и может обгонять индексы акций лишь в периоды спада на рынке. Зато такой подход дает относительно малые просадки по портфелю в дни всеобщей паники: до двух — шести раз меньше, чем стандартные портфели, и обычно не более 5%. Это небольшая «плата» за вполне приличную доходность. Согласно моим подсчетам, это около 5% в год за последние 40 лет. Это означает, что инвестор в годы очередного кризиса рискует потерять прирост примерно за один предыдущий год и, вероятно, восстановит своей портфель еще через год.

Для сравнения, средняя историческая просадка по индексу S&P 500 приближается к 15%, а его доходность за те же 40 лет находится в диапазоне 10–12% годовых. Иными словами, портфель из акций будет выбираться из очередного кризиса дольше, а нервов у инвестора будет потрачено больше.

Как выглядят «всепогодные» портфели в России

В изначальном варианте портфель Рэя Далио можно было собрать из пяти индексных фондов ( ETF ), по одному из каждого класса активов:

- на индекс широкого рынка акций (30% от портфеля);

- на индекс коротких облигаций (15% от портфеля);

- на индекс длинных облигаций (40% от портфеля);

- на стоимость корзины сырьевых товаров (7,5% от портфеля);

- на стоимость золота (7,5% от портфеля).

Логика такого набора в том, что каждый из классов ведет за собой портфель в разные исторические циклы. Например, акции — в период экономического бума, золото — перед началом спада, сырье — в период инфляции, короткие бонды — на росте ставки, длинные — на ее снижении.

В России нет прямого доступа ко всем пяти классам ETF, поэтому большую популярность приобрели готовые индексы и фонды, похожие на стратегию Далио. В них нет сырьевых активов, но могут быть другие, например недвижимость, либо просто увеличена доля акций.

Как работают эти российские версии «всепогодной» стратегии, можно понять по динамике долгосрочных биржевых паевых инвестиционных фондов (БПИФ):

- «Открытие — Всепогодный» (OPNW);

- «Тинькофф Вечный портфель USD» (TUSD);

- «Тинькофф Вечный портфель RUB» (TRUR).

В их основе в основном американские (у первого и второго) либо российские (у третьего) ценные бумаги . С начала 2022 года один из двух «американцев» (TUSD) просел на 15% против более чем 20% в индексе S&P 500, то есть в целом справился с задачей. Его близкий аналог OPNW больше не торгуется из-за проблем с депозитариями. Согласно моим подсчетам, на пике паники в феврале этого года оба «всепогодных» фонда проседали на 9% против 11% в индексе S&P 500, что в целом не сильно отличает их от обычного индекса.

В рублевом фонде TRUR, у которого в портфеле из иностранного только золото, все более стабильно. С января 2022 года он потерял менее 15% против более чем 50% в индексе Московской биржи. Стратегия давала просадку в феврале до 16% против 46% в индексе, поэтому можно сказать, что в данном случае защита сработала согласно правилам Рэя Далио.

С доходностью у российского «всепогодного» портфеля не так здорово. По моим подсчетам, за прошлый год он принес всего 2% в рублях против 11% в индексе Мосбиржи. На вершине растущего тренда прошлой осенью доходность фонда доходила до 10% против 52% в главном индикаторе российского рынка. Поэтому упущенная выгода почти вдвое больше, чем выигрыш в риске.

Как собрать свой «всепогодный» портфель

Приведенный выше рублевый фонд устроен предельно просто: по 25% в каждый из четырех активов (акции, облигации короткие и длинные, золото). За управление такой нехитрой корзиной инвестор платит комиссию вне зависимости от полученного дохода. Логично попробовать собрать собственный портфель со схожими параметрами и не переплачивать за его управление. При этом если инвестору нужен доход именно в рублях, то основные инструменты доступны широкому кругу инвесторов. В качестве примера можно взять:

- Пять наиболее ликвидных акций Мосбиржи: «Газпром», Сбербанк, ЛУКОЙЛ, «Норникель», «Яндекс» (25% от портфеля);

- Десяток облигаций федерального займа (ОФЗ) со сроками погашения от одного года до десяти лет (50% от портфеля);

- Фонд на золото (оставшиеся 25% от портфеля).

В таком портфеле, в отличие от «всепогодной» классики, будет перекос в сторону нефтегазовых и финансовых отраслей, но при этом мало альтернативного сырья (преимущественно палладий от «Норникеля»), а также IT-технологий (лишь «Яндекс»). С начала года подобная комбинация показала падение около 18% против 50% в индексе Мосбиржи. На снижении рынков 24 февраля портфель терял до 19%, в то время как бенчмарк проваливался на 46%. Согласно моим подсчетам, доходность за прошлый год составляет около 2%. Это сопоставимо с «вечным» фондом, но такой портфель несет сомнительную полезность для инвестора.

Стоит ли следовать «всепогодной» стратегии российскому инвестору

«Всепогодные» стратегии представляют собой сбалансированный коктейль из акций, облигаций и сырья, что позволяет инвестору снижать риск в большей мере, чем терять в доходности. На базе зарубежных акций и облигаций стратегия себя проявляет неплохо. В российских реалиях попытки повторить ее дают неоднозначный результат: доходность и риск снижаются незначительно.

Если делать фокус на российских активах, то эффект также получается смазанным, поскольку риск падения снижается в разы, но потери в доходности могут быть еще больше. Этот диссонанс по большей части связан со структурой рынка из-за большой доли сырьевого сектора в российской экономике, а также очевидным влиянием геополитики. Нет ни одного класса активов, который бы давал защиту от санкций и геополитических рисков.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.