Мосбиржа предсказала рост объема торгов бондами в 2023 году до ₽35 трлн

Мосбиржа прогнозирует, что в 2023 году рынок российских облигаций по объему в обращении вырастет до ₽35 трлн. Об этом заявил директор департамента долгового рынка Московской биржи Глеб Шевеленков в ходе конференции «Эксперт РА» «Будущее облигационного рынка: возвращение к росту».

₽18,1 трлн придется на сегмент корпоративных облигаций, ₽16 трлн — на ОФЗ, ₽0,9 трлн — на региональные бонды. Для сравнения, по итогам 2021 года аналогичный показатель составил ₽34 трлн.

Шевеленков обратил внимание на то, что рынок облигаций по объему торгов восстановился до февральских значений и обогнал их. Так, в январе и феврале 2022 года объем торгов на долговом рынке составлял ₽1,1 трлн и ₽1,4 трлн соответственно, а августе и сентябре — ₽1,7 трлн и ₽1,6 трлн.

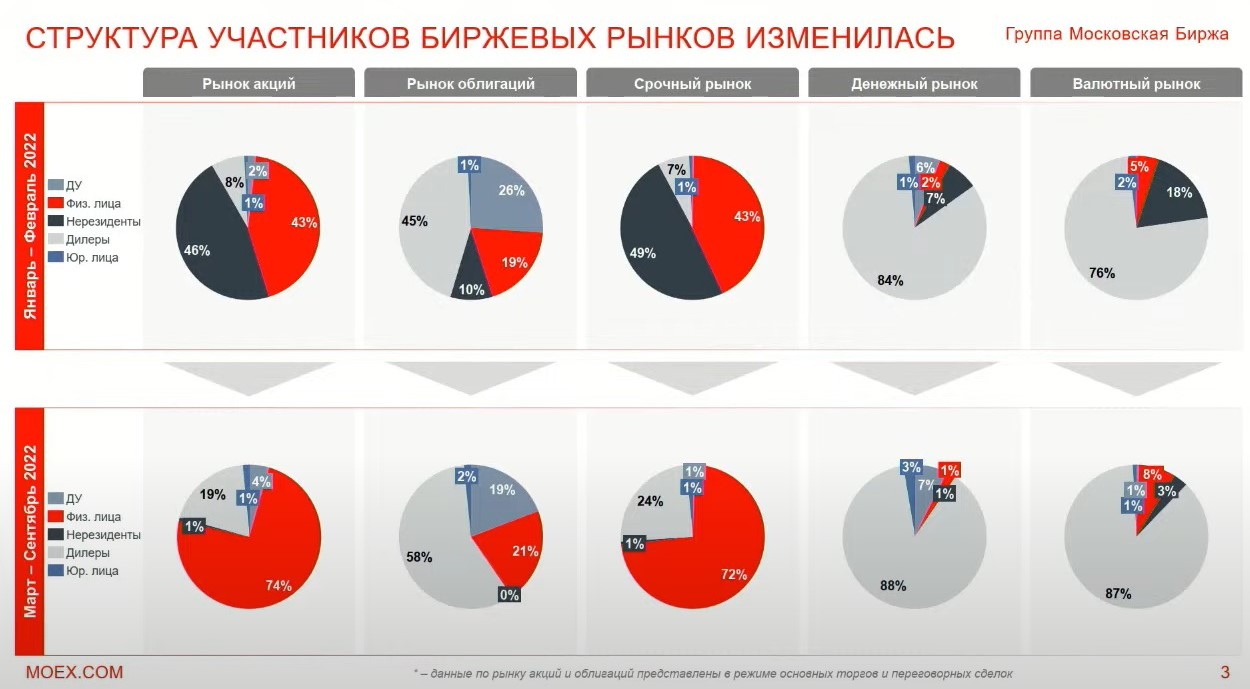

Основной причиной восстановления Шевеленков назвал изменившуюся структуру инвесторов: с 15 августа на рынок облигаций был открыт доступ дружественным нерезидентам и иностранным компаниям, принадлежащим россиянам (КИК). По данным Мосбиржи, их доля в торгах оказалась несущественной для того, чтобы рынок отреагировал на их вероятные распродажи. «На рынок облигаций влияние [дружественных нерезидентов и КИК], не побоюсь этого слова, околонулевое — меньше 0,1%», — отметил Шевеленков.

«Мы заставили себя быть немного оптимистичными. Это наше подтверждение того, что рынок при неухудшении геополитики может увеличиваться», — подчеркнул Глеб Шевеленков. В то же время он выразил обеспокоенность тем, что на новые размещения выходят преимущественно эмитенты первого эшелона.

«У нас 1900 с небольшим выпусков облигаций в обращении, раньше многие годы этот показатель был за пределами 2000. Объем выпуска [корпоративных облигаций] — ₽17,6 трлн (по состоянию на сентябрь 2022 года. — «РБК Инвестиции»). У нас увеличивается концентрация рынка: на десять эмитентов приходится почти 60% объема капитализации [корпоративного сегмента]», — привел цифры Шевеленков.

Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления).