Стратегия ВТБ — 2023: дивдоходность российских акций может достичь 11%

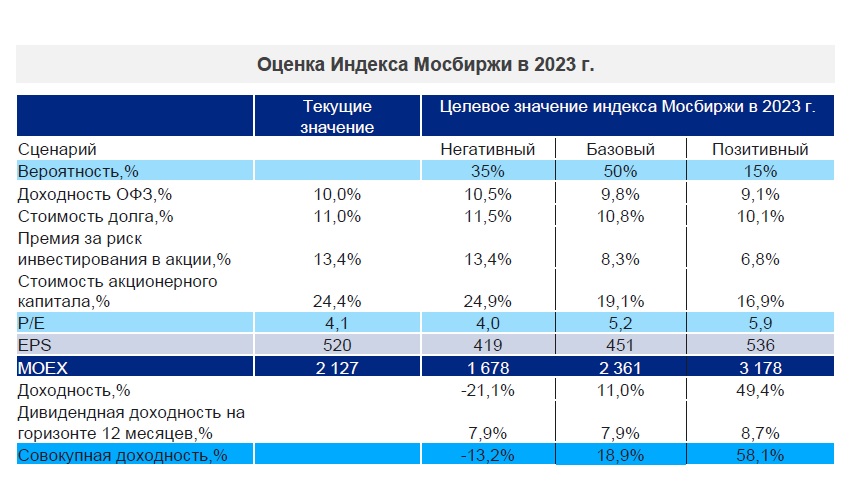

В 2023 году инвестиции в индекс Мосбиржи могут обеспечить доходность почти в 19%, из которых 7,9% — дивидендная доходность, считают в «ВТБ Мои Инвестиции ». В стратегии на 2023 год (есть в распоряжении «РБК Инвестиций») аналитики спрогнозировали динамику рынка и выделили наиболее перспективные акции на следующий год.

Российский рынок акций в целом

В «ВТБ Мои Инвестиции» рассчитывают, что к концу 2023 года индекс Мосбиржи вырастет на 11%*, до 2361 пункта. Дивидендная доходность ожидается на уровне 7,9%. В результате совокупная доходность российского рынка акций в 2023 году составит 18,9%.

*Здесь и далее расчеты производились с учетом цен и значений на 15 декабря 2022 года.

«С учетом данных оценок потенциальной доходности мы предпочитаем держать российские акции ввиду геополитических рисков ограниченного раскрытия информации эмитентами и рисков замедления мировой экономики. Ожидаем, что волатильность на рынке акций в 2023 году снизится относительно 2022 года», — сообщается в стратегии.

В то же время в следующем году ослабление рубля может поддержать финансовые показатели экспортеров. По прогнозам ВТБ, к концу 2023 года курс доллара составит ₽65–70. В «ВТБ Мои Инвестиции» напомнили, что доля экспортеров в индексе Мосбиржи достигает около 65%.

Дивиденды

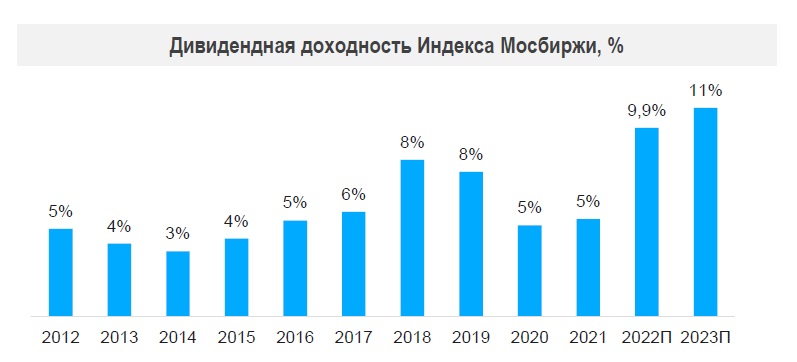

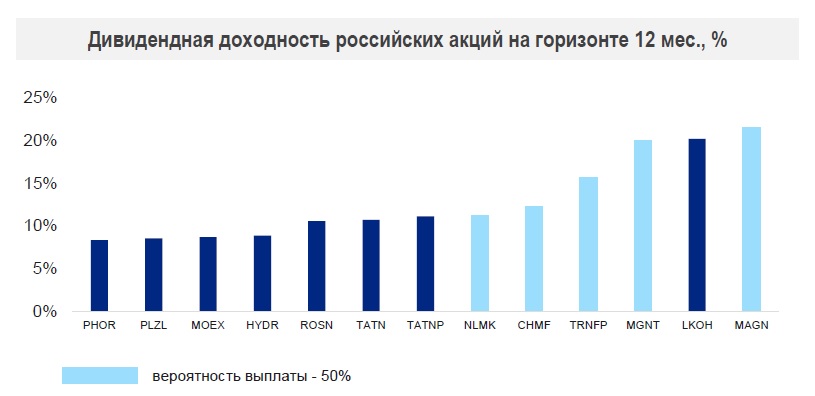

Авторы стратегии подчеркнули, что дивиденды остаются одним из важных источников притока средств на рынок. В ВТБ с высокой долей вероятности допускают, что в следующем году часть банков и компаний из металлургического сектора вернется к выплате дивидендов. В результате это приведет к росту коэффициента дивидендных выплат индекса Мосбиржи с 41,6% до 53%.

Если такой сценарий реализуется и коэффициент вырастет до 53%, дивидендная доходность индекса может увеличиться до 11%.

Однако эксперты напомнили, что большинство иностранных компаний, которые ведут деятельность в России, не имеют возможности выплачивать дивиденды. Исключением здесь стала только сеть клиник «Мать и дитя». «Считаем, что возобновления выплат стоит ждать только в течение 2023 года («Русагро», Globaltrans, «ЕвроМедЦентр»)», — отмечают авторы стратегии.

Однако и здесь наблюдаются улучшения — конвертация депозитарных расписок позволяет большему количеству инвесторов получить дивиденды.

Акции-фавориты

Аналитики ВТБ проанализировали каждый из секторов на рынке акций и отобрали наиболее перспективные бумаги.

1. Нефть

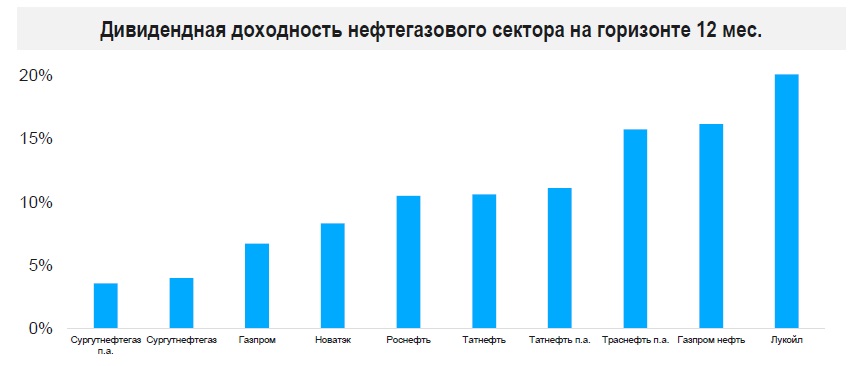

Кратко о тенденциях в секторе: Из-за потолка цен на нефть и эмбарго, введенных с 5 декабря ЕС, дисконт Urals к Brent вырос с $20 до $30 за баррель. Ожидается нормализация спреда Urals к Brent — до $22 за баррель в 2023 году и $17 в 2024 году. Однако действия ЕС могут привести к снижению добычи на 5–10% в 2023 году. Но базовый сценарий предполагает, что нефтяникам удастся перенаправить экспортные потоки. При умеренном влиянии эмбарго и при ценах на Urals в $70 за баррель дивидендная доходность сектора снизится с 14% в 2022 году до 12% в 2023 году (базовый сценарий).

Аналитики «ВТБ Мои Инвестиции» ожидают, что в 2023 году средняя цена Brent составит $92 за баррель. Базовый прогноз по Urals предполагает $70 за баррель.

— Компания: ЛУКОЙЛ

Драйверы роста акций: выплата дивидендов по итогам 2022 года, монетизация НПЗ в Европе.

Риски: повышение налоговой нагрузки, снижение цен на нефть.

Ожидаемая дивидендная доходность на горизонте 12 месяцев: около 20%.

2. Газ

Кратко о тенденциях в секторе: высокие цены на газ в 2023–2024 годах сохранятся из-за дефицита поставок, конкуренция на внутреннем рынке газа увеличивается на фоне ограниченного экспорта и увеличения производства.

— Компания: НОВАТЭК

Драйверы роста: решение по Обскому СПГ, запуск проекта «Арктик СПГ-2», долгосрочное увеличение спотовых объемов СПГ.

Риски для компании: сложности с заменой технологий, повышение налоговой нагрузки, снижение цен на СПГ.

Ожидаемая дивдоходность: 9%.

— Компания: «Газпром»

Драйверы роста: успешность переориентации поставок на восток будет зависеть от новых инвестиций.

Риски для компании: снижение дивидендных выплат, увеличение налоговой нагрузки.

Ожидаемая дивдоходность: 4,5% (низкий уровень прогнозируемости выплат).

3. Черная металлургия

Кратко о тенденциях в секторе: Азия и Ближний Восток — это основные оставшиеся направления для экспорта (лишь НЛМК может до октября 2024 года поставлять стальные полуфабрикаты в ЕС). Текущая премия в ценах на сталь на внутреннем рынке поддерживает более высокую маржинальность компаний, ориентированных на внутренний рынок. Программы субсидируемой ипотеки поддерживают спрос со стороны строительного сектора. В 2023 году ожидается возобновление частичного раскрытия финансовой отчетности. Сталелитейные компании, как ожидается, возобновят выплату дивидендов по итогам отчетных периодов в 2023 году.

— Компания: ММК

Драйверы роста: недооцененность акций, ориентация на внутренний рынок.

Риски для компании: снижение цен на металлы, слабый внутренний спрос на сталь, увеличение налоговой нагрузки, укрепление рубля, санкционные и операционные риски.

Ожидаемая дивдоходность: 9%.

— Компания: НЛМК

Драйверы роста: разрешение поставлять полуфабрикаты в ЕС до октября 2024 года, ослабление рубля и рост спроса на металл на глобальном рынке (за первые десять месяцев 2022 года экспорт в компании составил 57%).

Ожидаемая дивдоходность: 11%.

— Компания: «Мечел»

Драйверы роста: активы лучше спозиционированы к экспорту, высокие цены на коксующийся уголь.

Риски для компании: снижение цен на уголь, ограничения на железной дороге, увеличение налоговой нагрузки,

укрепление рубля, санкционные риски.

Ожидаемая дивдоходность: 0%.

4. Базовые и драгоценные металлы

Кратко о тенденциях в секторе: восстановление китайской экономики после отмены антиковидных ограничений приведет к росту цен на металлы, в особенности на алюминий и никель. Формирование ожиданий по пиковой ставке ФРС и смягчение монетарной политики к концу 2023 года поддержит цены на золото. Росту цен на драгметалл также будет способствовать умеренная рецессия с относительно высокой инфляцией (базовый сценарий).

Эксперты «ВТБ Мои Инвестиции» прогнозируют, что в 2023 году цена одной унции золота вырастет до $1900, в 2024 году драгметалл подорожает до $2000 за унцию.

— Компания: «Полюс»

Драйверы роста: низкие издержки, низкое по сравнению с историческими уровнями значение мультипликатора EV/EBITDA (показывает соотношение стоимости бизнеса к EBITDA) даже с учетом текущих цен на золото и курса рубля (5,8х), ожидаемые дивиденды.

Риски для компании: более жесткая политика ФРС, снижение цен на золото, укрепление рубля, санкционные и операционные риски, увеличение налоговой нагрузки.

Ожидаемая дивдоходность: 9%.

— Компания: «Русал»

Драйверы роста: рост цен на алюминий при увеличении спроса в Китае; сейчас компания стоит дорого с учетом текущих цен и курса рубля (6,7х по EV/EBITDA), однако «Русал» наиболее чувствителен к ослаблению российской валюты и росту цен на алюминий.

Риски для компании: снижение цен на алюминий, укрепление рубля, санкции, рост капзатрат, налоги.

Ожидаемая дивдоходность: 0%.

5. Банковский сектор

Кратко о тенденциях в секторе: банки с 1 января 2023 года вернутся к обязательному раскрытию отчетности в ограниченном формате. В случае если отчеты будут выходить регулярно, это поддержит доверие к сектору. Другие позитивные факторы — возвращение к прибыльности, выход из регуляторных послаблений и временная отмена надбавок к достаточности капитала.

— Компания: Сбербанк

Драйверы роста: сильная динамика финансовых показателей, возможная выплата дивидендов.

Риски для компании: ухудшение макроэкономической ситуации, потенциальный возврат субординированного кредита Минфину (₽150 млрд) может ограничить дивидендный потенциал.

Ожидаемая дивдоходность: 15,3%.

6. Потребительский сектор

Кратко о тенденциях в секторе: покупательная способность снижается, формат дискаунтеров становится все более популярным. Рост количества новых магазинов замедляется, промопродажи остаются на повышенном уровне, что может негативно повлиять на рентабельность. Отсутствие дивидендов ограничивает потенциал роста акций.

— Компания: «Белуга Групп»

Драйверы роста: вертикальная интеграция, собственный розничный канал продаж — сеть магазинов «ВинЛаб», компания — бенефициар ухода иностранных алкогольных брендов, стабильная выплата дивидендов.

Риски для компании: усиление конкуренции с российскими производителями, снижение располагаемых доходов населения, логистические сложности.

Ожидаемая дивдоходность: 10%.

7. Сектор медиа и технологий

Кратко о тенденциях в секторе: компании сектора устойчивы, сохраняют высокие темпы роста и фокус на эффективности бизнеса. Ожидается, что эта тенденция продолжится в 2023 году. Рынок онлайн-рекламы постепенно восстанавливается, сектор e-commerce продолжит уверенный рост. Спрос на локальные IT-решения на российском рынке усиливается. Что касается телекоммуникаций, то здесь взгляд нейтральный из-за ограниченных темпов роста основного бизнеса и приостановки поставок нового оборудования.

— Компания: Ozon

Драйверы роста: положительный показатель EBITDA при сохранении высоких темпов роста, расширение регионального присутствия и партнерства с Турцией и Китаем (в дальнейшем это позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота).

Риски для компании: усиление конкуренции с российскими производителями, снижение располагаемых доходов населения, логистические сложности.

— Компания: Positive Technologies

Драйверы роста: замещение зарубежных провайдеров, запуск новых продуктов, увеличение перекрестных продаж и выход в новые страны поддержат планы по удвоению продаж ежегодно.

Риски для компании: усиление конкуренции с российскими производителями, снижение располагаемых доходов населения, логистические сложности, отток сотрудников.

8. Другие секторы

Из девелоперов ни один не попал в список фаворитов ВТБ, взгляд на сектор остался нейтральным. О перспективах сектора удобрений аналитики высказались негативно.

В отношении электроэнергетического сектора ВТБ сохранил позитивный взгляд благодаря повышению тарифов на 9% с декабря 2022 года и привлекательной дивидендной доходности.