Аналитики ГПБ предсказали ₽3,7 трлн дивидендов для российских инвесторов

Дивиденды на российском рынке в этом году останутся на высоком уровне, прогнозируют аналитики Газпромбанка. Дивидендные выплаты акционерам российских компаний в 2023 году с учетом возобновления выплат многими корпорациями могут составить ₽3,7 трлн, что соответствует дивидендной доходности рынка на уровне 10,5%. Об этом говорится в обзоре департамента анализа рыночной конъюнктуры Газпромбанка (есть у «РБК Инвестиций»).

По подсчетам экспертов банка, около ₽2,7 трлн дивидендов выплатят компании, не прекращавшие выплаты в 2022 году, из которых основная масса — ₽2,4 трлн — будет выплачена компаниями нефтегазового сектора. Из тех компаний, кто приостановил дивиденды в 2022 году, в Газпромбанке допустили возвращение к выплатам компаний финансового и металлургического секторов, а также ряда компаний потребительского сектора и сектора недвижимости.

В секторе металлов и добычи совокупные дивиденды, по оценкам банка, могут составить ₽460 млрд при условии возобновления выплат со стороны НЛМК, «Северстали», «Полиметалла» и «Полюса». Совокупные дивиденды финансового сектора (Сбербанк, TCS Group и Мосбиржа) в случае возврата к выплатам в 2023 году могут составить ₽455 млрд. В потребительском секторе выплаты могут составить до ₽76 млрд, а в секторе недвижимости — до ₽54 млрд в случае возвращения к выплатам компаний «Магнит», «Эталона», ЛСР и ПИК.

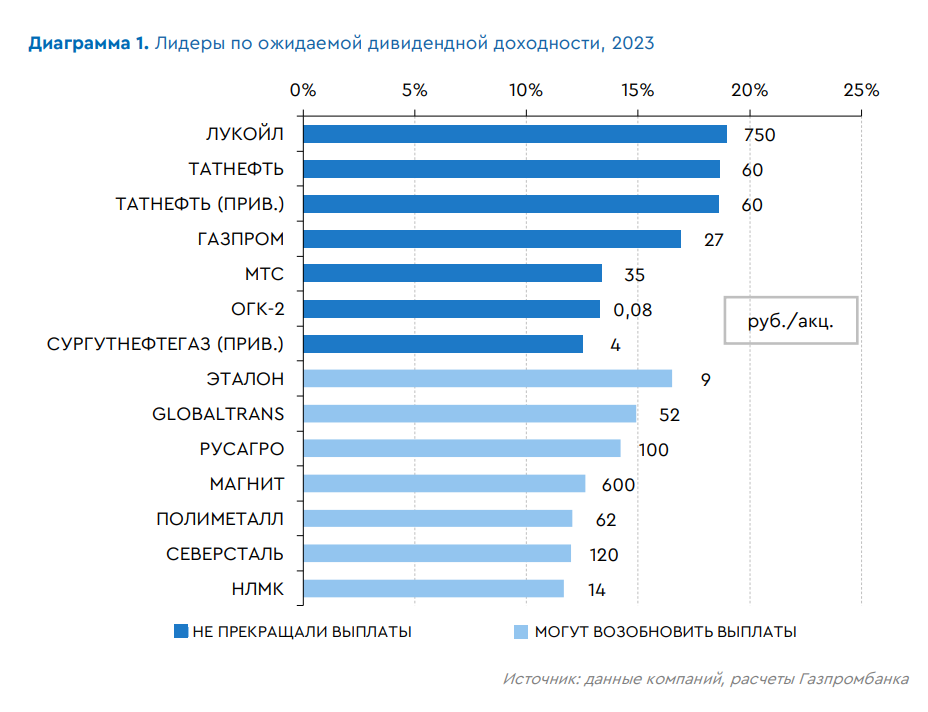

В топ-6 имен по уровню дивидендной доходности в 2023 году, по прогнозам экспертов Газпромбанка, входят ЛУКОЙЛ, «Татнефть», «Газпром» (17–19%), МТС и ОГК-2 (14%). Из компаний, которые могут вернуться к выплатам, наиболее высокую доходность можно ожидать от «Эталона», «Глобалтранса» и «Русагро» (15–17%).

В 2022 году общая сумма выплаченных российскими компаниями дивидендов составила ₽3,8 трлн, что сопоставимо с результатом 2021 года, когда акционеры получили ₽3,3 трлн дивидендов. В прошлом году многие компании по-прежнему выплачивали дивиденды владельцам своих бумаг, несмотря на сложности, с которыми столкнулся российский рынок акций в 2022 году. Эти выплаты стали не только источником новых средств на рынке, но и признаком финансовой надежности соответствующих эмитентов , сообщили аналитики.

Значительные выплаты дивидендов в 2022 году пришлись на экспортеров на фоне высоких цен на сырье и слабости национальной валюты в 2021 году. Средний курс в 2021 году составил ₽73,65 за доллар, максимум в современной истории, подсчитали в Газпромбанке. Средняя дивидендная доходность для компаний, осуществивших выплаты в 2022 году, составила 12,5% против 7,3% в 2021 году. Высокая дивидендная доходность стала результатом значительного падения рынка в течение 2022 года, когда индекс Мосбиржи снизился на 43%. В результате 77% выплаченных в 2022 году дивидендов пришлось на нефтегазовый сектор.

Большая часть выпавшей дивидендной массы в 2022 году пришлась на компании финансового сектора, черной металлургии, потребительского сектора и сектора недвижимости, сообщили в банке. Многие эмитенты предпочли сохранить запас финансовой прочности на период повышенной неопределенности. Кроме того, свою роль сыграли ограничения на движение капитала. По подсчетам аналитиков, сумма выплат компаниями, отказавшимися от дивидендов в 2022 году, составила около трети всей дивидендной массы 2021 года.

Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее