Goldman Sachs предрек рекордное с 2008-го падение интереса к акциям в США

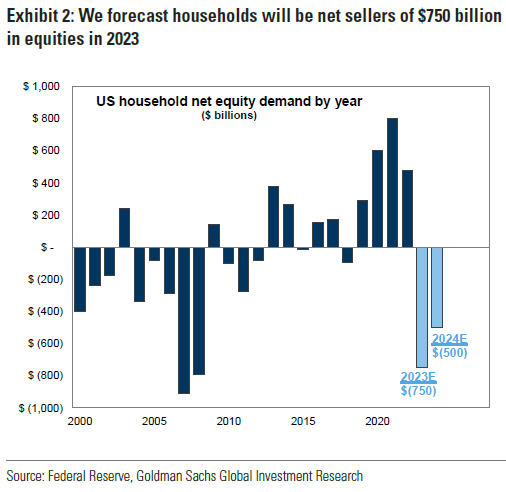

В Goldman Sachs ожидают, что по итогам 2023 года американские домохозяйства впервые с 2018 года могут продать акций больше, чем купить. Разница, согласно базовому сценарию, составит $750 млрд, передает Bloomberg.

Это максимум с 2008 года, когда объем нетто-продаж был более $800 млрд.

В инвестбанке пояснили, что снижению популярности акций способствуют высокая доходность на рынке облигаций из-за роста ставки и низкий уровень сбережений у населения. Одновременно ужесточение денежно-кредитной политики негативно отражается на акциях и снижает их инвестиционную привлекательность.

Так, по итогам 2022 года, когда ФРС подняла ставку с почти околонулевого уровня до 4,25–4,5% годовых, индекс S&P 500 упал почти на 20%. Сейчас ставка находится уже на уровне 4,75–5%, при этом регулятор допускает ее дальнейший рост.

Американские домохозяйства были главными покупателями акций в период после кризиса 2008 года, когда в США действовала мягкая денежно-кредитная политика. Однако в 2022 году по мере роста ставки частные инвесторы стали более осторожны. И хотя домохозяйствам США до сих пор принадлежит 38% акций американских публичных компаний, инвесторы стали отказываться от идеи, что альтернативы этим инструментам нет, и уходить в другие классы активов.

Даже если доходность облигаций не будет расти или вовсе упадет к концу году, американские домохозяйства все равно станут нетто-продавцами акций, а не нетто-покупателями, уверены аналитики Goldman Sachs. Согласно их пессимистичному прогнозу, по итогам года объем продаж акций частными инвесторами может на $1,1 трлн превысить объем покупок. Согласно оптимистичному прогнозу, который предполагает снижение доходности на долговом рынке и более высокий, чем ожидается, уровень сбережений, разница может составить $400 млрд.

Ранее в JPMorgan Chase предупредили о риске «момента Мински» на фоне роста процентных ставок и нестабильности на рынке. До наступления «момента Мински» инвесторы активно используют для скупки активов не только свои, но и заемные средства, в результате чего растет долговая нагрузка, а на рынке образуется пузырь. Однако впоследствии многие заемщики оказываются не в состоянии платить по долгам и любое дестабилизирующее событие может привести к панической продаже купленных активов. Это провоцирует обвал цен на них.