Аналитики ГПБ назвали дивиденды триггером роста рынка во втором квартале

С начала года индекс Мосбиржи прибавил 15%, но потенциал роста котировок сохраняется. Главным триггером роста отдельных бумаг и всего индекса Мосбиржи во втором квартале 2023 года должен стать фактор объявления размера дивидендов, в ближайшие месяцы можно ожидать рекомендаций по большинству дивидендных историй. Об этом говорится в обзоре «Итоги первого квартала 2023 года на рынке акций», подготовленном аналитиками Газпромбанка (есть у «РБК Инвестиций»).

Помимо дивидендных выплат, эксперты выделили следующие факторы поддержки:

- среди факторов для дальнейшей позитивной динамики на рынке российских акций аналитики назвали возобновление публикации отчетности. По мнению экспертов, все больше российских компаний будут возвращаться к публикации своих финансовых и операционных показателей, это привлечет новых инвесторов на рынок;

- высвобождение депозитов и дополнительный приток ликвидности. У населения накопились значительные средства, которые могут быть инвестированы. В апреле закончится срок действия годовых банковских депозитов, открытых под относительно высокие процентные ставки (выше 10%) в прошлом году. Кроме того, на срочных счетах населения скопилось ₽12,9 трлн. «Мы считаем, что часть этих средств будет вложена в рынок акций ввиду его более привлекательной доходности», — сообщили аналитики Газпромбанка;

- высокие дивидендные доходности на российском рынке. Средняя дивидендная доходность по акциям, которые покрывает компания, составляет 10,5%, что превышает уровень ставок депозитов (8–9%) и доходностей гособлигаций;

- рост цен на нефть. Аналитики Газпромбанка считают, что новостной фон сдвигается в пользу нефтегазового сектора на фоне неожиданного дополнительного сокращения добычи со стороны ОПЕК+. В воскресенье, 3 апреля, картель объявил о снижении добычи нефти на 1,66 млн баррелей в сутки в дополнение к предыдущим договоренностям о сокращении добычи на 2 млн баррелей в день.

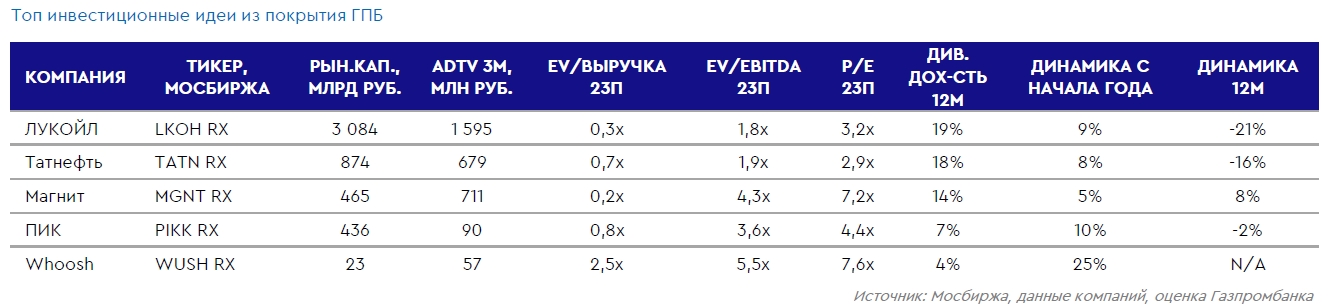

В Газпромбанке также назвали бумаги с наибольшим потенциалом роста для инвестирования на среднесрочном горизонте. В нефтегазовом секторе в банке аналитики отдали предпочтение акциям «Татнефти» и ЛУКОЙЛа. По мнению экспертов, мощным триггером для их роста, а также фактором поддержки для бумаг продуктового ретейлера «Магнит» и девелопера ПИК может стать объявление размера дивидендов в мае.

В банке также ожидают сильной динамики от бумаг сервиса кикшеринга Whoosh благодаря открытию сезона и отличным операционным показателям. Аналитики исключили из своего списка наиболее перспективных акций ЦИАН, поскольку рост его акций на 14% за последние две недели практически полностью реализовал прогноз и ослабил дальнейший потенциал роста.

Российский рынок постепенно набирает обороты, интерес инвесторов к активам с повышенной доходностью стремительно растет, рассказали в банке. По итогам марта среднедневной оборот по бумагам из индекса Мосбиржи вырос практически вдвое по сравнению с январем и достиг ₽43 млрд. Несмотря на значительный рост индекса в первом квартале 2023 года, российский рынок все еще остается недооцененным по мультипликаторам. «По нашим оценкам, индекс Мосбиржи торгуется с дисконтом в 20% по мультипликатору P/E к уровню 2021 года», — отметили аналитики.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний