Что такое пролонгация вкладов, кредитов и ценных бумаг: плюсы и минусы

Что такое пролонгация

Пролонгация — это продление срока действия финансового соглашения после первоначальной даты его завершения. Это позволяет заемщикам или инвесторам продолжать использовать средства или активы в течение более длительного периода времени на аналогичных или обновленных условиях.

В банковской и инвестиционной сфере пролонгация обычно применяется к кредитам, вкладам и инвестиционным инструментам, таким как облигации или депозитные сертификаты (CD). Например, клиент может выбрать продление годового вклада еще на год или заемщик может продлить срок погашения кредита, чтобы иметь больше времени для возврата заемных средств.

Виды пролонгации

Существует два вида пролонгации: автоматическая и неавтоматическая.

Автоматическая пролонгация

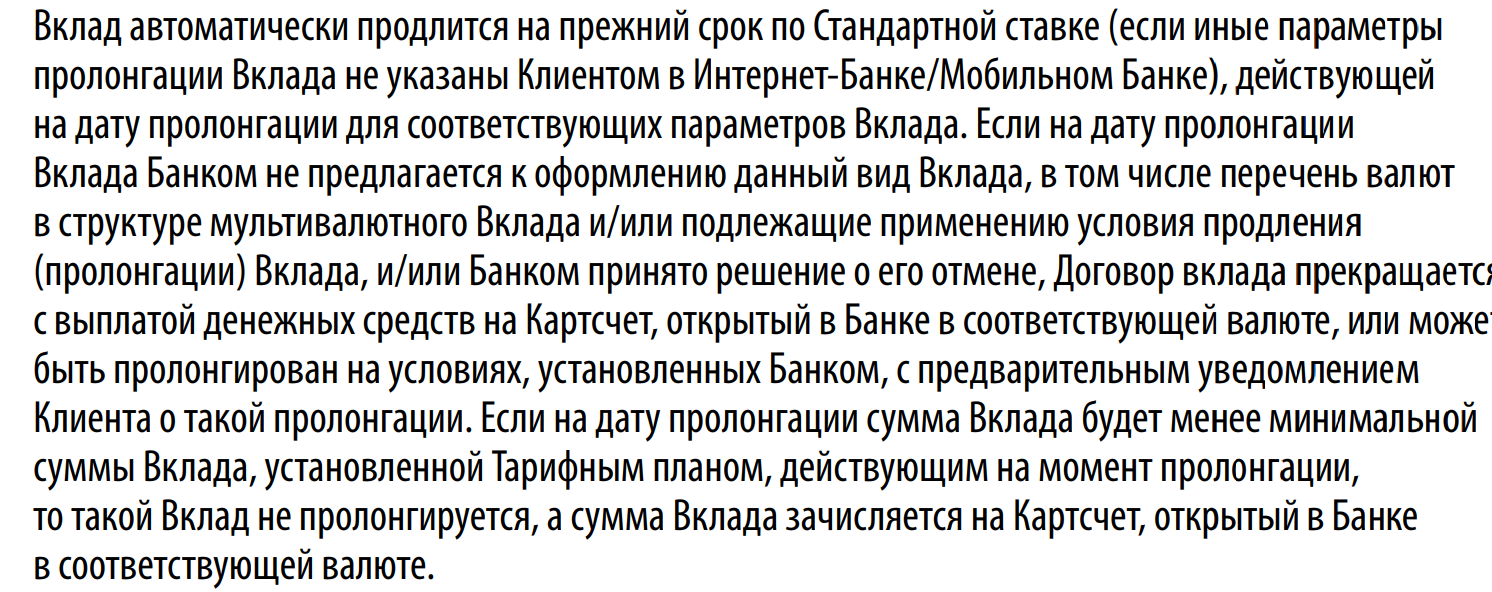

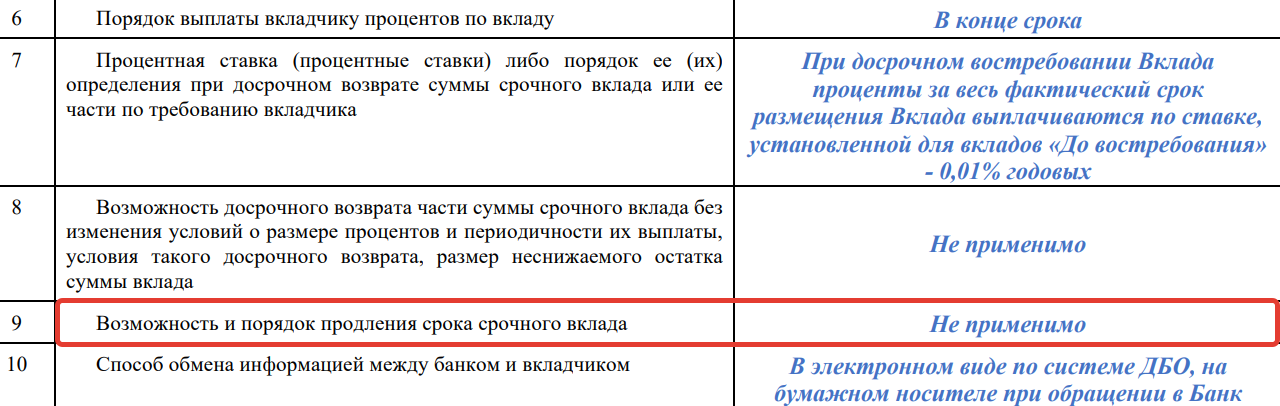

Автоматическая пролонгация означает, что договор будет автоматически продлеваться на определенный срок, обычно равный первоначальному, если клиент проактивно не откажется от договора. Другими словами, договор будет продлеваться автоматически, если какая-либо из сторон не решит прекратить его действие. Такой тип пролонгации часто используется для депозитных сертификатов или вкладов, когда клиент хочет продолжать получать проценты на свои средства, не предпринимая активных дополнительных действий.

Например, у клиента есть годовой вклад, срок действия которого истекает через две недели. Если в первоначальном договоре указано, что он автоматически продлевается, то банк продлит срок действия вклада еще на один год при условии, что клиент не уведомит банк об обратном и не снимет средства.

Неавтоматическая пролонгация

Неавтоматическая пролонгация требует от клиента активного запроса на продление финансового соглашения, то есть принятия мер по продлению договора до наступления срока его завершения. Условия продления, такие как процентная ставка и дата погашения, должны быть обсуждены и согласованы обеими сторонами. Неавтоматическая пролонгация может обеспечить большую гибкость контроля над условиями договора и их индивидуальность, чем автоматическая, но она требует больших усилий со стороны заемщика или инвестора.

Примеры пролонгации в банковской сфере:

- у заемщика есть трехлетний кредит, срок которого приближается к дате погашения, но ему требуется больше времени для возврата заемных средств. Чтобы инициировать процесс пролонгации, ему понадобится связаться с банком и оговорить условия продления срока кредита;

- допустим, вы взяли ипотечный кредит сроком на десять лет. По истечении этого срока у вас есть возможность возобновить или продлить кредит на другой срок, например еще на пять или десять лет.

Пример пролонгации в инвестициях:

- инвестор купил облигацию, срок погашения которой составляет пять лет. В конце пятилетнего срока эмитент облигации предлагает продлить срок погашения этой бумаги, например на два или три года.

В целом пролонгация — распространенная практика как в банковской, так и в инвестиционной сфере, она может быть полезным инструментом для заемщиков и инвесторов для управления финансами и достижения своих целей.

Как происходит пролонгация

Возможность пролонгации зависит от конкретных условий финансового соглашения и типа используемой пролонгации, указанных в первоначальном договоре. Важно тщательно изучить условия первоначального договора, прежде чем приступать к пролонгации, поскольку условия будут определять, какие варианты доступны и какие шаги необходимо предпринять.

- От автоматической пролонгации можно отказаться. Если в договоре предусмотрена функция автоматической пролонгации и клиент хочет отказаться от нее, ему может понадобиться письменно уведомить об этом банк или финансовое учреждение. Автоматическая пролонгация также не будет сделана, если заемщик или инвестор выведет средства или активы.

- Пролонгация не всегда возможна. Продление договора не всегда возможно, поскольку некоторые финансовые соглашения могут иметь ограничения на пролонгацию. Например, кредит имеет максимальный срок, который не может быть продлен. Если клиент не добился пролонгации, ему придется вернуть средства или активы к дате погашения. Неспособность сделать это может привести к штрафам или судебному разбирательству. Если он все еще нуждается в дополнительном финансировании, то потребуется заключить новое финансовое соглашение.

- Условия пролонгации нужно обсудить и закрепить документально. При неавтоматической пролонгации заемщику или инвестору необходимо связаться с кредитором или финансовым учреждением и договориться об условиях продления.

- Пролонгация может осуществляться на первоначальный срок, меньший или больший. Такая возможность зависит от условий первоначального контракта и/или достигается в ходе переговоров между сторонами.

- Пролонгация может предполагать изменения иных, помимо сроков, условий. Например, процентной ставки по кредиту как в большую, так и в меньшую сторону.

Плюсы и минусы пролонгации

Важно тщательно рассмотреть все плюсы и минусы пролонгации, прежде чем приступать к ней, а также внимательно изучить условия первоначального соглашения и любые предлагаемые изменения, чтобы убедиться, что они отвечают интересам заемщика или инвестора.

Плюсы пролонгации

- Быстрое оформление и экономия времени. Пролонгация может сэкономить время по сравнению с подачей заявления на заключение нового финансового соглашения. Заемщик или инвестор может избежать затрат времени и сил, связанных с заполнением новых бумаг и предоставлением документов.

- Возможность менять процентную ставку. Пролонгация позволяет заемщику сохранить или снизить текущую процентную ставку, что может сэкономить деньги в долгосрочной перспективе в условиях растущих ставок. Инвестору, наоборот, выгодно продлевать договор с условием повышения ставок доходности.

Минусы пролонгации

- Возможное изменение условий не в пользу клиента. При пролонгации финансового соглашения кредитор или финансовое учреждение вправе изменить условия договора, которые могут быть не в пользу заемщика или инвестора. Это включает изменение процентной ставки, условий погашения или других аспектов соглашения.

- Потенциал увеличения общих расходов. Хотя пролонгация может сэкономить деньги с точки зрения процентных ставок, она также может привести к тому, что заемщик заплатит больше в целом, поскольку будет осуществлять платежи дольше.

- Вероятность штрафов и судебных разбирательств. Если стороны не достигнут договоренности о пролонгации, то они могут столкнуться со взаимными штрафными санкциями или судебным иском.

Как оформить договор пролонгации

Для составления соглашения о продлении важно тщательно изучить условия первоначального договора и все допустимые им изменения. В зависимости от условий первоначального соглашения и политики кредитора или финансового учреждения может возникнуть необходимость оформить соглашение о пролонгации. Если подключена автоматическая пролонгация, заемщику или инвестору, как правило, не требуется предпринимать никаких действий, поскольку соглашение будет продлено автоматически. Однако все равно важно изучить любые предлагаемые изменения в условиях соглашения.

- Обратиться в банк с необходимыми документами. Документы, необходимые для оформления пролонгации, могут различаться в зависимости от кредитора или финансового учреждения и условий первоначального соглашения. Как правило, требуются удостоверение личности (паспорт), подтверждение дохода или другая финансовая документация.

- Заключить соглашение о продлении в виде дополнения к основному договору или при создании нового договора. Чтобы заключить соглашение о пролонгации, обычно необходимо составить дополнение к основному договору или вообще создать новый договор. Условия дополнения или нового договора должны быть тщательно изучены и согласованы обеими сторонами до его подписания. Перед заключением соглашения о пролонгации полезно проконсультироваться с юристом или специалистом по финансовым вопросам.

В зависимости от политики банка или финансового учреждения можно составить соглашение о пролонгации в режиме онлайн.

Главное о пролонгации

- Пролонгация — это продление срока действия финансового договора (кредита, вклада, облигации) после его первоначального окончания.

- Существует два вида пролонгации: автоматическая (по умолчанию) и неавтоматическая (по запросу клиента).

- Автоматическая пролонгация происходит без действий клиента, но от нее можно отказаться, уведомив банк.

- Неавтоматическая пролонгация требует обращения в банк для согласования новых условий.

- Условия пролонгации (срок, процентная ставка) могут меняться и фиксируются в дополнительном соглашении.

- Плюсы пролонгации: экономия времени на оформление, возможность сохранить или улучшить условия (например, ставку).

- Минусы пролонгации: риск ухудшения условий, увеличение общей суммы выплат по кредиту, возможные штрафы.

- Для оформления договора пролонгации нужен паспорт, документы о доходах и заявление.

- Пролонгация не всегда возможна, если истек максимальный срок договора или нарушены его условия.

- Перед пролонгацией необходимо изучить условия первоначального договора и новое предложение банка.