Отчетности «Яндекса» и X5 Group, нефть, дивиденды «Татнефти»: дайджест

Отчетность «Яндекса»

В четверг, 27 апреля, «Яндекс» опубликует финансовые результаты по МСФО за первый квартал 2023 года.

Накануне выхода отчетности акции компании прибавили 2,6%, протестировав среднесрочное сопротивление ₽2100 за акцию, отметила аналитик ИК «Велес Капитал» Елена Кожухова.

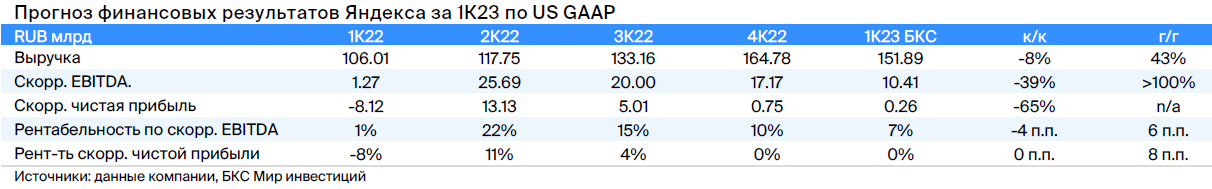

Эксперты ожидают от «Яндекса» существенного роста выручки и EBITDA. По прогнозу аналитиков «БКС Мир инвестиций», в первом квартале выручка компании увеличилась на 43%, до ₽152 млрд, а скорректированная EBITDA показала десятикратный рост, до ₽10,4 млрд.

При этом причиной столь существенного роста стали изменение конкурентной среды в прошлом году и работа компании по улучшению рекламных инструментов, считают в брокерской компании.

«Значительное положительное влияние на групповые цифры продолжал оказывать поисковый сегмент, который первые месяцы года был подвержен эффекту низкой базы. Данный эффект будет постепенно сходить на нет, и рост, как мы ожидаем, начнет замедляться со второго квартала 2023 года», — отметил аналитик ИК «Велес Капитал» Артем Михайлин. Прочие направления также продолжили демонстрировать сильную положительную динамику, считает эксперт.

Прогнозная цена ИК «Велес Капитал» по акциям «Яндекса» на горизонте года ₽3130 за бумагу, рекомендация — «покупать».

Отчетность X5 Group

В четверг финансовые результаты по МСФО за первый квартал 2023 года также представит X5 Group.

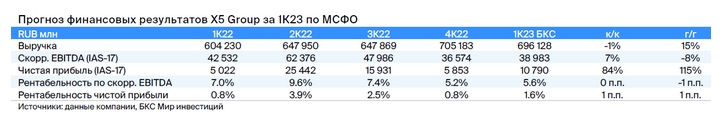

Компания 18 апреля уже сообщила о динамике выручки, опубликовав показатель вместе с операционными результатами. В первом квартале рост выручки составил 15,3% по сравнению с тем же периодом 2022 года. По сравнению с четвертым кварталом рост замедлился на 1% из-за торможения инфляции и высокой базы для сравнения в марте.

По оценкам аналитиков «БКС Мир инвестиций», в минувшем квартале EBITDA ретейлера снизилась на 8% в годовом сопоставлении «в связи с продолжающимися инвестициями в цены, активным расширением сети магазинов «Чижик» и ростом расходов на персонал».

В то же время чистая прибыль удвоилась (+115%) «на фоне уменьшения чистого долга (означает снижение процентных расходов), благоприятной сравнительной базы для процентных и налоговых расходов, а также для убытка по курсовым разницам», считают в брокерской компании.

Многие эксперты отмечают, что в первом квартале давление на показатели рентабельности X5 Group сохранилось. Старший аналитик инвестбанка «Синара» Константин Белов прогнозирует, что в первом квартале рентабельность по EBITDA ретейлера снизилась на 1,5 п.п., а рентабельность по валовой прибыли — на 1,7 п.п. Он отметил, что это произошло из-за «принимаемых компанией мер по привлечению покупателей, а также серьезных вложений в развитие сети «Чижик», работающей в формате жестких дискаунтеров».

«Хотя мы предполагаем ухудшение показателей рентабельности X5 Group в первом квартале 2023 года в годовом сопоставлении, стратегия ретейлера, нацеленная на наращивание трафика и рыночной доли, нам представляется обоснованной», — отметил Белов. В «Синаре» позитивно оценивают перспективы ретейлера на фоне лидирующих позиций компании в продуктовой рознице и ее акценте на форматах с низкими ценами, таких как дискаунтеры и «магазины у дома».

Рейтинг «Синара» по акциям X5 Group — «покупать», целевая цена — ₽2600 за бумагу.

Акции X5 Group выросли с начала года на 4,1%, в то время как ближайший конкурент «Магнит» — на 10,3%, а индекс Мосбиржи — почти на 22%. Причина того, что компания проигрывает рынку, кроется в неспособности сменить иностранную прописку, а значит, и нет пока ясности с дивидендами, отметили в «БКС Мир инвестиций».

Цены на нефть

Цены на нефть Brent по итогам торгов среды, 26 апреля, потеряли 3,57%, закрывшись на уровне $77,72 за баррель. Котировки нефти активно падают два дня подряд, за это время снижение составило 5,84%.

В результате цены впервые с 30 марта опустились ниже $78 за баррель, оказавшись даже ниже уровней, зафиксированных до заседания Объединенного министерского мониторингового комитета (JMMC) ОПЕК, на котором участники договорились о дополнительном сокращении добычи на 1,66 млн баррелей в сутки в дополнение к договоренностям о сокращении добычи на 2 млн баррелей в сутки.

«Обращаю внимание, что реальный уровень предложения на рынке пока вообще не менялся. Снижение добычи запланировано только на май. Так что текущую просадку не стоит однозначно воспринимать в качестве сигнала о бесполезности действий ОПЕК+ и неизбежности дальнейшего падения нефтяных цен», — обратил внимание эксперт «БКС Мир инвестиций» Василий Карпунин.

Фьючерсные контракты на нефть дешевели вопреки данным Американского института нефти (API) и Управления энергетической информации США (EIA), показавшим значительное сокращение запасов нефти на неделе до 21 апреля.

Согласно данным API, вышедшим во вторник, запасы упали на 6,1 млн баррелей. По оценке EIA, снижение составило 5,1 млн баррелей. При этом аналитики прогнозировали сокращение на 1,5 млн баррелей. Как правило, известие о сокращении запасов способствует росту цен на нефть.

Рынок остается под давлением на фоне угрозы разрастания проблем банковского сектора до масштабов мирового финансово-экономического кризиса, отметил эксперт «БКС Мир инвестиций» Дмитрий Бабин.

Подобные страхи усилились после обвала котировок американского First Republic Bank, который находится на грани краха. За два дня — 25 и 26 апреля — акции банка рухнули на 64,4%, отреагировав на сообщения об оттоке 40,8% депозитов за первые три месяца года и просьбе First Republic Bank к крупным банкам США выкупить часть его активов по цене выше рыночной.

Участники рынка нефти также опасаются, что повышение ключевых ставок негативно скажется на мировой экономике и может привести к рецессии , отмечает эксперт «БКС Мир инвестиций» Игорь Галактионов. На другой чаше весов рекордная за 40 лет инфляция, которая пока не подает признаков замедления. Ожидается, что в первую неделю мая ФРС США, ЕЦБ и Банк Англии повысят ключевые ставки на 25 б.п., после чего возможна пауза.

Корпоративные отчетности

«Яндекс»: финансовые результаты за первый квартал 2023 года по МСФО.

X5 Group: финансовые результаты за первый квартал 2023 года по МСФО.

«Русгидро»: финансовая отчетность по РСБУ за первый квартал 2023 года.

«Юнипро»: отчетность по РСБУ за три месяца 2023 года.

До открытия рынка в США

Comcast: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $0,82, выручка — $29,4 млрд.

Caterpillar: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $3,77, выручка — $15,01 млрд.

AbbVie: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $2,57, выручка — $12,15 млрд.

Bristol-Myers Squibb: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,99, выручка — $11,53 млрд.

Merck: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,36, выручка — $13,82 млрд.

Honeywell: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,93, выручка — $8,52 млрд.

Eli Lilly: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,75, выручка — $6,86 млрд.

Domino’s pizza: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $2,7, выручка — $1,03 млрд.

American Airlines: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,35, выручка — $8,05 млрд.

Newmont: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $0,41, выручка — $2,78 млрд.

Altria: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $1,19, выручка — $4,88 млрд.

После закрытия рынка в США

Amazon: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $0,2, выручка — $124,5 млрд.

Mastercard: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — $2,71, выручка — $5,64 млрд.

Southwest Airlines: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — -$0,23, выручка — $5,73 млрд.

Intel: финансовые результаты за первый квартал 2023 года. Ожидания: EPS — -$0,15, выручка — $11,11 млрд.

Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 26 апреля.

Citigroup: дивиденды — $0,51. Дата выплаты — 26 мая. Дивдоходность — 1,09%.

АКБ Приморье: дивиденды — ₽2400. Дата выплаты — 18 мая. Дивдоходность — 4,71%.

Другие важные события

- Fix Price: операционные результаты за первый квартал 2023 года.

- Мосбиржа: общее собрание акционеров. В повестке — дивиденды по итогам 2022 года (рекомендация совета директоров ₽4,84 на акцию).

- Банк «Санкт-Петербург»: общее собрание акционеров. В повестке — утверждение дивидендов по итогам 2022 года (рекомендация совета директоров ₽21,16 на акцию по обыкновенным акциям, ₽0,22 на акцию по «префам»).

- «Татнефть»: совет директоров. В повестке — дивиденды по итогам 2022 года.

Макростатистика

- Еврозона: индекс делового климата, апрель — 12:00 мск.

- Еврозона: индекс экономических ожиданий, апрель — 12:00 мск.

- США: первичные обращения за пособием по безработице — 15:30 мск.

- США: дефлятор ВВП, первый квартал — 15:30 мск.

- США: ВВП, первый квартал — 15:30 мск.

- США: незавершенные продажи домов, март — 17:00 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 2 620,33 (-0,25%)

- Индекс РТС: 1 011,06 (-0,28%)

- S&P 500: 4 055,99 (-0,38%)

- Dow Jones Industrial Average: 33 301,87 (-0,68%)

- NASDAQ Composite: 11 854,35 (+0,47%)