Гегемония доллара, ИИ и некролог о себе. Что сказал Баффет акционерам

В ночь на 7 мая в американской Омахе, штат Небраска, прошло годовое собрание акционеров инвестиционного конгломерата Berkshire Hathaway, которое также называют «Вудстоком для капиталистов». Ежегодно оно привлекает тысячи инвесторов, которые хотят услышать мнение главы холдинга Уоррена Баффета и его многолетнего партнера, вице-председателя совета директоров Чарльза Мангера. Миллиардеры не подвели и в этот раз — «РБК Инвестиции» отобрали лучше афоризмы.

Потенциальная катастрофа в США

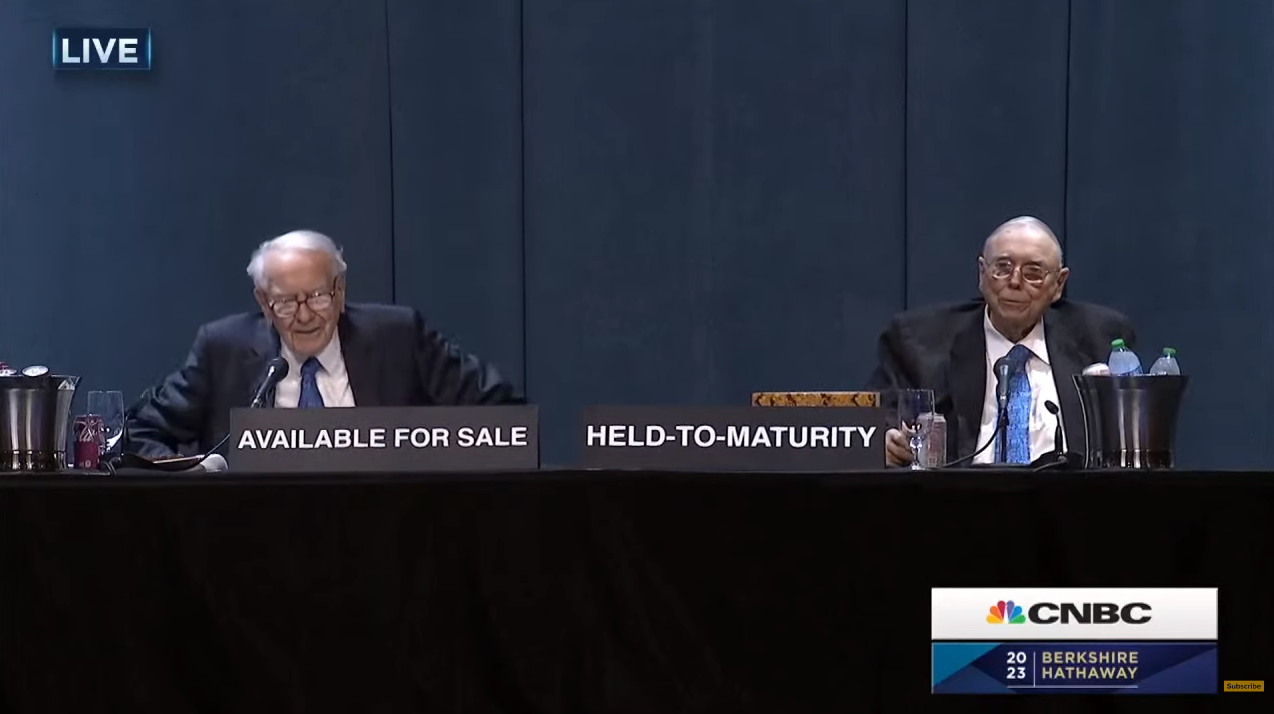

В ответ на вопрос о банковском секторе известный инвестор решил сначала пошутить — перед собой Баффет поставил табличку с надписью «Продается до погашения». Перед Чарли Мангером была табличка «Удерживается до погашения». Из-за того что текущая стоимость облигаций, которые Silicon Valley Bank планировал удерживать до погашения, не отображалась в отчетности, огромный убыток при их экстренной продаже стал неожиданностью для инвесторов банка.

«Я решил, что нам нужно начать использовать банковский язык», — сыронизировал Баффет.

Этой весной на фоне роста процентных ставок в банковском секторе США и Европы разразился кризис. Помимо банкротства SVB, в марте было объявлено о ликвидации американского криптовалютного банка Silvergate, был закрыт также Signature Bank.

Вкладчики как небольших, так и крупных банков стали массово забирать свои деньги с депозитов. Чтобы не допустить краха банковской системы и остановить отток депозитов, власти США заявили, что вкладчики получат все свои средства, в том числе и те, которые хранились на незастрахованных вкладах. Были предприняты и другие меры для стабилизации ситуации.

Однако на этом потрясения в отрасли не закончились. В начале мая власти Калифорнии закрыли региональный банк First Republic, его вклады и активы купил JPMorgan Chase. Спустя несколько дней еще один региональный американский банк — PacWest — допустил продажу своего бизнеса. На этом фоне в акциях небольших американских банков вновь начались панические распродажи.

Баффет заявил, что если бы американские власти не приняли решение застраховать все депозиты обанкротившегося Silicon Valley Bank, случилась бы финансовая катастрофа. Инвестор пояснил, потеря вкладчиками SVB своих средств привела бы к массовому оттоку депозитов из всех банков страны. Если люди беспокоятся о безопасности хранения своих денег в банке, хорошо управлять экономикой не получится, предупредил Баффет. Он не исключил, что проблемы в банковском секторе продолжатся, однако заверил, что вкладчикам все же не стоит беспокоиться.

Ранее «оракул из Омахи» заявил, что готов поставить $1 млн на то, что ни один налогоплательщик в США не потеряет свои деньги на вкладе из-за банкротства банка в этом году.

Тем не менее инвестор уверен, что от краха SVB должны пострадать его менеджмент и акционеры, иначе из ситуации с падением проблемных банков не будут сделаны выводы. «Должно быть наказание для людей, которые поступают неправильно», — полагает Баффет.

Он упомянул недавно рухнувший Firts Republic Bank, который выдавал огромные незастрахованные ипотечные кредиты по фиксированнным низким ставкам, и все это было отражено в отчетности.

«Он делал это у всех на виду, и мир не обращал на это внимания, пока он (банк. — «РБК Инвестиции») не лопнул», — заметил Баффет.

«Исключительный продукт»

В ходе собрания акционеров обсуждались и конкретные сделки Berkshire Hathaway.

- Apple. Баффет назвал ее лучшей компанией в портфеле, отметив особый статус iPhone среди потребителей. По словам главы Berkshire Hathaway, если человеку придется выбирать, отказаться от покупки iPhone или от второй машины, то он откажется от второй машины. «Я имею в виду, что это исключительный продукт», — пояснил Баффет.

В то же время Баффет опроверг утверждение, что Apple занимает 35% портфеля Berkshire Hathaway. Инвестор пояснил, что в портфеле холдинга есть также непубличные компании. Всего Berkshire Hathaway по состоянию на 9 января 2023 года принадлежало чуть менее 907,6 млн акций, или 5,73% компании. По состоянию на 31 декабря 2022 года доля Apple в инвестиционной части портфеля Berkshire Hathaway составляла 38,9%. - Occidental Petroleum. Berkshire Hathaway начала скупать акции нефтяного гиганта в феврале 2022 года. Уже в августе доля конгломерата превысила 20%. Баффет допустил, что в будущем доля Berkshire Hathaway в Occidental Petroleum может увеличиться, добавив, у конгломерата есть долгосрочные варранты на покупку «очень значительного» количества акций. Тем не менее Баффет вновь заявил, что Berkshire Hathaway не собирается получать контрольный пакет в Occidental Petroleum. «Мы бы не знали, что с этим делать», — пошутил он.

- TSMC. В третьем квартале 2022 года Berkshire Hathaway инвестировала в тайваньского чипмейкера более $4 млрд. Однако спустя несколько месяцев Баффет, известный приверженец долгосрочного инвестирования, неожиданно избавился от 86% купленных акций. На собрании акционеров Баффет заявил, что TSMC — это одна из наиболее важных компаний в мире, которая занимает лидирующее положение в полупроводниковой индустрии, — и так, вероятно, будет и через 20 лет. Тем не менее инвестор решил продать акции из-за того, что TSMC работает на Тайване.

- Bank of America. Баффет признался, что последние шесть месяцев продавал акции банков. Но инвестору нравится Bank of America и его менеджмент, Баффет планирует и дальше владеть этими бумагами. Вместе с тем он сказал, что не знает, что будет дальше с акциями банков на фоне потрясений в отрасли.

- Японские компании. В 2020 году Berkshire Hathaway купила чуть более 5% акций в пяти крупных японских компаниях — Itochu, Marubeni, Mitsubishi, Mitsui & Co и Sumitomo. Общая сумма вложений оценивалась тогда в $6,22 млрд, а в конце 2022 года конгломерат увеличил свои инвестиции еще примерно на $2,4 млрд. Баффет заявил, что продолжит искать возможности для инвестиций в Японии. Он заявил, что был «приятно удивлен» каждой из этих пяти компаний.

США vs. КНР и гегемония доллара

В зале, где проходила Q&A-сессия с участием топ-менеджеров Berkshire, было много инвесторов из КНР, а телеканал CNBC, который освещал мероприятие, дал возможность выбрать язык трансляции — английский или китайский.

Уоррен Баффет назвал США и Китай «суперсилами», каждая из которых может уничтожить другую, однако обе понимают, что им так или иначе придется поладить друг с другом. «Крайне важно, чтобы Китай и Соединенные Штаты осознавали, в чем заключается игра, и что ни одна из сторон не должна давить слишком сильно, при этом обе могут быть конкурентоспособными и обе могут процветать».

Мангер подчеркнул, что напряжение, существующее между странами, было ошибочно создано с обеих сторон. Инвестор призвал к «взаимной доброте» между КНР и США и подчеркнул: «Все что увеличивает напряжение между двумя сторонами — это глупо, глупо, глупо». В качестве примера успешной кооперации он привел компанию Apple и то, как она сотрудничает с китайскими поставщиками.

Баффета спросили о том, что он думает в связи с курсом на дедолларизацию, который взяли некоторые развивающиеся страны. Инвестор ответил, что сейчас не видит других кандидатов на роль мировой резервной валюты, кроме доллара, даже на фоне опасений по поводу потолка госдолга США. Также он подчеркнул, что никто не понимает ситуацию с долгом лучше, чем глава ФРС США Джером Пауэлл. Однако глава центробанка не отвечает за налогово-бюджетную политику.

Предела лимита по госдолгу США достигли еще в январе, он составляет $31,4 трлн. Если лимит не будет поднят, денежных ресурсов у Минфина США хватит до 1 июня. Глава ведомства Джанет Йеллен потребовала от Конгресса решить вопрос законодательно. Если этого не произойдет, Вашингтон может столкнуться с дефолтом по долгу.

Люди могут терять веру в доллар, но это не значит, что мировой резервной валютой может стать биткоин. «Забудьте обо всех игрушках — это шутка, думать о каких-то токенах, это безумие», — подчеркнул Баффет, отметив, что деструктивной силой для резервной валюты, скорее, выступает такое явление, как печатание денег.

Вместе с Мангером он остается последовательным критиком криптовалюты. Еще два года назад на годовом собрании акционеров Berkshire Мангер говорил, что биткоин — это валюта для похитителей и вымогателей, и что «вся эта чертова разработка отвратительна и противоречит интересам цивилизации».

Правила жизни и инвестирования Баффета и Мангера

92-летний Уоррен Баффет и 99-летний Чарльз Мангер известны не только своей инвестиционной мудростью, но и житейской. Некоторыми тезисами они поделились с акционерами Berkshire Hathaway.

Продолжая мысль о резервных валютах, Баффет подчеркнул, что «лучшая защита — это ваша собственная возможность зарабатывать деньги», поэтому «самая лучшая инвестиция — в себя». Миллиардер дал несколько базовых советов по личным финансам: траты должны быть меньше, чем доход, свободные деньги обязательно нужно откладывать и инвестировать, не надо пользоваться заемными средствами, исключением может быть разве что ипотека.

«Я не могу припомнить ни одного случая в истории Berkshire, когда мы принимали бы эмоциональное решение», — сказал Баффет, ностальгируя.

Также инвесторы отметили важность диверсификации, хотя в последнее время понятие diversification превратилось в deworsification (игра слов, означающая, что избыточная диверсификация делает только хуже. — «РБК Инвестиции»). «Не так-то просто отыскать огромное количество хороших возможностей. И если у вас их всего три, я бы предпочел быть в своих лучших идеях, а не в худших», — пояснил Мангер.

Мир меняется, однако стоимостное инвестирование продолжает оставаться эффективной стратегией на фондовом рынке. «Что дает вам возможности, так это то, что другие люди совершают глупости», — описал Баффет суть подхода, который принес ему миллиарды долларов. В то же время Мангер предупредил: конкуренция среди стоимостных инвесторов усиливается, следовательно, они должны привыкнуть зарабатывать меньше денег.

По ходу собрания Баффет и Мангер не раз признавались, что они консерваторы и придерживаются старомодных взглядов. Например, Мангер, комментируя перспективы искусственного интеллекта, сказал, что «традиционный интеллект и так работает неплохо». А Баффет, рассуждая о ситуации в банковском секторе США, отметил, что эта индустрия должна впитывать все самое современное, бережно относясь к старым ценностям.

«Вам нужно сначала написать свой некролог, а потом попытаться придумать, как соответствовать ему», — подвел итог Баффет.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.