«Норникель» сообщил о снижении выручки за первое полугодие

«Норильский никель» представил промежуточные консолидированные финансовые результаты по международным стандартам финансовой отчетности (МСФО) за первое полугодие 2023 года. Консолидированная выручка снизилась на 20% — до $7,2 млрд. Снижение показателя компания объяснила падением биржевых цен на все ключевые металлы, несмотря на увеличение объемов продаж металлов платиновой группы и золота.

Чистая прибыль «Норникеля» за первое полугодие 2023 года упала на 79% относительно аналогичного периода прошлого года — до $1,07 млрд против $5,1 млрд годом ранее. Показатель EBITDA сократился на 30%, до $3,4 млрд. вследствие сокращения выручки, рентабельность EBITDA — 47%. Чистый долг снизился на 8% — до $9,1 млрд. Соотношение чистого долга к показателю EBITDA составило 1,2x по состоянию на 30 июня 2023 года.

На полугодовых финансовых результатах группы негативно отразились ограничительные меры в отношении России и падение цен на ключевые для компании металлы, сообщил президент «Норникеля» Владимир Потанин. Эти факторы оказали значительное давление на выручку и EBITDA. Тем не менее, менеджменту удалось эффективно контролировать расходы и стабилизировать продажи, отметил он.

Акции компании отреагировали на выход отчетности небольшим снижением. По состоянию на 17:06 мск на Московской бирже бумаги торговались на 2,3% ниже уровня закрытия предыдущей сессии — на отметке ₽16606 за бумагу.

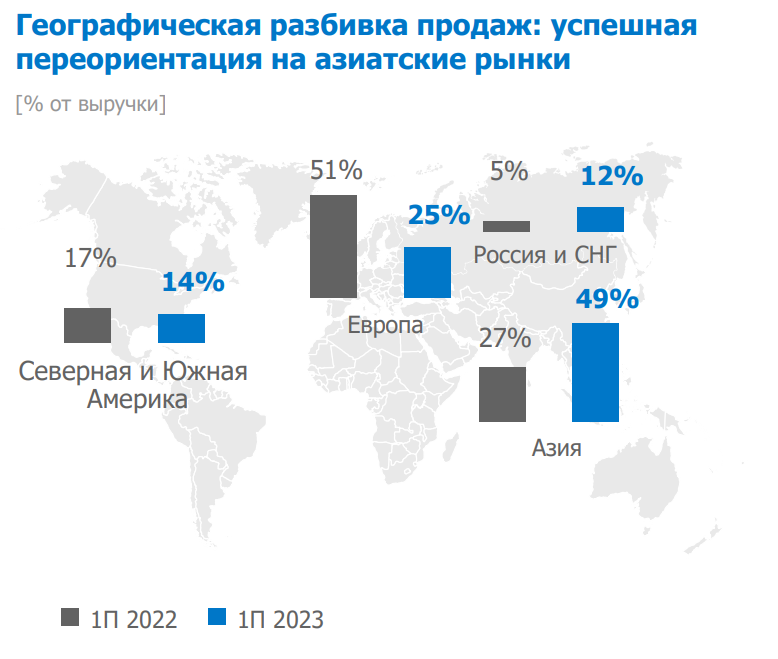

Компания сообщила, что Азиатский регион впервые в истории «Норникеля» стал основным рынком, на который пришлась почти половина выручки от сбыта металлов. «Норникелю» удалось успешно перенаправить сбытовые потоки в дружественные страны. Компания увеличила долю в выручке от продаж в Азии с 27% до 49%, в России и СНГ — с 5% до 12%. Доля в выручке от продаж в Северной и Южной Америке сократилась с 17% до 14%.

«Норникель» корректирует инвестиционную программу на 2023 год с $4,7 млрд до $3,5-3,8 млрд из-за ослабления курса рубля и переноса графиков по нескольким проектам, заявил журналистам старший вице-президент — финансовый директор компании Сергей Малышев.

Свободный денежный поток и дивиденды

По итогам полугодия

свободный денежный поток

компании вырос до $1,3 млрд. Ранее менеджмент заявлял, что не исключает возможности выплаты промежуточных дивидендов в 2023 году при условии того, что будет заработан денежный поток и компания сохранит комфортный уровень долговой нагрузки. По итогам 2022 года «Норникель» не выплачивал дивиденды.

Результаты «Норильского никеля» за первое полугодие были умеренно позитивными, считают аналитики «БКС Мир Инвестиций». Компания вышла на положительный свободный денежный поток (FCF) в $1,3 млрд по сравнению с оттоком во втором полугодии 2022 года благодаря, в том числе, снижению оборотного капитала на 20%, отметили эксперты. Про дивиденды информации не было, однако положительный свободный денежный поток уже подразумевает дивдоходность от 4 до 5% (при коэффициенте выплат 80–100%), сообщили в компании.

Как и ожидалось, менеджмент не представил информации о выплате дивидендов за первое полугодие, сообщили эксперты банка «Синара». Исходя из суммы FCF, при выплате 75% промежуточные выплаты могут составить около ₽600 на акцию (дивдоходность 3,5%), подсчитали в банке. Компания может объявить промежуточные дивиденды в сентябре-октябре, когда основные акционеры, Владимир Потанин и «Русал», могут согласовать новую формулу расчета выплат, допустили в «Синаре». Предыдущая версия дивидендной политики истекла в конце 2022 года, после завершения действия акционерного соглашения с «Русалом».

Что будет с акциями

По мнению аналитиков банка «Синара», компания опубликовала слабые финансовые результаты за полугодие. «Мы считаем, что отчетность негативно повлияет на котировки акций в ближайшее время. Сохраняем рейтинг «держать» по бумагам Норникеля и целевую цену в ₽17000 в перспективе года», — сообщили в банке.

В «Газпромбанк Инвестиции » полагают, что переориентация на китайский рынок может уменьшить доходы и увеличить затраты на транспортировку, что может ударить по рентабельности «Норникеля». Однако с учетом ослабления рубля себестоимость в иностранной валюте во втором полугодии 2023 года может снизиться и компенсировать затраты на логистику. Акции «Норникеля» остаются инвестиционно привлекательными, считают эксперты.

Несмотря на сильное ослабление рубля, благоприятное для экспортеров, бумаги компании «Норникель» все еще сильно отстают от рынка, считают аналитики ПСБ. По мере достижения индексом Мосбиржи локальных пиков, инвесторы начнут искать отставшие от рынка акции. Кроме этого, экономические стимулы в Китае должны привести к росту промышленного производства, что будет толкать цены на цветные металлы вверх, прогнозируют эксперты банка. Аналитики ожидают роста акций «Норникеля» на фоне «сильного отставания» от индекса Мосбиржи на текущий момент. Целевая цена ПСБ по бумагам составляет ₽20000 за бумагу.

«Норильский никель» — крупнейший в мире производитель палладия и высокосортного никеля, ведущий производителем платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен, теллур, серу и другие продукты. Производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае, а также в Финляндии.