«Облигации — новые акции». Стратегия на долговом рынке при высокой ставке

Несмотря на скромные результаты 2023 года индексов облигаций, российский долговой рынок переживает в некотором роде золотое время. По крайней мере точно переживал до резкого повышения ставки. Впрочем, похоже, и его удалось переварить.

Индекс RGBITR (совокупного дохода) с начала года потерял 2,72%, по данным на закрытие торгов 29 сентября. Доходность индекса составляет 12,2%.

Индекс качественных корпоративных облигаций RUCBTRNS показывает рост за тот же период на 1,42% с доходностью 12,67%.

Индексы Мосбиржи облигаций рассчитываются одновременно по двум формулам:

- индекс совокупного дохода отражает изменение стоимости облигаций и накопленного купонного дохода при условии реинвестирования купонных выплат;

- индекс чистых цен отражает изменение стоимости облигаций без учета накопленного купонного дохода.

Как следует из статистики Московской биржи, уровень размещений корпоративных облигаций вернулся к показателям 2021 года (₽3,2 трлн). На 1 сентября 2023 года эта цифра уже достигла ₽2,3 трлн. И, как прогнозирует директор департамента по работе с эмитентами Московской биржи Наталья Логинова, «может быть, даже превысит» показатель 2021 года. Но это будет зависеть от денежно-кредитной политики Банка России, уточняет Логинова.

Восстанавливаются и объемы торгов на вторичном рынке: средний объем торгов превышает прошлый год на 25%, свидетельствуют данные торгов.

Организаторы размещений выражают осторожный оптимизм, предпочитая не говорить открыто ни о буме, ни о восстановлении. Что, в общем, хорошо: значит, нет эйфории и избыточной уверенности. Можно сказать, рынок облигаций методично карабкается к новым высотам по стене страха. И текущий кризис можно воспринимать как положительное явление, которое показало адаптацию участников рынка к очень, если можно так сказать, агрессивным условиям.

Раньше, при ключевой ставке 12–13%, долговой рынок оказывался на грани. Несколько месяцев происходило привыкание, адаптация к новым уровням, к изменению планов, бизнес-моделей. Сейчас все происходит быстрее и увереннее. Эмитенты научились работать и занимать в новых условиях, поменяли и свои инвестиционные программы, и свои инвестиционные потребности, и свои планы заимствований. А инвесторам теперь есть из чего выбирать. При этом, как отметила Наталья Логинова, «сейчас есть только один быстрорастущий провайдер доступной ликвидности — это физические лица».

Время «физика»

В отличие от рынка акций долговой рынок длительное время был местом для профессиональных игроков. Причем как в сегменте ОФЗ, так и в корпоративном. Исключение составляли разве что высокодоходные облигации .

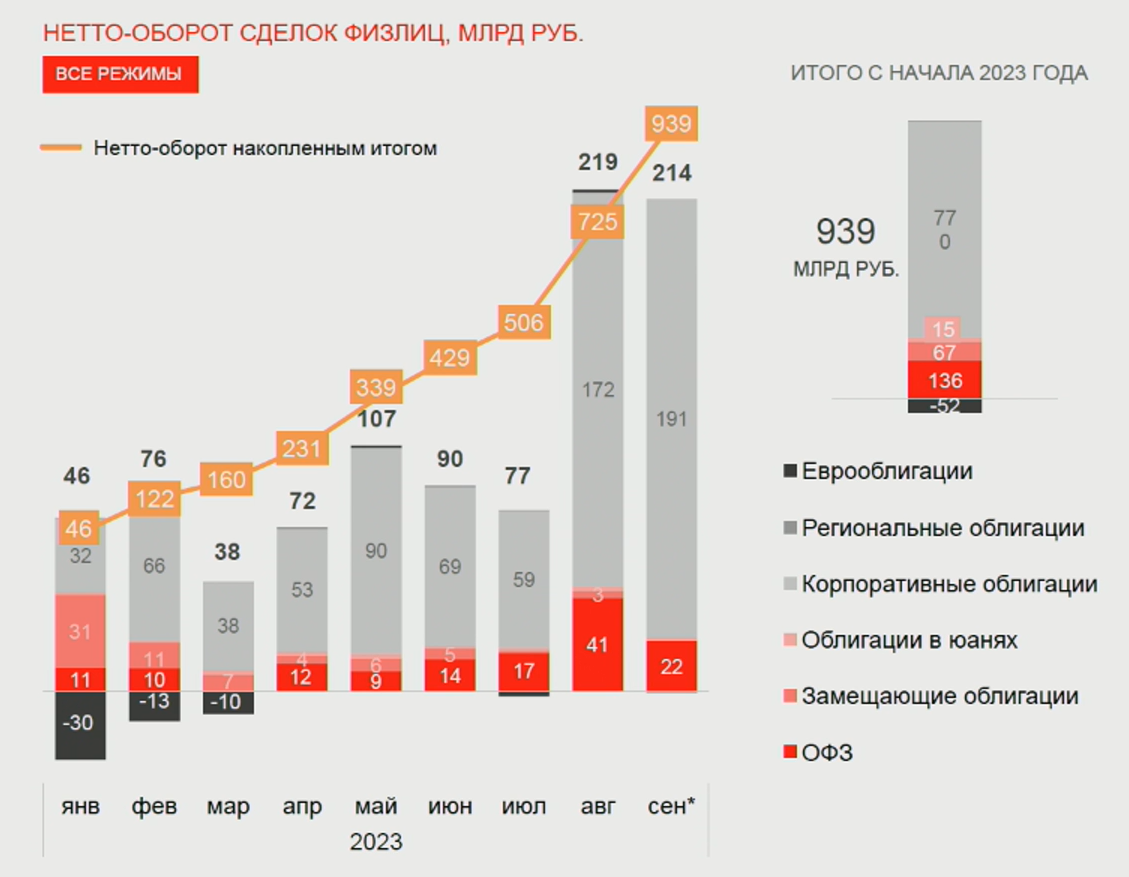

Сейчас все изменилось. За семь с половиной месяцев 2023 года физические лица вложили в долговой рынок ₽725 млрд. Для физических лиц, как ни странно, эмитентам приходится больше стараться. Подробнее раскрывать информацию, больше общаться с потенциальными держателями бондов, придумывать новые инструменты — золотые облигации, корпоративные флоатеры, облигации в юанях и дирхамах, вечные и т. п. Деньги физических лиц непросто получить.

С другой стороны, невероятный объем ликвидности, который поддерживает долговой рынок в сложные время, — это результат не только усилий отдельных эмитентов. Причина еще и в том, что российские инвесторы ограничены в возможностях международных вложений и покупках недружественных валют. Некуда деваться.

В мае 2023 года производитель драгоценных металлов «Селигдар» разместил дебютный выпуск пятилетних золотых облигаций на ₽11 млрд со ставкой 5,5% и ежеквартальной выплатой купона. Отличительная особенность данных облигаций — их привязка к цене золота. Номинал облигации составляет 1 г золота.

В сентябре текущего года «Русал» выпустил первые для российского долгового рынка облигации в валюте ОАЭ объемом 370 млн дирхамов (около $100 млн), ставкой купона 5,95% и сроком обращения два года.

Если облигации в дирхамах или с привязкой к золоту это все же экзотика и исключение из правил, то корпоративные облигации с плавающим или переменным купоном (флоатер) — главный тренд 2023 года.

Только в первом полугодии порядка десяти корпоративных заемщиков разместили такие долговые инструменты. В начале осени, например, ВТБ выпустил трехлетние облигации объемом ₽50 млрд, номиналом ₽1 тыс. и ежемесячным плавающим купоном, величина которого будет равна ключевой ставке Банка России, действующей на второй рабочий день перед началом купонного периода.

И именно эта впечатляющая ликвидность позволила успешно рефинансироваться самым сомнительным эмитентам, именно на ней рынок рос в последнее время. Но теперь, когда инвесторы отдали свои деньги рынку, что он может вернуть?

Стратегия для инвестора: новая нормальность

Если бы мы пытались описать текущую ситуацию на долговом рынке, я бы использовал термин «новая нормальность».

В США словосочетание New Normal появилось после кризиса 2008 года. В оборот его ввел король рынка облигаций и сооснователь одного из крупнейших игроков по размеру активов на рынке американской инвестиционной компании PIMCO Билл Гросс. Он описывал этим термином темпы экономического роста ниже средних, статичные прибыли и высокую роль государства в экономике.

В России сейчас новая нормальность характеризуется одновременно и высокими ставками, и высокой активностью на рынке, и большой конкуренцией за ликвидность. Что в таком случае стоит предпринять инвестору?

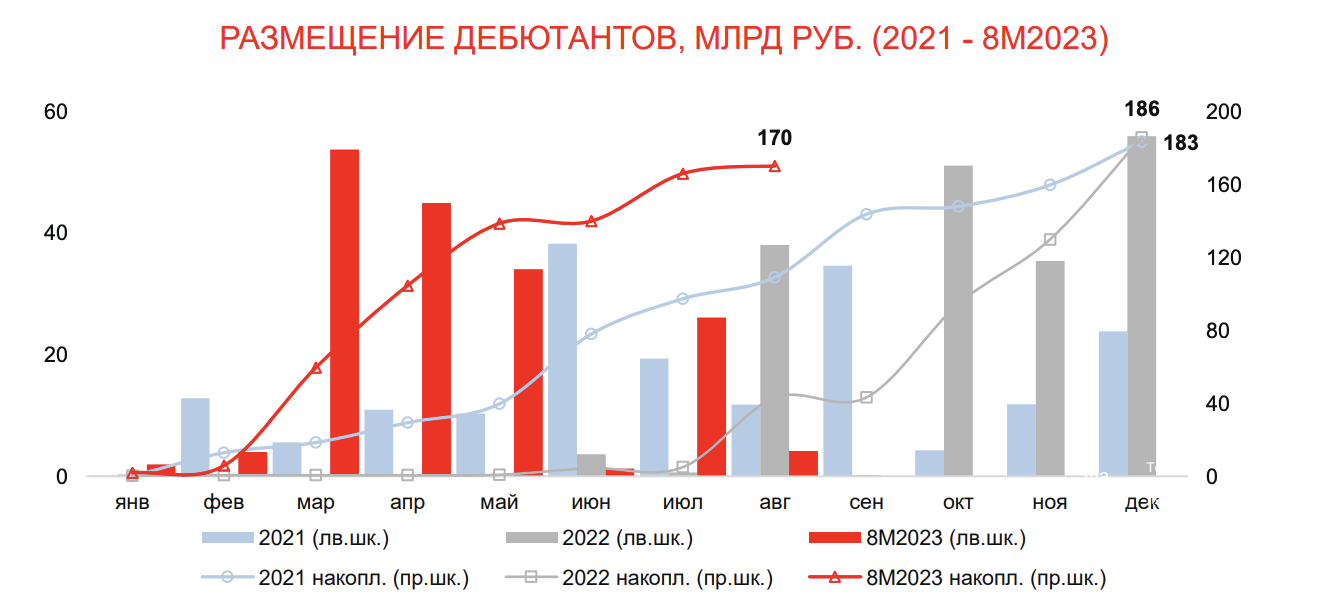

Если ориентироваться на развитие долгового рынка в текущем году, то портфель инвестора преимущественно могут представлять замещающие облигации, корпоративные и государственные флоатеры, ВДО. Но к выбору последних я бы подходил особенно тщательно. Объем новых размещений данной категории бумаг достиг ₽170 млрд в текущем году. Это тоже уровень 2021 года.

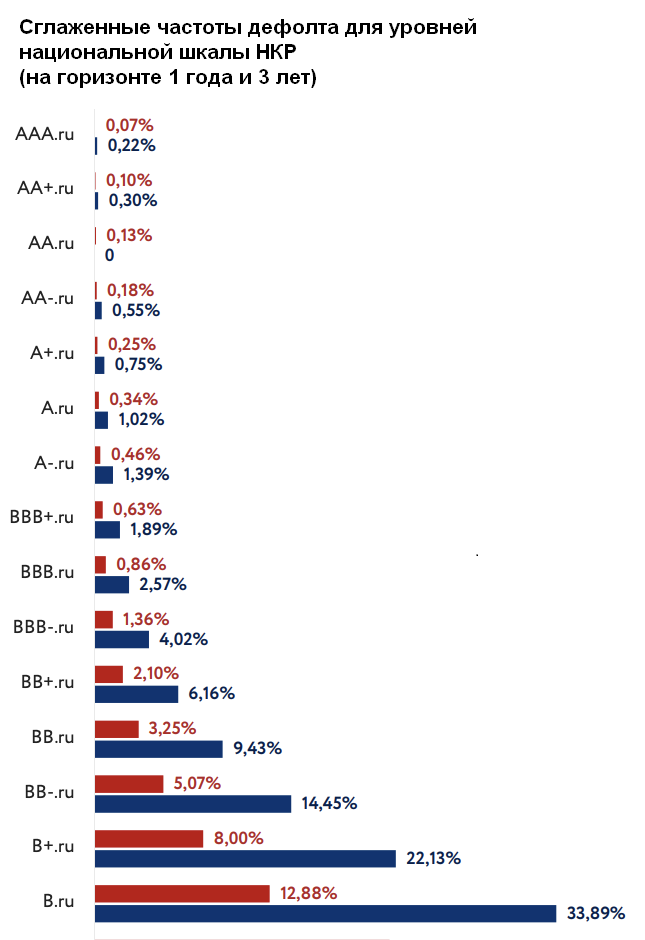

При этом в статистике видно, что больше всего на рынок приходит эмитентов с относительно низким кредитным рейтингом в диапазоне ВВВ. Они предлагают впечатляющие доходности, проводят масштабные рекламные кампании, однако именно такие заемщики находятся в основной группе риска с точки зрения потенциальных дефолтов .

На кого же тогда обращать внимание в этой категории? Отдельный интерес для инвесторов будет представлять сегмент корпоративных облигаций рейтинговой группы single A. Фактически это крупные компании, чьи бренды у всех на слуху, а доходность их облигаций выше, чем депозитов или первоклассных облигаций, которые розничным инвесторам могут казаться скучными. Своеобразные «полу-ВДО».

Конечно, есть и риски для розничных инвесторов. Многие компании с рейтингом single A — это эмитенты со значительной долговой нагрузкой, которым активно приходится перестраивать бизнес на фоне трансформации российской экономики («М.Видео», «Сегежа», «Азбука Вкуса», «Делимобиль» и др). Не исключено, что все это приведет на рынке к росту числа «падших ангелов» или эмитентов, утративших инвестиционный рейтинг, либо близких к этому.

«Падшие ангелы» — облигации или эмитенты, которым изначально был присвоен инвестиционный (высококачественный) кредитный рейтинг , затем пониженный до спекулятивного (мусорного). Понижение рейтинга, как правило, связано с ухудшением финансового положения эмитента, трансформацией бизнеса, реализацией отдельных рисков либо в связи с крупными капиталовложениями.

В рейтинговой шкале инвестиционным считается рейтинг от ВВВ- и выше. Соответственно, его понижение до ВВ+ или ниже будет означать, что эмитент или облигация перешла в разряд «падших ангелов».

Пенсионным или инвестиционным фондам / управляющим компаниям может быть запрещено инвестировать в мусорные облигации, согласно действующему законодательству либо по инвестиционным декларациям. Поэтому при опасениях понижения кредитного рейтинга эмитента с инвестиционного до спекулятивного уровня данные участники рынка ценных бумаг могут избавляться от облигаций, что толкает цены на них вниз, а доходность — вверх.

При этом некоторые инвесторы могут использовать это как возможность получить сравнительно качественные бонды по более низкой цене, если снижение рейтинга не произошло из-за каких-то серьезных фундаментальных проблем компании.

Претендовать на попадание в портфель розничного инвестора также могут ипотечные облигации. Это инструменты, сопоставимые по кредитному и рисковому качеству с ОФЗ, но несколько недооцененные рынком. Но и они не без рисков. Главными, несомненно, будут жесткая денежно-кредитная политика Банка России и ключевая ставка на уровне 13% или даже выше.

Что касается ОФЗ, то я бы обратился к опыту Соединенных Штатов. Возможно, куда более важным для рынка и инвесторов здесь будет стремление регулятора удерживать высокую ставку длительное (аналог Higher for longer в случае с ФРС). В США это уже привело к тому, что покупка долгосрочных и среднесрочных Treasuries под снижение ставки по федеральным фондам не принесло дополнительной прибыли, а доходности казначейских облигаций даже выросли. Возможно, по аналогии покупать чересчур длинные ОФЗ сейчас также преждевременно, а флоатеры могут стать в следующие полгода привлекательным решением.

Если говорить о кредитном риске, то сегменту ВДО может быть даже проще, учитывая его меньшую зависимость от ставки, опыт чуть ли не десятка дефолтов в 2022 году, меньшие размеры, а также высокий уровень ликвидности со стороны розничных инвесторов.

Более значительному по масштабам и потребностям в ликвидности сегменту single A может оказаться сложнее при сохранении высокой ставки, особенно если у эмитентов накопился значительный долг для рефинансирования, что, возможно, потребует предложить инвесторам более высокую доходность.

С другой стороны, высокая ключевая ставка и реальная доходность (с поправкой на инфляцию) могут привести к еще большей популярности облигаций у розничных инвесторов. Не исключено, что часть «физиков» в ближайшее время начнет переориентироваться с местами перегретого рынка недвижимости, где рентная доходность ниже средних исторических уровней, на долговой рынок.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.