Эксперты предупредили о пузыре в сегменте облигаций с низкими рейтингами

В сентябре объем размещений в сегменте высокодоходных облигаций достиг рекордных ₽6,9 млрд. Это на ₽500 млн больше лучшего показателя в мае 2023 года, пишет «Коммерсант» со ссылкой на обзор «Иволга Капитал».

Осенний пик размещений ВДО возник параллельно с локальным минимумом корпоративных заимствований на широком рынке. В сентябре компании разместили бумаг на ₽285 млрд, что стало худшим общерыночным результатом за полгода. Таким образом, доля ВДО в общей массе превысила 2%.

Понятие « высокодоходные облигации » законодательно не закреплено, поэтому чаще всего таковыми считаются облигации, ставка по купону которых превышает ключевую ставку Банка России примерно на 5%. Такие облигации выпускают компании малого и среднего бизнеса, либо крупные компании, у которых ухудшилось финансовое положение. Эмитенты вынуждены предлагать более высокие ставки купона, чтобы привлечь заемные средства. Кредитный риск по ВДО выше, чем у обычных облигаций.

По итогам девяти месяцев объем рынка ВДО составил ₽110 млрд, что на 11,4% больше итогов полугодия. При этом более 50% от общего объема было сконцентрировано в трех отраслях: девелопмент, микрофинансирование, лизинговая отрасль.

Несмотря на рекордные объемы размещений, премия за риск сегмента ВДО находилась на минимумах с начала наблюдений (270 б.п.), что существенно ниже медианного спреда текущего года (490 п.п.).

Для ВДО считается нормальной премия на уровне 500 б. п. к ключевой ставке, отметил руководитель направления DCM департамента корпоративных финансов «Цифра Брокер» Максим Чернега. Получается, что сейчас доходность рынка ВДО должна быть в районе 18% годовых, в то время как фактическая находится на уровне 16% и даже ниже. Такое поведение в сегменте могло быть вызвано ситуацией, при которой инвесторы не успели перестроиться на адекватную доходность, а эмитенты спешили разместиться по низким ставкам как можно скорее, добавил эксперт.

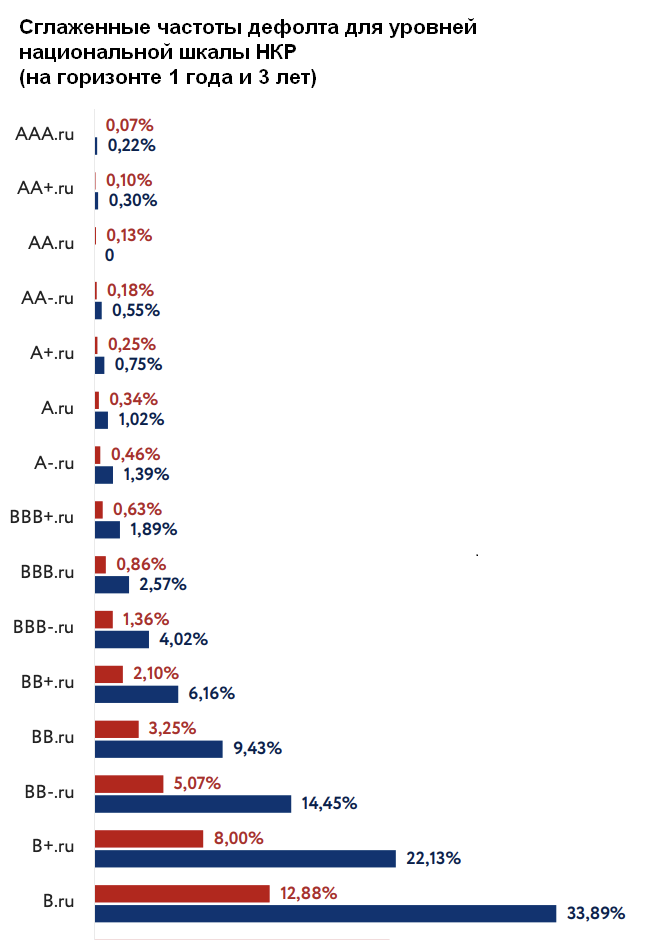

Основными инвесторами в ВДО, по-прежнему, остаются физические лица, подчеркнул управляющий директор «Иволга Капитал» Дмитрий Александров. По мнению эксперта, пузырь надувается в сегменте самых низких рейтингов (В): доходности в них не покрывают дефолтные риски, и цены на такие бумаги не скорректировались соразмерно ключевой ставке. Несмотря на исторически низкую дефолтность сегмента, в условиях жесткой монетарной политики, Александров прогнозирует реализацию рисков уже в IV квартале этого года. Однако, основной эффект эксперт все-таки ожидает уже в 2024 году. «До конца года мы можем увидеть размещений еще на ₽12 — ₽15 млрд», — пояснил он.

Ранее финансовый аналитик РБК Констанин Бочкарев в своей авторской колонке подчеркивал, что на рынок ВДО приходят эмитенты с относительно низким кредитным рейтингом в диапазоне ВВВ. Они предлагают впечатляющие доходности, проводят масштабные рекламные кампании, однако, именно такие заемщики находятся в основной группе риска с точки зрения потенциальных дефолтов.

Независимый финансовый аналитик Андрей Бархота отметил, что за последние полтора-два года сильно видоизменились как дифференциация кредитных рейтингов, так и кредитный анализ в целом. В результате разница между эмитентами с рейтингами «АА» и «ВВ» стала гораздо меньше, и инвесторы стали оценивать дифференциал доходности по таким бумагам не как 3,5–5,0 п. п., а как 1,5–2,0 п. п., пояснил Бархота.