Как уплатить налог на имущество до 2 декабря: пошаговая инструкция

В этой статье:

Каждый год россиянам до 1 декабря необходимо уплачивать налог на имущество, транспорт, землю, а с этого года еще и налог на доходы по вкладам. Если не сделать этого вовремя, штраф за неуплату может доходить до 40% от суммы налога. Плюс за каждый день просрочки начисляются пени в размере 1/300 ставки Центробанка (на ноябрь 2024 года ставка ЦБ составляет 21%).

Налоги за 2023 год нужно будет уплатить до 2 декабря 2024-го, так как 1 декабря — выходной день.

Что такое налог на имущество

Налог ежегодно взимается государством с физических лиц за владение недвижимым имуществом. Налог начинает начисляться с момента регистрации недвижимости в Росреестре. Если вы владеете объектом не целиком, а только его частью, процент будет рассчитываться пропорционально доле владения. При этом если вы не проживаете в этом месте, но по документам числитесь собственником, налог все равно будет начисляться.

Процент не нужно считать самому — это сделает налоговая служба. Налоговая инспекция начислит плату за владение объектами за прошедший отчетный период и направит уведомление в личный кабинет на сайте ФНС и письмом по месту регистрации.

За какое имущество нужно уплатить налог

Налогом на имущество облагаются следующие объекты недвижимости:

- дома;

- квартиры;

- комнаты;

- складские и технические помещения;

- гаражи, места на парковке;

- комплексы зданий и сооружений, которые не подлежат разделению, например завод или железная дорога;

- объекты незавершенного строительства.

Жилые помещения, гаражи и парковочные места облагаются налогом в размере 0,1% от кадастровой стоимости. Налог на офисные помещения, помещения в торговых центрах и любую недвижимость дороже ₽300 млн рассчитывается по ставке 2%. На все другие объекты — 0,5%. Сумма налога и все расчетные данные, включая кадастровую стоимость, указываются в налоговом уведомлении.

Однако это базовые ставки, которые могут измениться. Согласно п. 3 ст. 406 Налогового кодекса РФ, муниципалитеты и власти городов федерального значения имеют право снизить ставки до нуля либо, наоборот, увеличить их, но не более чем в три раза.

Когда не нужно уплачивать налог

В налоговом законодательстве предусмотрены исключения, когда отдельные категории граждан полностью освобождаются от уплаты имущественного налога. К ним относятся:

- Герои Советского Союза и Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп, инвалиды с детства, дети-инвалиды;

- участники Великой Отечественной войны и других боевых операций по защите СССР из числа военнослужащих, проходивших службу, а также партизаны;

- ликвидаторы аварии на Чернобыльской АЭС;

- военнослужащие или бывшие военнослужащие, имеющие общую продолжительность службы 20 лет и более;

- члены семей военнослужащих, потерявших кормильца;

- пенсионеры;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей.

Полный список льготников содержится в ст. 407 НК РФ.

При этом льгота распространяется только на один жилой объект стоимостью до ₽300 млн, который не используется в коммерческих целях.

Некоторые категории граждан могут сократить размер налогового платежа. Так, для многодетных семей с несовершеннолетними детьми налогооблагаемая площадь сокращается на 7 кв. м для дома или 5 кв. м для квартиры в расчете на каждого ребенка.

Есть также льгота на хозяйственные постройки площадью до 50 кв. м, которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства. Такая льгота доступна всем налогоплательщикам.

Инструкция по уплате налога на имущество

Существует несколько способов уплаты имущественного налога:

- через личный кабинет налогоплательщика на официальном сайте ФНС России;

- с помощью сервиса «Заплати налоги» на сайте ФНС;

- на портале госуслуг по уникальному идентификационному номеру с помощью сервиса «Оплата по квитанции»;

- с помощью интернет-банка;

- в отделение банка по реквизитам из уведомления.

В примере «РБК Инвестиций» рассматривается оплата налога на имущество и транспортный налог через личный кабинет на сайте ФНС.

1. Авторизуемся и входим в личный кабинет на сайте налоговой службы.

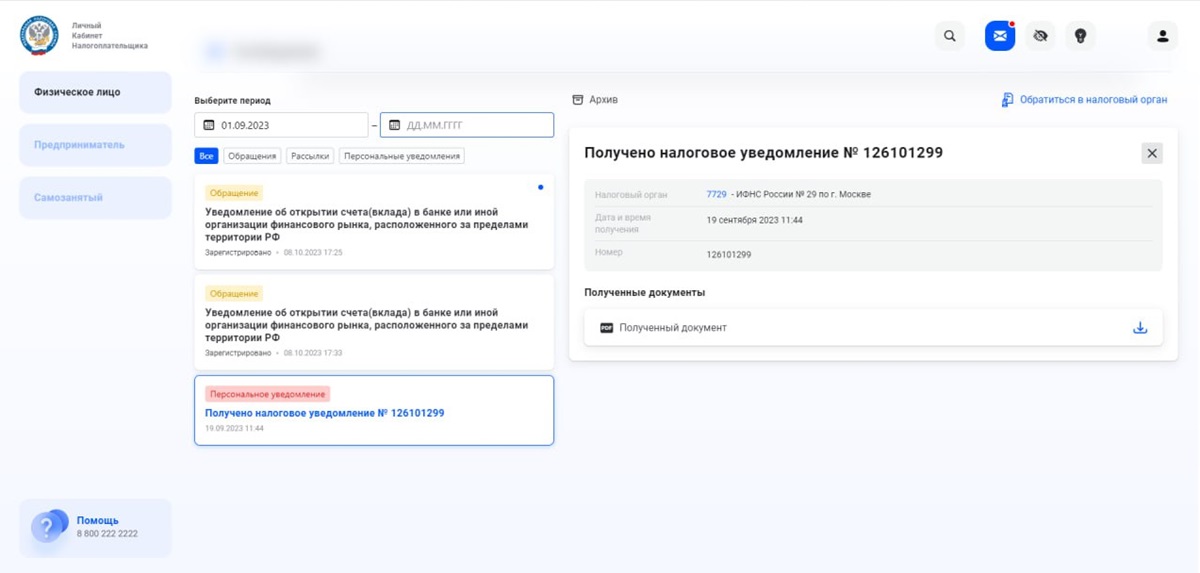

2. В главном меню нажимаем на изображение письма (в правом верхнем углу) и открываем все сообщения.

3. Нажимаем на уведомление о получении налогового уведомления и переходим по нему.

На странице будет отображаться сумма, которую необходимо оплатить, а также какие налоги не оплачены (транспортный, земельный, имущественный налог).

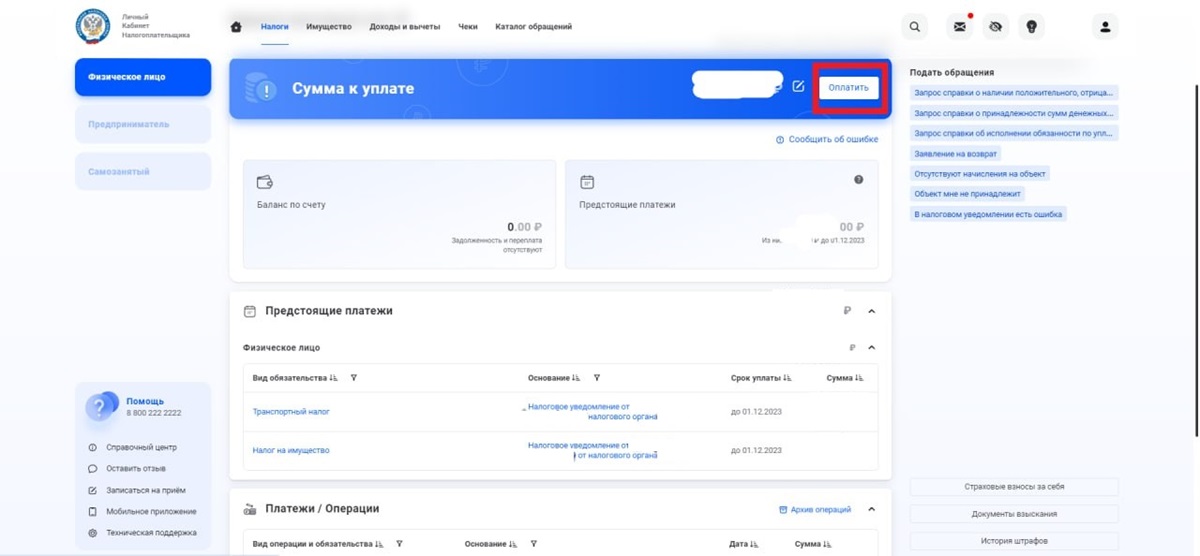

4. Выбираем нужные пункты оплаты нажимаем на кнопку «Оплатить» в правом верхнем углу.

Открывается окно с выбором способа оплаты.

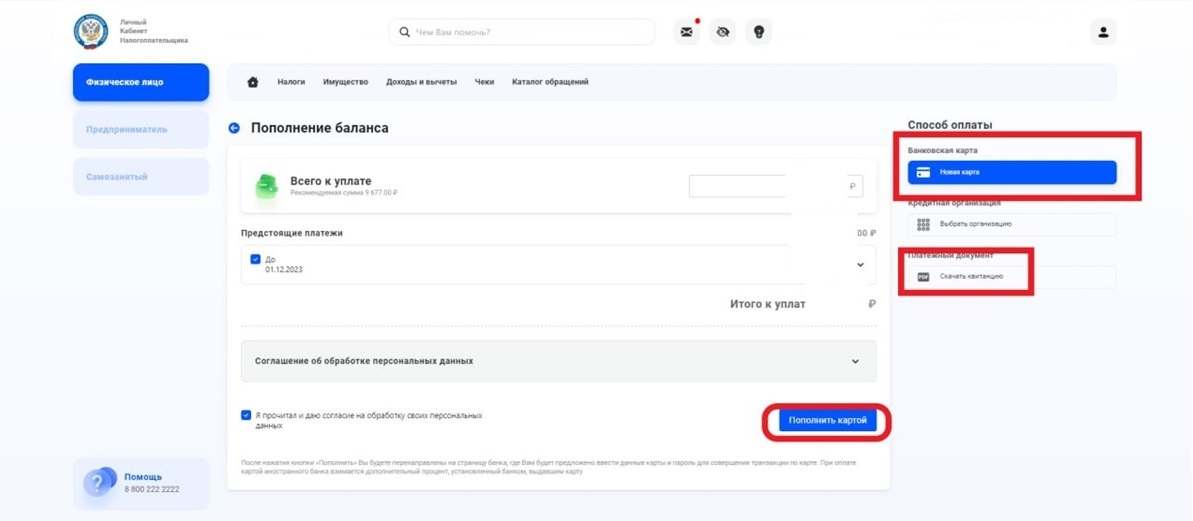

5. Ставим галочку в пункте «Предстоящие платежи».

6. Подтверждаем согласие на обработку персональных данных, предварительно прочитав соглашение, которое находится выше.

7. Нажимаем на кнопку «Пополнить картой».

8. Во вкладке «Способ оплаты — банковская карта — новая карта» регистрируем новую карту при необходимости.

Также в этом пункте можно скачать квитанцию, нажав на кнопку «Скачать квитанцию» в правом поле.

Открывается окно с подтверждением транзакции.

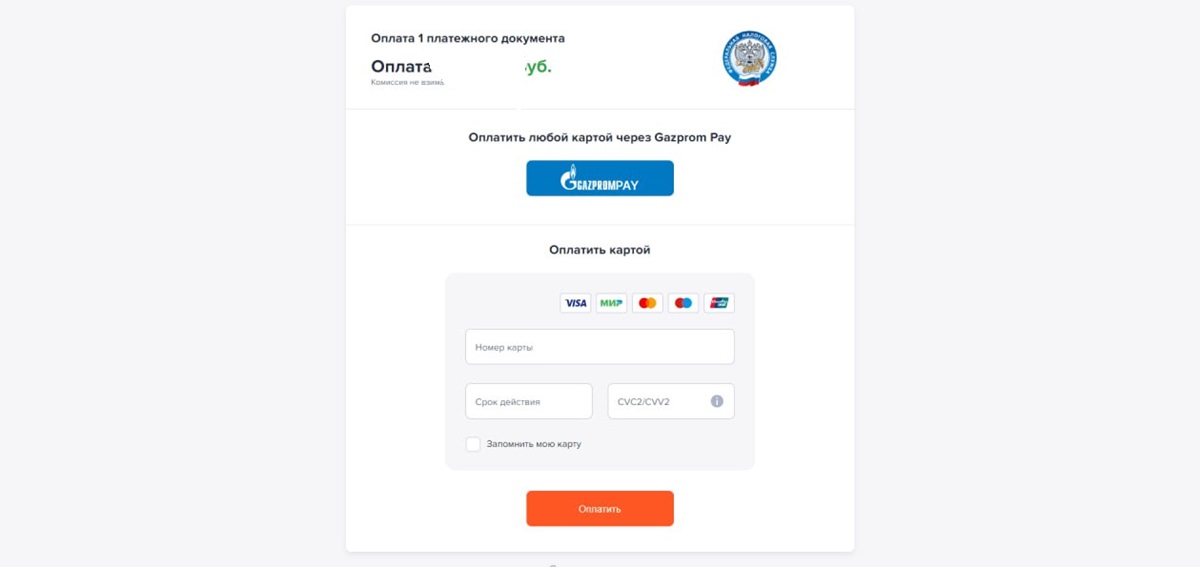

9. Вводим данные карты: номер, срок действия, CVC2/CVV2 и нажимаем кнопку «Оплатить».

10. Вводим СМС-код, который пришел на телефон.

Помимо налога на имущество, гражданам до 2 декабря необходимо уплатить транспортный и земельный налоги, а также новый налог на процентный доход, полученный с банковских депозитов.

Транспортный налог

Транспортный налог должны уплатить почти все владельцы автомобилей, мотоциклов, мотороллеров, автобусов, спецтехники, снегоходов, водных и воздушных транспортных средств и самоходных машин. Сумма налога рассчитывается, исходя из мощности транспортного средства. Ставки разнятся в зависимости от региона, так как он поступает в бюджеты субъектов. Произвести расчет можно самостоятельно с помощью налогового калькулятора на сайте ФНС России.

На федеральном уровне освобождены от уплаты транспортного налога на автомобили мощностью до 150 лошадиных сил Герои Советского Союза и России, ветераны, многодетные, родители детей-инвалидов, а также владельцы электромобилей. Кроме того, сами субъекты могут устанавливать собственные льготные категории для этого вида налога.

Земельный налог

Согласно ст. 388 Налогового кодекса РФ, земельный налог должны уплатить физлица, компании и ИП, у которых есть земельный участок в собственности. Налоговая ставка в 0,3% от кадастровой стоимости установлена для земель сельскохозяйственного назначения, жилищного фонда, подсобного хозяйства и обеспечения обороны. В отношении прочих земельных участков ставка составляет 1,5%.

Налог на вклады

В 2024 году россияне впервые должны уплатить налог за процентный доход по вкладам, полученный в 2023 году. Согласно законодательству, налог на вклады будет начислен на часть дохода, которая превысила ₽150 тыс. Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление.

Но даже если налог уже выставлен, то и его можно снизить. Для этого нужно оформить налоговый вычет, воспользовавшись инструкцией налогового консультанта Екатерины Пироговой.