Отчетность ВТБ, акции Polymetal и «Башнефти»: дайджест инвестора

Отчетность ВТБ

ВТБ опубликует сокращенные финансовые результаты по МСФО за четвертый квартал и весь 2023 год утром 20 февраля.

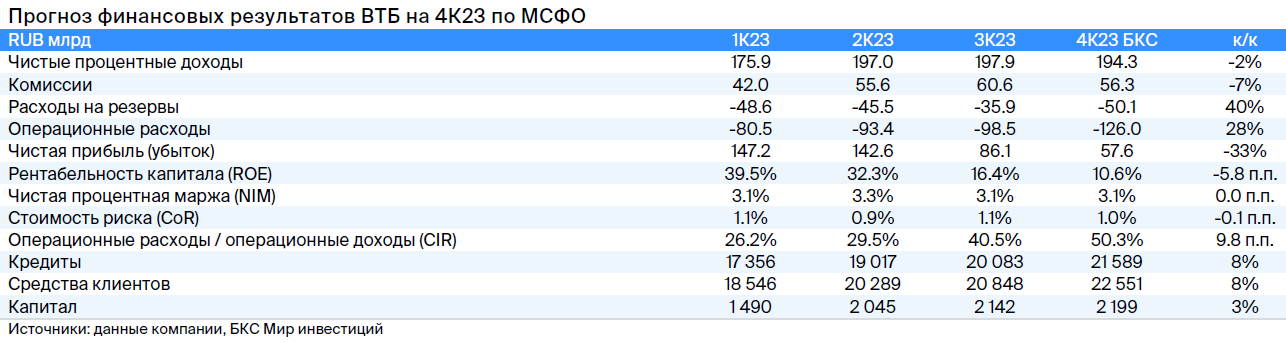

По итогам минувшего квартала аналитики «БКС Мир инвестиций» ожидают снижения прибыли банка (-33%, до ₽57,6 млрд) на фоне сезонного роста операционных расходов в четвертом квартале и отсутствия разовых доходов, поддержавших результаты в первом полугодии 2023 года.

Чистая прибыль, по оценкам, может составить ₽194,3 млрд, на 2% ниже, чем в третьем квартале. Такой результат мог получиться на фоне повышения уровня процентных ставок, но все еще высоких темпов роста кредитования (+8%).

В брокере прогнозируют сокращение комиссионного дохода на 7%, до ₽56,3 млрд, из-за снижения комиссий в отчетности за 11 месяцев 2023 года.

Кроме того, в БКС ожидают сезонного роста операционных расходов до ₽126 млрд (+28%).

В целом по итогам года в «БКС Мир инвестиций» полагают, что прогноз менеджмента подтвердится и компания покажет рекордную прибыль — ₽433 млрд (возврат на капитал 23%).

Акции ВТБ завершили торги понедельника, 19 февраля, в первой тройке лидеров индекса Мосбиржи, прибавив 2,85%, до ₽0,02494 за бумагу. Рынок готовился к публикации отчетности, отметила эксперт «БКС Мир инвестиций» Людмила Рокотянская.

Руководитель направления информационно-аналитического контента «Альфа-Инвестиций» Василий Карпунин ожидает, что сам отчет окажет нейтральное влияние на динамику акций банка.

Акции Polymetal

Расписки Polymetal оказались в лидерах падения на российском рынке по итогам торгов понедельника. Котировки компании упали на 9,43%, до ₽399,5 за бумагу.

Рынок крайне негативно отреагировал на новость о заключении сделки по продаже Polymetal International российских активов. В рамках соглашения они были оценены в $3,69 млрд с учетом долга в $2,21 млрд.

«Участников рынка разочаровали очень низкая цена, по которой продается АО «Полиметалл» ($300 млн), и негативный прогноз по дивидендам», — прокомментировал динамику торгов старший аналитик инвестбанка «Синара» Дмитрий Смолин.

Polymetal откладывает рассмотрение вопроса о дивидендах примерно до мая, заявил вчера глава компании Виталий Несис в ходе телеконференции. Как отметил Несис, совет директоров прежде всего обсудит и утвердит новую стратегию, включая вопросы о распределении капитала, с учетом планируемых крупных капзатрат, и политике слияний и поглощений. Обсуждение же выплаты дивидендов отложено минимум до мая этого года.

Ранее Несис говорил, что совет директоров Polymetal может, как обычно, рассмотреть годовые дивиденды в марте вместе с отчетностью по МСФО.

Также Несис в ходе телеконференции отметил, что компания не рассматривает возможность обратного выкупа российских активов.

Впрочем, для держателей акций компании на Мосбирже сообщение ничего не меняет — они так или иначе получить дивиденды не смогут. Акционеры Polymetal, которые до 30 сентября 2024 года не переведут акции для обмена на AIX, в дальнейшем не смогут участвовать в корпоративных действиях, таких как голосование или получение дивидендов, напомнили аналитики проекта «Мои Инвестиции ».

Рынок разочаровался в сделке по двум причинам, в свою очередь отметил аналитик ИК «ВЕЛЕС Капитал» Василий Данилов:

- Polymetal не стал объявлять дивиденды, хотя кеш, полученный компанией, составил около ₽289 на акцию;

- на повестке остался вопрос о листинге на Мосбирже, где бумаги Polymetal котируются с 13%-ной премией к Астанинской бирже, что может означать невыгодные условия в случае перевода российских бумаг в Астану.

«На наш взгляд, акции Polymetal изначально несли в себе спекулятивную идею, рассчитанную на высокие специальные дивиденды по итогам продажи российских активов. Данный расчет не оправдался, и теперь динамика бумаг Polymetal будет определяться, скорее, не фундаментальными факторами, а корпоративными решениями, в частности дальнейшей судьбой листинга на Мосбирже», — считает аналитик.

По его мнению, в обозримой перспективе котировки Polymetal могут опуститься до ₽370-380, а их более долгосрочная динамика будет зависеть от решения по листингу на Мосбирже.

Акции «Башнефти»

Бумаги «Башнефти» завершили торги 19 февраля в лидерах снижения на российском рынке. Обыкновенные акции компании потеряли 5,19%, упав до ₽2705,5 за акцию, в то время как привилегированные акции снизились на 4,85%, достигнув отметки ₽2070 за бумагу.

Причина обвала котировки «Башнефти» — неубедительная отчетность: рынок ждал больше прибыли и дивидендов, полагает эксперт «БКС Мир инвестиций» Михаил Зельцер. «Акции не входят в индекс, но последние месяцы пользовались очень высоким спросом, регулярно обновляя исторические максимумы, и теперь пришло время снижать техническую перегретость. По инерции откат может продолжиться, ориентир — на психологическую планку ₽2000», — ожидает эксперт.

По итогам года выручка нефтяника составила ₽1032 млрд, EBITDA — ₽243,6 млрд, а чистая прибыль акционеров — ₽117,4 млрд.

Если компания, как и ранее, направит на выплаты только 25% прибыли по МСФО, то дивиденд на акцию составит ₽250, что соответствует 9,2% доходности на обыкновенную и 12,1% на привилегированную акцию — нейтральное значение по меркам сектора, подсчитал аналитик ФГ «Финам» Сергей Кауфман. «Отметим, что до выхода отчета мы ожидали, что дивиденд может составить ₽280 на акцию, на фоне чего считаем финансовые результаты нефтяника негативными для его акций», — пояснил аналитик.

«На наш взгляд, в текущей ситуации акции «Башнефти» могут представлять интерес только в случае увеличения выплат хотя бы до 50% прибыли по МСФО — в противном случае привилегированные акции оценены справедливо, а оценка обыкновенных выглядит завышенной», — считает Кауфман.

Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 19 февраля.

Applied Materials: дивиденды на каждую акцию — $0,32. Дата выплаты — 14 марта. Доходность — 0,16%.

Marriott International: дивиденды на каждую акцию — $0,52. Дата выплаты — 29 марта. Доходность — 0,22%.

Корпоративная отчетность

ВТБ: финансовая отчетность по МСФО за 2023 год.

До открытия рынка в США

Home Depot: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — $2,76, выручка — $34,63 млрд.

Walmart: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — $1,63, выручка — $170,36 млрд.

Axsome: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — -$1,15, выручка — $69,13 млн.

После закрытия рынка в США

Transocean: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — -$0,24, выручка — $758,82 млн.

SolarEdge: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — -$1,33, выручка — $324,65 млн.

Teladoc Health: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — -$0,22, выручка — $670,79 млн.

Другие важные события

- «Мать и дитя»: собрание акционеров. В повестке — вопрос редомициляции с Кипра в САР Калининградской области.

- II Российский форум финансового рынка с участием зампредседателя Банка России Алексея Заботкина, председателя комитета Госдумы по финансовому рынку Анатолия Аксакова, председателя наблюдательного совета Мосбиржи Сергея Швецова и др.

- Великобритания: Глава Банка Англии Эндрю Бэйли выступит с речью — 13:15 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 3244,56 (+0,06%)

- Индекс РТС: 1105,63 (-0,15%)

- S&P 500: 5005,57 (-0,48%)

- Dow Jones Industrial Average: 38 627,99 (-0,37%)

- NASDAQ Composite: 15 775,65 (-0,82%)