Что такое НДФЛ: расчет, тарифы, сроки уплаты

В этом тексте:

Семьи с двумя и более детьми первый раз получат возврат 7% от уплаченного в 2025 году налога на доход физических лиц (НДФЛ). Но деньги они получат только в 2026 году. Условия получения возврата прописаны в Федеральном законе от 13.07.2024 № 179-ФЗ «О ежегодной семейной выплате гражданам Российской Федерации, имеющим двух и более детей».

Возврат части от уплаченной суммы НДФЛ смогут получить те семьи с двумя и более детьми, чей среднедушевой доход будет ниже 1,5 прожиточного минимума на каждого члена. Прожиточный минимум при расчетах будет учитываться за предыдущий год (то есть в 2026-м будут браться цифры 2025-го) того региона, где проживает или постоянно пребывает заявитель.

Право подать заявление в Фонд пенсионного и социального страхования РФ о получении выплаты и, соответственно, возврата могут граждане России — работающие родители, опекуны, усыновители, попечители. Обратиться за вычетом за 2025 год граждане смогут с 1 июня по 1 октября 2026 года. Таким образом, для ряда граждан России НДФЛ составит 6% вместо 13%.

Со своих доходов граждане России должны платить налог на доходы физических лиц — НДФЛ. Обычно его ставка составляет 13% или 15%, но с 2025 года появятся пять ступеней налоговой шкалы — максимальный НДФЛ вырастет до 22%.

Существующую шкалу налогообложения доходов россиян планируется изменить. В послании Федеральному собранию 29 февраля 2024 года президент Владимир Путин призвал модернизировать фискальную систему и прийти к «более справедливому распределению налогового бремени в сторону тех, у кого более высокие личные и корпоративные доходы».

И уже 12 июля 2024 года президент подписал готовый закон о введении пятиступенчатой прогрессивной шкалы НДФЛ — вместо двух текущих ставок 13% и 15% с 1 января 2025 года их станет пять: 13%, 15%, 18%, 20% и 22% в зависимости от уровня дохода.

Новая шкала выглядит следующим образом:

- 13% при доходах до ₽200 тыс. в месяц (₽2,4 млн в год);

- 15% для части дохода в диапазоне ₽200–416,7 тыс. в месяц (₽2,4–5 млн в год);

- 18% для части дохода в диапазоне ₽416,7 тыс. — ₽1,67 млн в месяц (₽5–20 млн в год);

- 20% для части дохода в диапазоне ₽1,67–4,17 млн в месяц (₽20–50 млн в год);

- 22% при доходах свыше ₽4,17 млн в месяц (₽50 млн в год).

Как и сейчас, повышенные ставки будут применяться не ко всему доходу, а к сумме его превышения над заданными порогами.

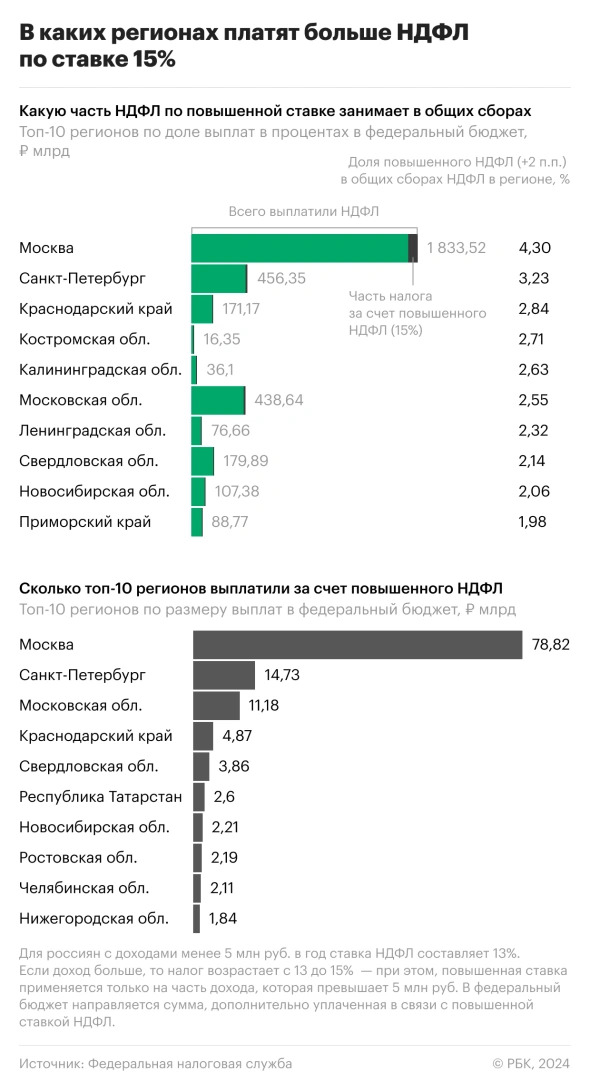

Прогрессивная шкала НДФЛ в России впервые начала действовать с 1 января 2021 года. Тогда изменения коснулись граждан, чей годовой заработок составляет более ₽5 млн. Их доходы — в части, превышающей лимит — облагаются НДФЛ не по обычной (13%), а по повышенной ставке в 15%.

В 2023 году в федеральный в бюджет за счет повышенной ставки НДФЛ поступило ₽159,5 млрд. Из них ₽68,7 млрд заплатили получившие дивиденды физлица — с той части подобных выплат, которая превысила ₽5 млн.

Изменение шкалы, по расчетам Минфина, затронет примерно 2 млн плательщиков НДФЛ из 64 млн. Это 3,2% работающего населения. По данным Росстата, в апреле 2023 года начисленную зарплату в размере более ₽200 тыс. получили 1,1 млн работников в России. Зарплату свыше ₽3 млн в том же месяце получили 3,7 тыс. человек.

Что такое НДФЛ и какие налоги налоговые резиденты и нерезиденты уплачивают сейчас в России — в ликбезе «РБК Инвестиций».

Что такое НДФЛ

Налог на доходы физических лиц (НДФЛ, подоходный налог) — это основной налог для граждан. НДФЛ взимается с трудовых доходов, например с зарплаты или вознаграждения, выплаченного по договору гражданско-правового характера (ГПХ). Однако в налоговой службе отмечают, что НДФЛ нужно уплатить и с других доходов — например, при продаже квартиры или после получения подарка. Конкретнее об этом — в следующих разделах.

Важно не путать НДФЛ с другими похожими налогами: например, самозанятые тоже перечисляют отчисления с заработка, но называются они налогами на профессиональный доход (другие ставки и порядок отчетов и выплат); или с налогом на доходы индивидуального предпринимателя — ИП хоть и являются физическими лицами, но порядок налогообложения для них другой.

Кто уплачивает НДФЛ

Плательщиками налога являются все физлица, получающие какой-либо доход. Для удобства исчисления в налоговой их делят на две категории:

- налоговые резиденты, то есть те, кто фактически находятся на территории России не меньше 183 дней в течение 12 месяцев подряд;

- налоговые нерезиденты — те, кто находятся на территории страны меньше 183 дней, но при этом получают доход в России.

Гражданство для определения категории значения не имеет — человек может оставаться гражданином страны, но при этом потерять резидентство, если не находится больше 183 календарных дней за 12 месяцев на территории России.

Для резидентов основная ставка НДФЛ — 13%, по ней следует уплатить налог с зарплаты, вознаграждений и по другим доходам, в том числе от дарения, продажи имущества и дивидендов. Если доходы превысят ₽5 млн, то за все, что свыше этой суммы, нужно уплатить по ставке 15%.

Для нерезидентов основная ставка НДФЛ — 30%, они уплачивают по ней налог и с зарплаты, и от продажи имущества. Но есть исключения: например, для нерезидентов — 15% с дивидендов, полученных от российских компаний.

Плательщиками НДФЛ являются сами граждане. Но на практике суммы налога с трудовых договоров рассчитывает и перечисляет государству работодатель в качестве налогового агента, а граждане получают на руки сумму уже после вычета НДФЛ. Например, если в трудовом договоре будет указана сумма ₽50 тыс. в месяц, то на руки человек получит ₽43,5 тыс., а ₽6,5 тыс. работодатель переведет в налоговую в качестве НДФЛ.

По итогам 2024 года инвесторы также будут освобождены от самостоятельного расчета и уплаты налогов по дивидендам от иностранных компаний, так как с 1 января 2024 года депозитарий и брокер будут налоговыми агентами по таким дивидендам.

Как рассчитывается НДФЛ

НДФЛ всегда считают как процент от налоговой базы, то есть дохода. Налоговой базой могут быть как заработанные деньги, так и доход в натуральной форме — например, когда вам дарят имущество. Это имущество будет оцениваться по его кадастровой стоимости, и НДФЛ нужно будет уплатить с полученной суммы.

Для разных доходов в законодательстве прописаны разные налоговые ставки. А потому нельзя просто разом указать вообще все доходы одной суммой и передать их в налоговую — всегда считают каждый по отдельности. Есть несколько видов доходов, которые вовсе не облагаются налогами, о них расскажем в отдельном разделе этой статьи.

Все уплаченные налоги поступают в консолидированный бюджет России — то есть, по сути, распределяются между бюджетами субъекта, города и района. НФДЛ не уйдет в федеральный бюджет, а останется там, где был уплачен.

Ставки НДФЛ — за что и сколько нужно уплатить

Ставка НДФЛ может варьироваться в диапазоне от 5% до 35% дохода — все зависит от того, за что и кто уплачивает. Вот список распространенных видов налоговых баз в зависимости от процентной ставки:

- 5% — уплатят нерезиденты России за дивиденды по акциям и долям международных холдинговых компаний;

- 9% — за получение процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, в том числе за доходы учредителям доверительного управления ипотечным покрытием с аналогичной датой;

- 13% — с дохода от зарплаты и договоров ГПХ до ₽5 млн в год в совокупности, дохода от продажи и получения имущества в дар, дивидендов российских компаний и процентов, страховых выплат. Нерезиденты уплатят такой НДФЛ, если работают по найму на основании патента и зарабатывают меньше ₽5 млн в год;

- 15% — это налог с дохода от зарплат и договоров ГПХ с превышения ₽5 млн в год;

- 30% — ставка на доходы нерезидентов, полученных на территории России, в том числе с зарплаты и продажи имущества;

- 35% — самая высокая ставка, резиденты уплатят такой налог за выигрыши в лотерею и других играх, за материальную выгоду от экономии по процентам по займам от работодателя.

Какой доход не облагается НДФЛ

Все ограничения по исчислению НДФЛ перечислены в ст. 215 и ст. 217 НК РФ. В основном это различные социальные пособия.

Например, не нужно уплачивать НДФЛ за:

- государственные пособия, за исключением пособий по временной нетрудоспособности;

- за пенсии, в том числе страховые;

- за ежемесячные выплаты в связи с рождением или усыновлением первого ребенка.

Кроме этого, НДФЛ не нужно уплачивать:

- с доходов от продажи движимого имущества, которое находилось в собственности более трех лет;

- с доходов от продажи недвижимости или доли в ней, если она находилась в собственности более пяти лет;

- от подарков близких родственников: супруга, родителей, братьев и сестер, детей, бабушек и дедушек;

- от наследства;

- с материальной выгоды по ипотечным кредитам, выданным работнику его работодателем или связанным с ним лицами/организациями.

Ипотечные заемщики, которые оформляли кредит на новостройки, освобождены от уплаты НДФЛ с материальной выгоды. Но только те, кто оформили заем до 31 декабря 2024 года у своего работодателя (в том числе ИП) или у взаимозависимых с ним компаний или физлиц и при этом имеют право на налоговый вычет. Соответствующий закон подписал президент Владимир Путин, он вступил в силу. Ранее на налог с матвыгоды действовал мораторий в 2021–2023 годах, но в связи с прекращением моратория и существенным ростом ключевой ставки под уплату НДФЛ в размере 35% подпали бы ипотечники, у которых ставка меньше 2/3 от ключевой ставки.

Заемщики, которые брали ипотеку в банке как льготную, семейную, так и любую другую, но при этом не работают в этом банке, от этого налога освобождены по умолчанию. Материальная выгода, полученная в результате экономии на процентах по кредитам, оформленным с помощью господдержки, не признается доходом, согласно Налоговому кодексу.

Например, если вы купили квартиру пару лет назад и продали, то с дохода нужно уплатить НДФЛ. Но если эту квартиру вам подарили близкие родственники — налог уплачивать уже не нужно.

Как уплатить НДФЛ

НДФЛ от трудовых доходов обычные граждане сами не уплачивают — налоги посчитают, удержат и переведут работодатели. Речь о сотрудничестве по трудовому договору или по договору ГПХ, без статусов самозанятости или ИП. Для остальных доходов НДФЛ нужно уплатить самостоятельно (например, если вы сдаете квартиру или продали машину).

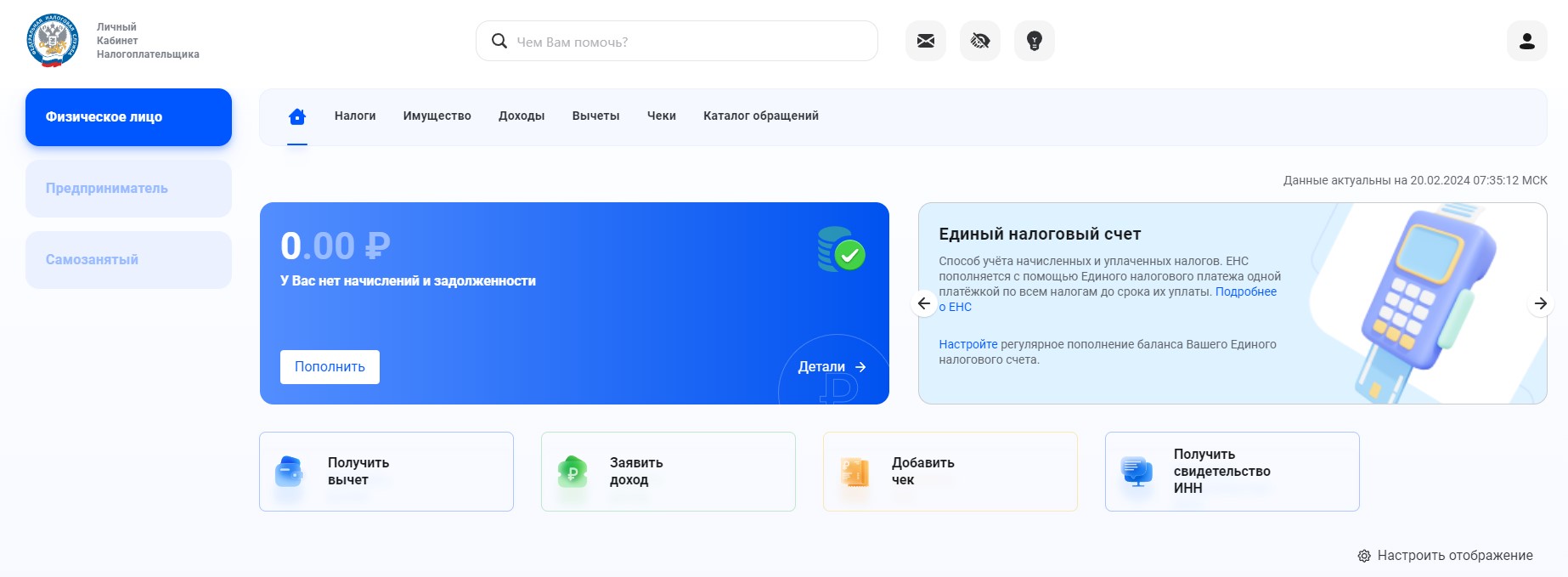

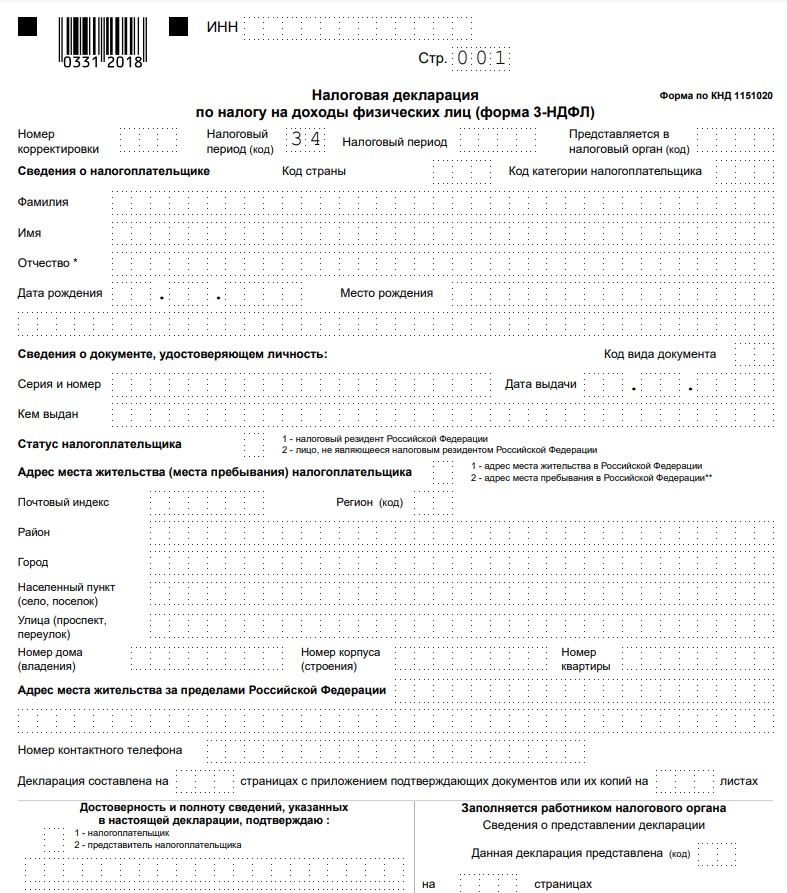

- Заполните декларацию 3-НДФЛ. Проще всего это сделать в личном кабинете налоговой (авторизоваться можно через портал «Госуслуги»). В нем выбрать, какой конкретно доход хотите указать, прописать сумму покупки и сумму продажи. Подписать декларацию можно усиленной неквалифицированной электронной подписью — ее генерирует сервис налоговой бесплатно. Еще можно скачать бланк декларации и заполнить два экземпляра вручную. Для заполнения можно воспользоваться специальной программой от ФНС.

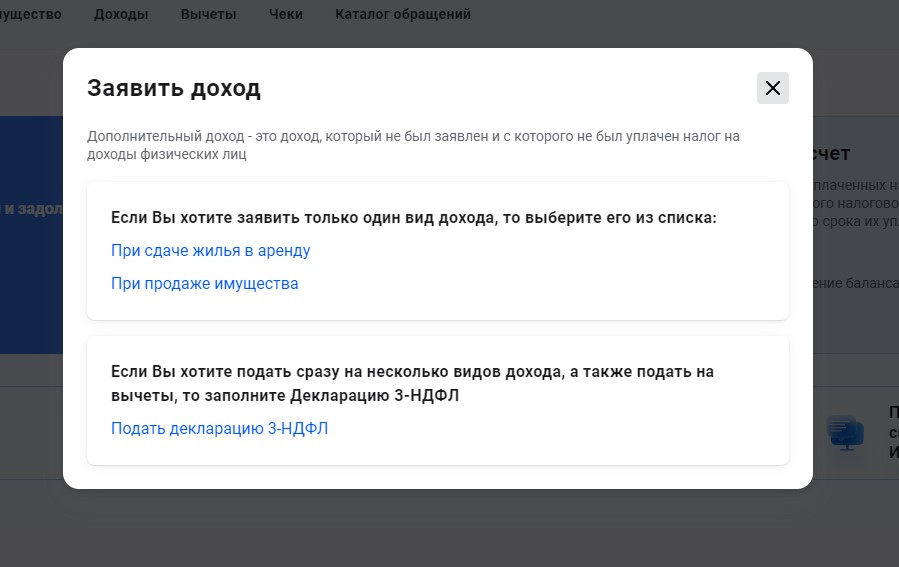

В личном кабинете нужна кнопка «Заявить доход».

Затем выбираете, какой доход нужно задекларировать. В результате получите такой заполненный бланк, большую часть информации сервис возьмет из вашего профиля в налоговой или на портале «Госуслуги».

- Передайте документ в налоговую. Если заполняли в личном кабинете, сервис сам отправит декларацию нужному специалисту. Если в бумажном — нужно распечатать и отнести в инспекцию, один экземпляр заберут, а на второй поставят отметку о получении. Или можно отправить бумажный вариант по почте ценным письмом с описью вложения.

- Уплатите НДФЛ. Если декларация заполнена верно, в личном кабинете налоговой появится извещение о необходимой сумме к уплате или налоговая пришлет извещение по почте.

Декларацию по доходам за прошлый год нужно сдать до 30 апреля текущего года. Если срок подачи выпадает на выходной день, то он переносится на ближайший рабочий. То есть все доходы за 2024 год нужно задекларировать до 30 апреля 2025 года.

Срок уплаты НДФЛ

Налоги по зарплате и договорам ГПХ работодатели и заказчики перечисляют не позднее дня, когда этот доход был выплачен, на эти сроки граждане никак не влияют. Если же нужно уплатить НДФЛ за себя, то общее правило — сделать это следует до 15 июля. Например, декларацию за 2024 год подаем до 30 апреля 2025 года, а уплачиваем налог до 15 июля 2025 года.

Уплатить НДФЛ можно по-разному:

- через личный кабинет на сайте ФНС — сервис генерирует ссылку, когда декларацию проверит и одобрит специалист налоговой;

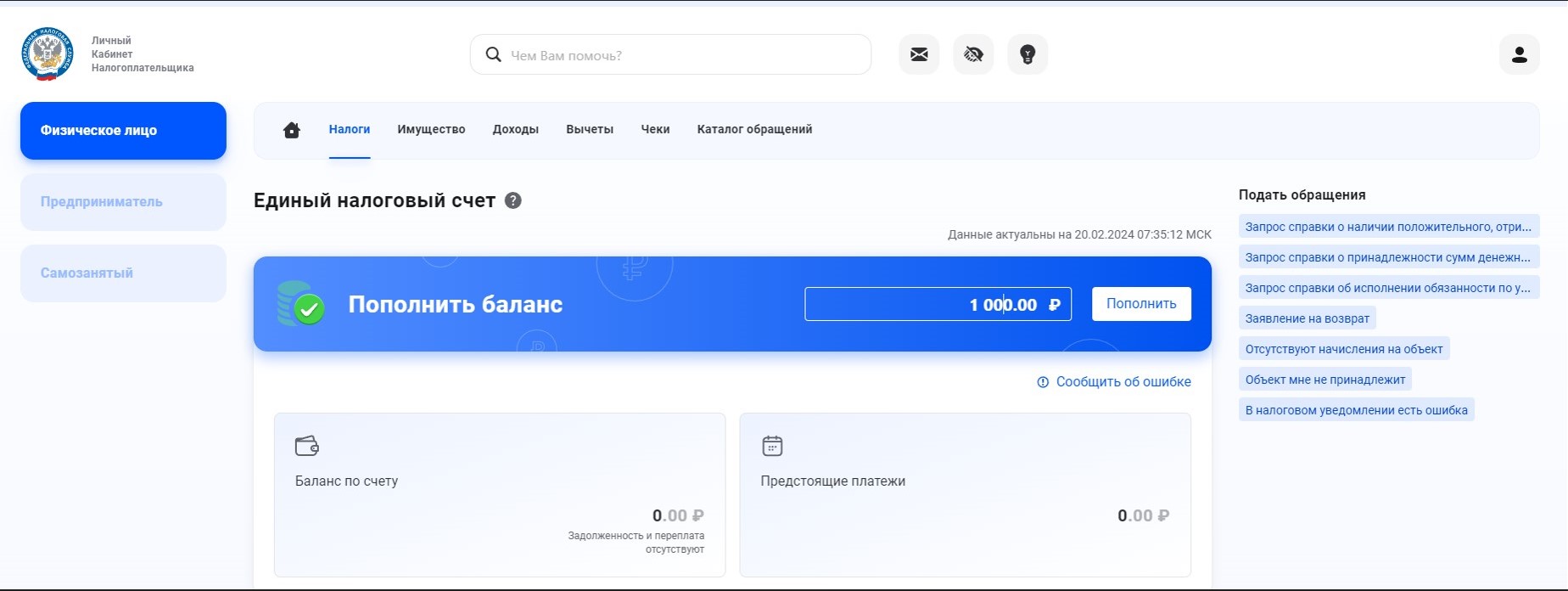

- пополнить единый налоговый счет — можно не ждать окончания проверки декларации и пополнить единый счет заранее. Тогда сервис после одобрения документов сам возьмет деньги с этого счета;

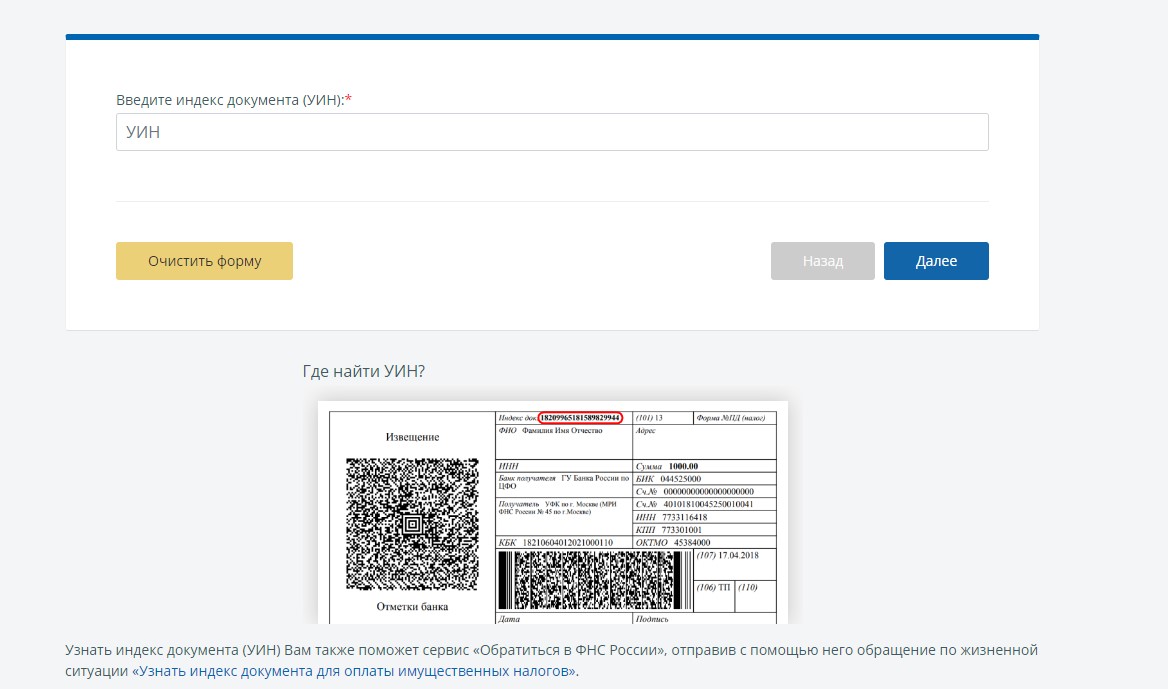

- через сервис генерации поручений — способ подойдет, если вы получили извещение, но личный кабинет налоговой не работает. Нужно ввести индекс с извещения, сервис подготовит квитанцию на оплату;

- через любой банк — при наличии бумажного извещения на уплату налога.

Как устроены налоговые вычеты

Налоговые резиденты могут сократить сумму налога частично или полностью или даже вернуть часть уплаченных НДФЛ — этот механизм называется налоговым вычетом. Всего предусмотрено шесть категорий вычетов:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- вычеты по сделкам с ценными бумагами;

- профессиональные.

Вычеты можно получить при продаже недвижимости, лечении, учебе и даже инвестировании. Например, вы потратились на анализы в платной клинике — можно взять у них документы-чеки, загрузить в личный кабинет налоговой и вернуть 13% с помощью социального вычета на лечение. Или вы купили квартиру — можно оформить заявление и вернуть до ₽260 тыс. Но у каждой категории есть свои ограничения.

Вычет — возврат уже уплаченного НДФЛ. То есть если вы купили квартиру, не получится просто получить от налоговой деньги — их перечислят, только если уже уплатили НДФЛ.

В личном кабинете налоговой есть возможность оформить заявления на распространенные вычеты:

- вычет при покупке недвижимости;

- вычет при лечении или покупке медикаментов;

- вычет при оплате образования;

- вычет по расходам на фитнес;

- вычет при взносах на благотворительность;

- вычет при инвестировании.

В этом же разделе указаны все подробности — кому положены вычеты и какую максимальную сумму можно вернуть.