Джинн из бутылки, Apple и будущее Berkshire. Что сказал Баффет акционерам

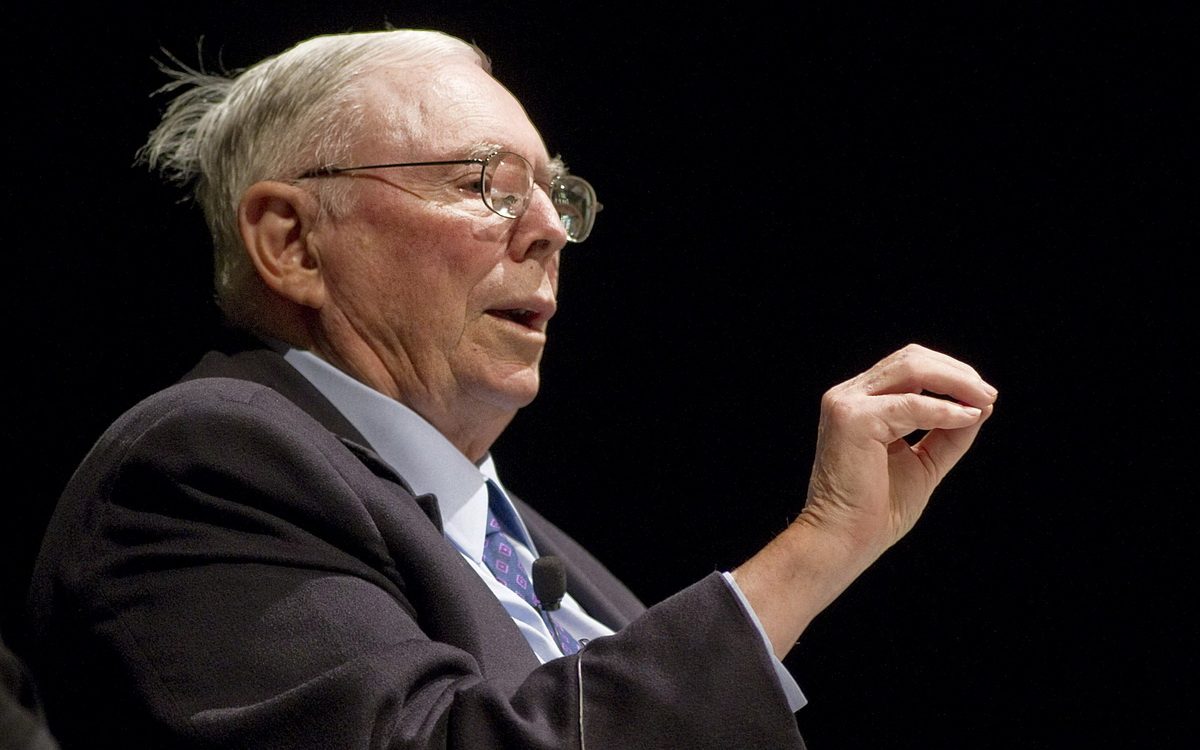

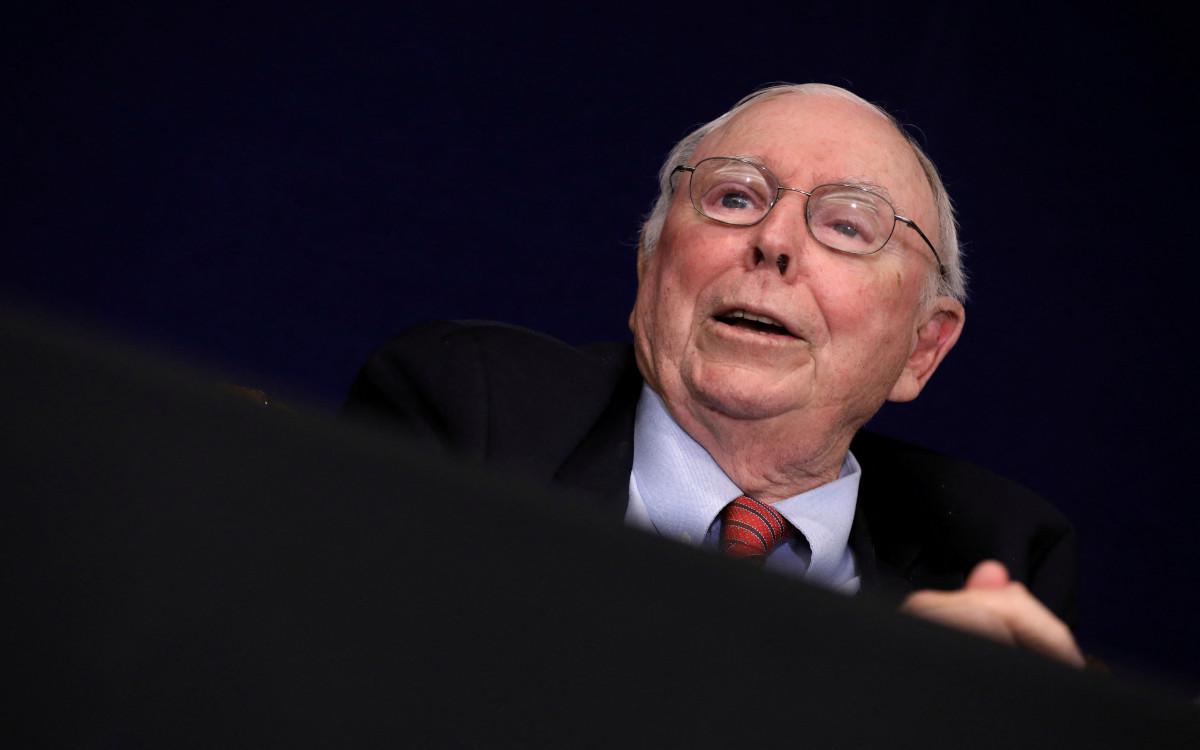

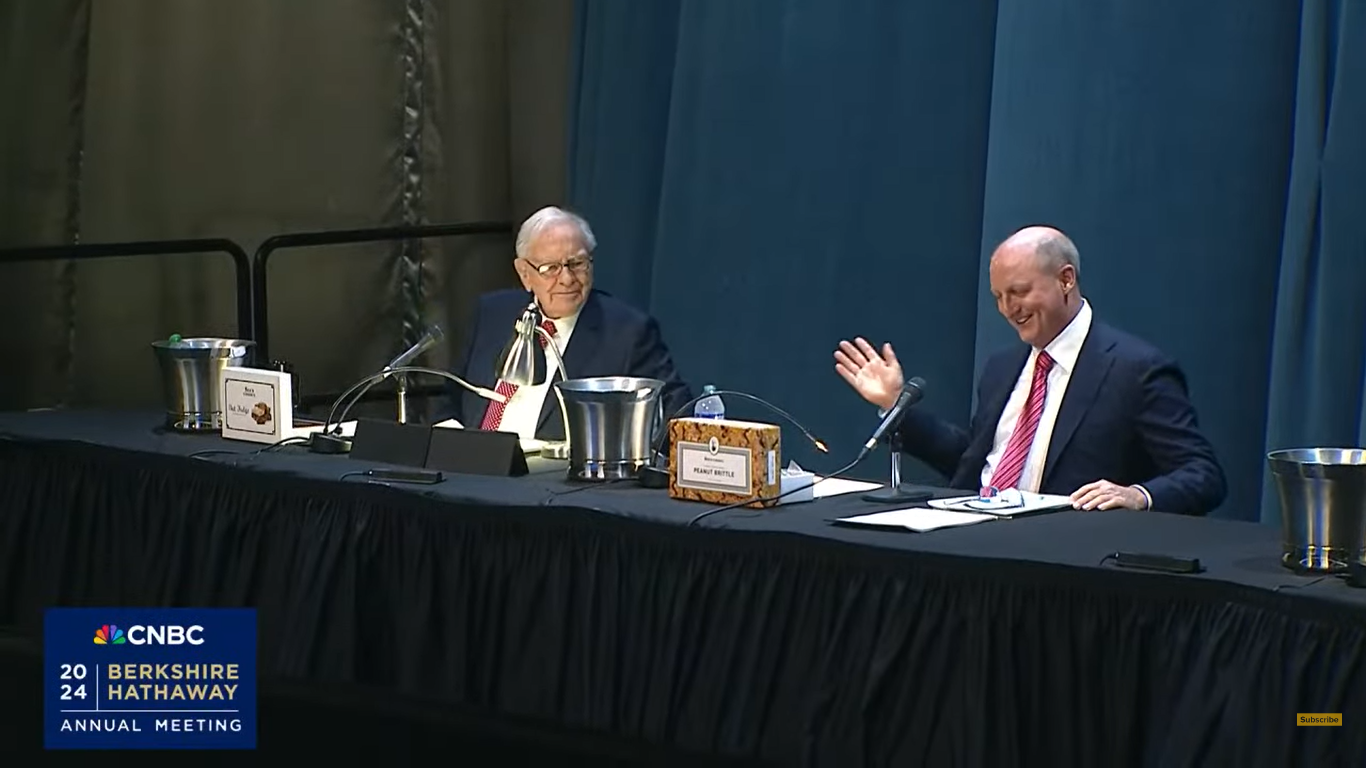

В ночь на 5 мая в американской Омахе, штат Небраска, прошло годовое собрание акционеров инвестиционного конгломерата Berkshire Hathaway, которое также называют «Вудстоком для капиталистов». Ежегодно оно привлекает тысячи инвесторов, которые хотят услышать мнение главы холдинга Уоррена Баффета и его многолетнего партнера, вице-председателя совета директоров Чарльза Мангера. Мангер скончался в возрасте 99 лет в ноябре 2023 года. На этом фоне более заметную роль в ходе собрания играл преемник Баффета на пост главы Berkshire Hathaway и CEO Berkshire Hathaway Energy Грег Абель. «РБК Инвестиции» отобрали лучше афоризмы.

Перед началом сессии вопросов и ответов инвесторам показали небольшой фильм. Видео состояло из фрагментов появления Баффета в таких сериалах, как «Во все тяжкие», «Отчаянные домохозяйки» и «Офис», а также из ярких высказываний Мангера с предыдущих собраний. После этого шел видеоряд из знаменитых дуэтов — например, Джон Леннон и Пол Маккартни, Бэтмен и Роббин и даже Бивис и Батхед. В финале этой нарезки были размещены фотографии Уоррена Баффета и Чарли Мангера. А в зале присутствовали звездные гости из мира бизнеса, в частности основатель Microsoft Билл Гейтс и глава Apple Тим Кук.

Искусственный интеллект — это джинн в бутылке сродни ядерному оружию

Один из главных трендов на американском фондовом рынке — искусственный интеллект. Ожидания развития этой технологии стали мощным драйвером роста для акций технологических компаний. Осенью 2023 года в венчурной компании Accel подсчитали, что за год только несколько IT-гигантов — Apple, Microsoft, Alphabet, Amazon и NVIDIA — увеличили свою совокупную рыночную стоимость на $2,4 трлн на фоне ажиотажа вокруг генеративного искусственного интеллекта.

Уоррен Баффет признался, что ничего не понимает в этой сфере, но ИИ вызывает у него беспокойство.

«В прошлом году я сказал, что мы выпустили джинна из бутылки, когда разработали ядерное оружие. [...] Сила этого джинна чертовски меня пугает, и я не знаю, как вернуть этого джинна обратно в бутылку. А ИИ — это что-то похожее», — заявил Баффет. Он предупредил, что генеративный искусственный интеллект создает большие возможности для мошенничества.

Баффет рассказал о случае, который заставил его немного понервничать. Инвестор недавно увидел видео с собой же, созданное с помощью искусственного интеллекта — он утверждает, что даже его дочь не cмогла бы найти отличия. Баффет пошутил, что уже готов был отправить деньги.

«Очевидно, что у ИИ есть потенциал и для хороших дел, но... я думаю, как человек, который ни черта в этом не понимает, у него есть огромный потенциал добра и огромный потенциал вреда — и я просто не понимаю, чем это закончится», — заключил «оракул из Омахи».

Продажа Apple, налоги и мнение об iPhone

Уоррен Баффет прокомментировал также продажу акций Apple. В первом квартале Berkshire Hathaway сократила позицию примерно на 13%, продав более 100 млн акций. Кварталом ранее было продано еще чуть более 10 млн акций.

Один из акционеров Berkshire Hathaway спросил, значит ли это, что Баффет пересмотрел свои взгляды на Apple. В ответе знаменитый инвестор указал, что с прибыли от инвестиций платится налог (сейчас 21%), но в будущем правительство США может пойти на его увеличение, чтобы профинансировать растущий дефицит бюджета.

«И если в нынешнем году я буду делать это под 21%, а позже мы будем делать это под более высокий процент, не думаю, что вы будете возражать против того, что в этом году мы продали немного Apple», — сказал Баффет.

В то же время он подтвердил свою приверженность Apple и заявил, что если не произойдет чего-то экстраординарного, компания, вероятно, останется крупнейшим холдингом в инвестиционном портфеле Berkshire Hathaway, когда последнюю возглавит Грег Абель. «Мы владеем акциями American Express, и это замечательный бизнес. Мы владеем акциями Coca-Cola, и это замечательный бизнес. И мы владеем акциями Apple, а это еще более замечательный бизнес», — заявил Баффет.

По его мнению, многие люди, скорее, навсегда откажутся от возможности владеть вторым автомобилем, чем от iPhone. «Я знаю, что он значит для людей и как они его используют. И я думаю, что достаточно знаю о поведении покупателей. И это один из величайших продуктов — возможно, величайший продукт всех времен», — заявил Баффет.

Генеральный директор Apple Тим Кук, который также присутствовал на собрании, рассказал CNBC, что знал о решении продать акции Apple и обсуждал этот вопрос с Баффетом. Тим Кук подчеркнул, что Berkshire Hathaway — это все еще крупнейший акционер Apple, а сама компания остается лидером по доле в портфеле конгломерата. По словам главы Apple, иметь в числе акционеров Berkshire Hathaway — это привилегия.

Ошибка Баффета

Баффет сообщил, что Berkshire Hathaway окончательно продала акции Paramount. По его словам, инвестиции в эту компанию были полностью его идеей и на них Berkshire Hathaway потеряла «довольно много денег».

Баффет начал сокращать позицию в Paramount еще в 2023 году, на конец года у Berkshire Hathaway был пакет акций стоимостью $936,5 млн. По данным WhaleWisdom, конгломерату на конец марта принадлежало почти 9,7% компании. По оценкам Barron's, Berkshire Hathaway покупала акции по цене более чем $30 за штуку, притом что на конец первого квартала бумаги стоили $11,77.

В 2022 году котировки Paramount упали на 44%, а в этом году акции подешевели еще на 12,4%. Reuters среди негативных факторов для медиакомпании называет забастовку сценаристов в прошлом году, ситуацию на рекламном рынке и падение прибыли в сегменте кабельного телевидения.

Баффет признался, что случай с Paramount заставил его сильнее задуматься о том, как люди проводят свободное время и какие есть основные принципы управления бизнесом в сфере развлечений, будь то спорт, кино или что-то еще.

«Думаю, что я сейчас умнее, чем пару лет назад. Но также считаю, что я беднее, потому что приобрел знания в том виде, в котором приобрел», — сказал Баффет, подразумевая потери от покупки акций Paramount.

Berkshire после Баффета

В прежние годы Чарли Мангер много шутил, а их диалоги с Баффетом были изюминкой собрания. В этот раз в отсутствие Мангера ярких цитат было не так много, а тема Berkshire без Баффета стала одной из ключевых.

О том, что Грег Абель, сейчас возглавляющий Berkshire Hathaway Energy, займет пост Баффета, было известно и ранее. Однако, как пишет CNBC, ходили спекуляции о том, кому будет принадлежать последнее слово при принятии инвестиционных решений. Баффет развеял все сомнения на этот счет, заявив, что передаст свои функции управления капиталом именно Абелю. При этом основным фактором при выборе преемника выступала величина портфеля Berkshire. По итогам первого квартала конгломерат накопил свободные средства в размере $189 млрд, а суммарная стоимость сделанных им финансовых инвестиций достигла $362 млрд (по текущим рыночным ценам).

«Суммы в Berkshire выросли настолько, что мы не хотим иметь 200 человек, каждый из которых управлял бы активами на $1 млрд. Так это не работает», — отметил Баффет, добавив, что если человек разбирается в бизнесе, то разберется и в обыкновенных акциях. Абель известен своей экспертизой в энергетике, также он курирует в Berkshire такие направления, как железные дороги и розничная торговля.

«Я кое-что понимаю в актуарных таблицах (используются в страховании для оценки наступления страхового случая, в том числе смерти. — «РБК Инвестиции»)», — пошутил глава холдинга, которому в августе исполнится 94 года. Также он подчеркнул, что с его самочувствием все в порядке.

Сектор страхования занимает существенную долю в операционной прибыли Berkshire ($5,2 млрд из $11,22 млрд по состоянию на 31 марта 2024 года), а сам Баффет считает его «самым важным бизнесом Berkshire». В ходе собрания акционеры спросили о том, как найти другого Аджита Джейна — топ-менеджера, который привел это направление к успеху. Баффет ответил, что это невозможно, в то же время благодаря Джейну была создана такая операционная среда, которую невозможно скопировать. Абель добавил, что в компании действует корпоративная культура, в которой менеджеры обладают «мышлением собственников». По его мнению, это не изменится и продолжит привлекать талантливых управленцев в команду.

Быть инвестором и просто хорошим человеком

Принципы инвестирования и в целом отношение к жизни — это отдельная тема на всех годовых собраниях Berkshire Hathaway. Например, год назад Баффет дал инвесторам несколько советов по управлению личными финансами: траты должны быть меньше, чем доход, свободные деньги обязательно нужно откладывать и инвестировать, не надо пользоваться заемными средствами, исключением может быть разве что ипотека.

В этот раз он отметил, что за многие годы сделал немало ошибок, но в итоге пришел к понимаю того, насколько важен принцип, который красноречиво сформулирован в книге Бенджамина Грэма «Разумный инвестор»: «Если вы смотрите на акции как на бизнес и относитесь к рынку не как к чему-то, что дает вам инструкции, а служит вам, вы добьетесь большего успеха спустя какое-то время, чем если попытаетесь читать графики или слушать, что люди говорят про скользящие средние».

По словам Баффета, принцип отношения к акции как к бизнесу лежал в основе таких инвестиций Berkshire, как Apple, Coca-Cola и American Express.

Одним из эмоциональных моментов собрания стал вопрос мальчика 10–15 лет о том, что бы сделал Баффет, если бы у него была возможность провести еще один день с Чарли Мангером. Миллиардер ответил, что не надо ждать последнего дня, нужно чаще встречаться при жизни с человеком, который вам дорог. Партнеры познакомились в 1959 году и на долгие годы стали близкими друзьями.

Баффет пустился в ностальгические размышления о том, что Мангер был гораздо более широким человеком в плане кругозора, а сам он — более узким. Инвестор отдельно подчеркнул, что понимание психологии — это очень важный фактор при принятии решений в Berkshire. Мангер умело анализировал бизнесы через призму человеческого поведения, напомнил Баффет.

Также миллиардер отметил, что Мангер почти дожил до 100 лет, не беспокоясь о том, что он ест, и никогда не делая физических упражнений, кроме тех, что обязан был делать во время службы в армии. Однажды у Мангера спросили, с кем бы он хотел бы пообедать из интересных людей, живших на протяжении последних 2 тыс. лет, на что он ответил, что со всеми уже знаком. «Он встречался с самим Беном Франклином», — шутит Баффет и говорит, что его друг узнал обо всем из книг.

Глава Berkshire считает важным для каждого выбирать правильных героев и друзей по жизни, а также жениться или выйти замуж таким образом, чтобы избранник стал надежным партнером. При этом более ранний тезис о следовании некрологу остается в силе: «вам нужно сначала написать свой некролог, а потом попытаться придумать, как соответствовать ему».

Отвечая на вопрос о своих самых надежных советниках на сегодняшний день, Баффет сказал, что полностью доверяет детям и жене, «но это не значит, что я спрашиваю их, какие акции покупать».

Загадочные инвестиции Баффета

Баффет не стал раскрывать главную тайну Berkshire Hathaway последних месяцев. В 2023 году конгломерат два квартала подряд просил у SEC разрешения не сообщать информацию о покупке акций некоего бизнеса — вероятно, чтобы другие инвесторы не стали скупать бумаги вслед за Баффетом и не взвинтили тем самым котировки.

Но нельзя исключать, что интрига разрешится уже совсем скоро — в середине мая Berkshire Hathaway должна раскрыть данные по сделкам в первом квартале. «РБК Инвестиции» будут изучать отчет.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее