Курс доллара в августе 2024 года: почему это опасный месяц для рубля

- Почему доллар может вырасти в августе

- Факторы, влияющие на рубль

- Прогнозы курса доллара, евро и юаня на август

Почему рубль в августе падает, а доллар растет

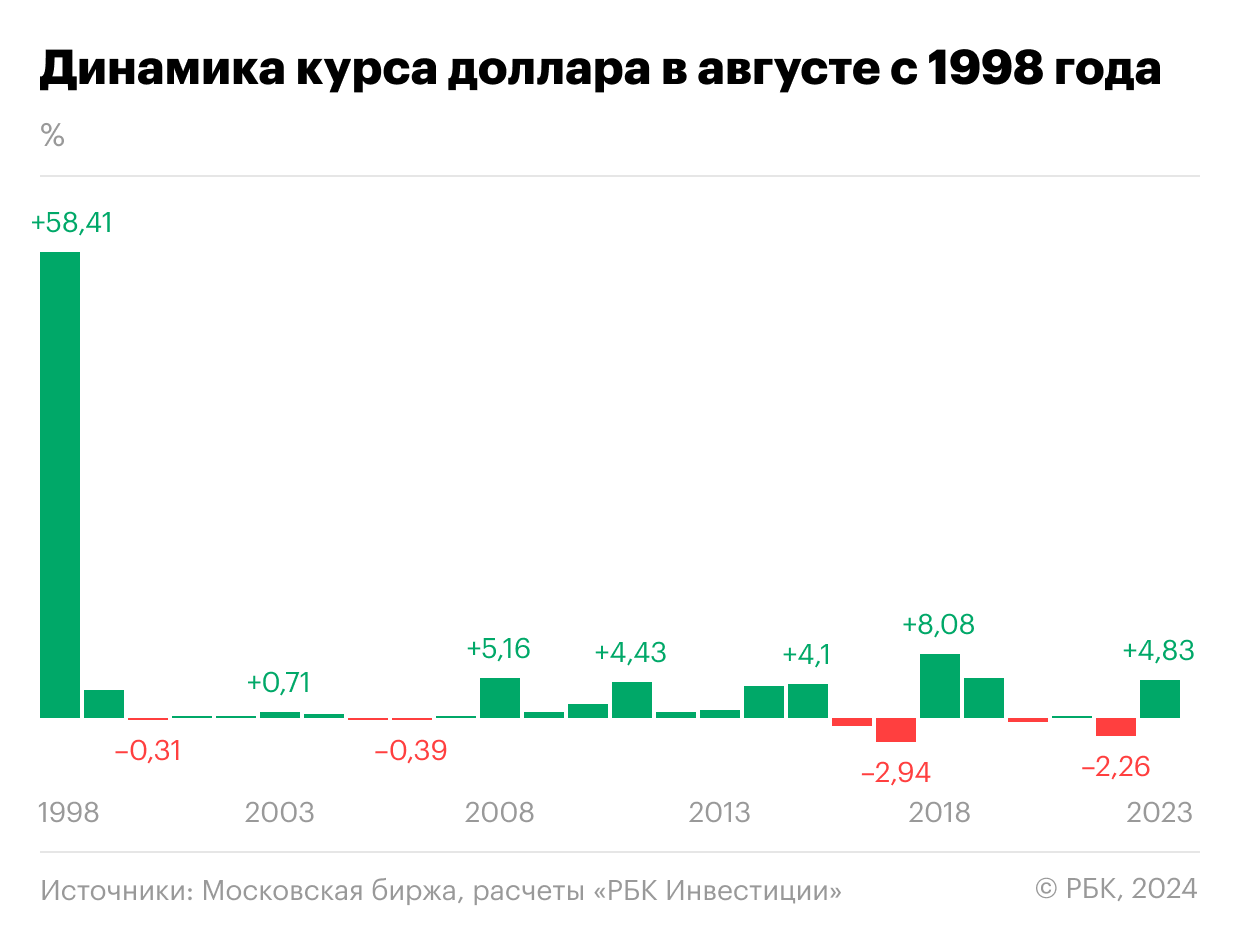

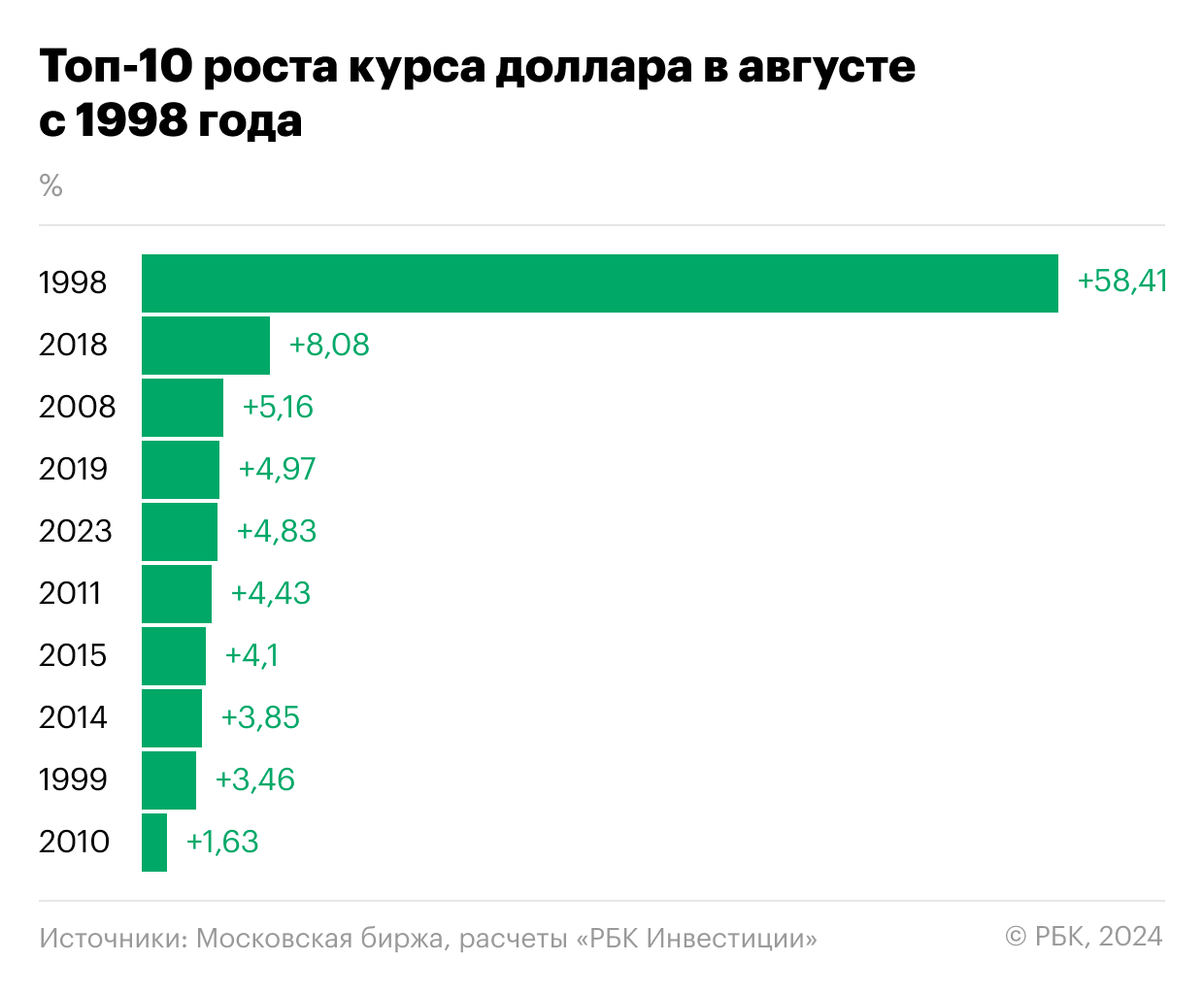

С 1998 по 2023 год — за 26 лет наблюдений — курс доллара укреплялся в августе 19 раз. В последний раз в 2023 году рубль подтвердил «проклятие августа», упав на 4,83%, с ₽91,60 до ₽96,03 за доллар.

Крупнейшее августовское падение рубля за этот период было зафиксировано в 1998 году. Оно произошло на фоне дефолта по государственным обязательствам и расширения валютного коридора рубль/доллар с ₽5,3–7,1 за доллар до ₽6,0–9,5. В итоге доллар за месяц вырос к рублю на 58,41%. 25 августа 1998 года вошел в историю российского финансового рынка как второй «черный вторник»: в этот день курс доллара на ММВБ (нынешняя Мосбиржа) вырос на 10% и достиг отметки ₽7,86.

В 2018 году доллар в августе вырос на 8,08%, с ₽62,50 до ₽67,55. Тогда рубль, с одной стороны, падал вместе с другими валютами развивающихся стран из-за повышения ставок в экономике США, а с другой — находился под санкционным давлением.

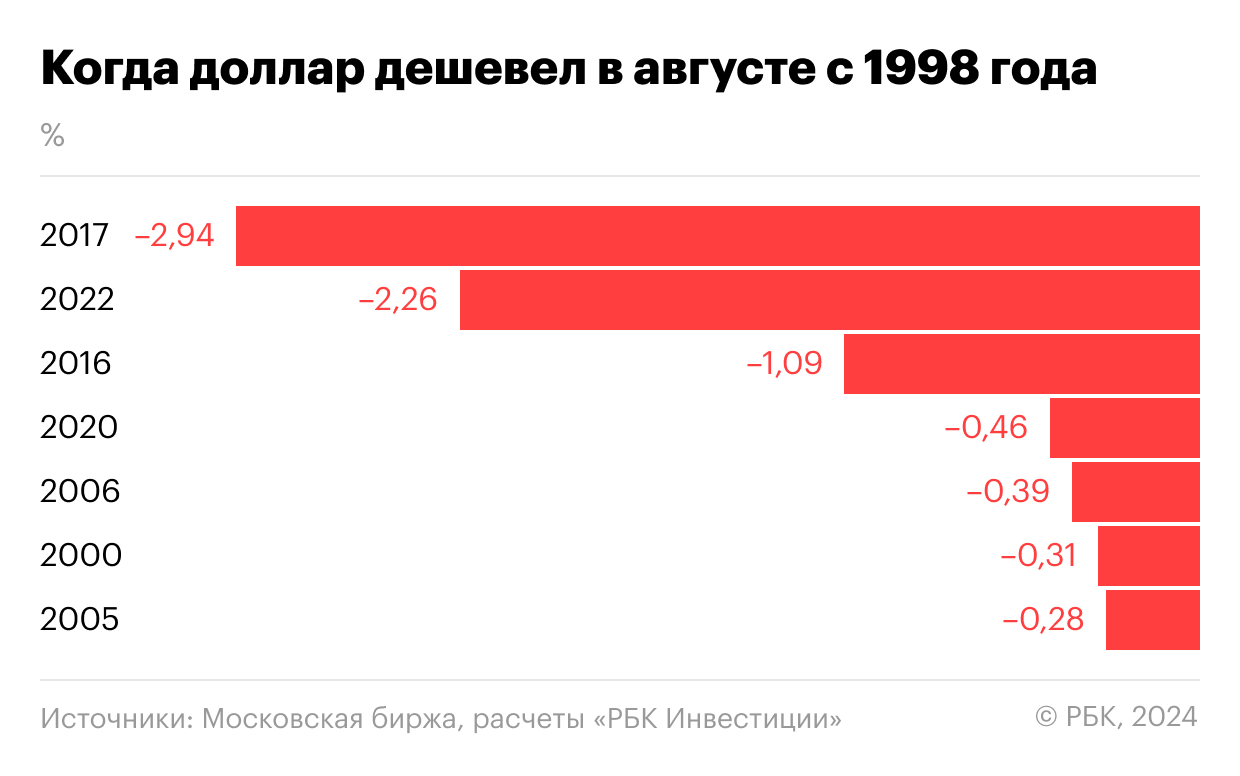

В семи случаях из 26 лет наблюдений, когда рубль был сильнее доллара в этом месяце, динамика его роста была не такой яркой и составляла не более 3%. В августе 2017 года доллар подешевел на Мосбирже с ₽59,78 до ₽58,02. Последний раз удачным август был для рубля в 2022 году, когда рубль укрепился относительно американской валюты на 2,26%, с ₽61,62 до ₽60,23 за доллар.

Помимо геополитических всплесков напряженности и самосбывающихся прогнозов, когда инвесторы заранее по привычке готовились к падению рубля и перекладывались в доллары, в августе были и сезонные причины — крупные дивидендные выплаты российских компаний, которые иностранные инвесторы конвертировали в доллары, время отпусков, вызывающее рост спроса на иностранную валюту, и падение деловой активности.

В 2024 году спрос на валюту для отпусков по-прежнему актуален, так же как и сохраняющиеся геополитические и санкционные риски. К негативным регулярным факторам для рубля добавились отток капитала, спрос на валюту для выкупа доли российских компаний у иностранных собственников, повышенные бюджетные расходы, которые в том числе идут на закупку импорта, говорит главный аналитик Совкомбанка Михаил Васильев. Однако эти риски теперь перманентны, а не характерны конкретно для августа.

К августу 2024 года рубль подходит с довольно сильными позициями. С начала 2024 года доллар потерял к рублю 5,25% своей стоимости, или более ₽4,74 в абсолютном выражении, согласно курсу Банка России. На выходные и понедельник, 27–29 июля, регулятор установил курс доллара на уровне ₽85,57.

Торги долларом, евро и гонконгским долларом на Мосбирже последний раз проводились 11 июня 2024 года. США 12 июня ввели блокирующие санкции против торговой площадки и входящего в ее группу Национального клирингового центра (НКЦ). В связи с этим биржевые валютные торги долларом и евро в России прекратились.

С 13 июня официальные курсы этих валют к рублю ЦБ начал устанавливать по новой методике — на основе банковской отчетности по сделкам на внебиржевом валютном рынке. Регулятор ранее подчеркивал, что, несмотря на изменение круга данных для расчета курса, он останется единым и рыночным, а биржевой курс юань/рубль станет ориентиром для участников рынка.

«РБК Инвестиции » попросили экспертов дать прогнозы о том, каким будет курс доллара в августе 2024 года и какие факторы могут на него влиять.

Защити свои деньги от инфляции

Что будет влиять на курс доллара в августе 2024 года

1. Баланс экспорта и импорта в условиях санкций и ограничений

Фундаментальный фактор влияния на курс рубля прежний — баланс внешней торговли, считают большинство опрошенных аналитиков. После июньских западных санкций возникли дополнительные сложности с платежами с дружественными странами, что временно снижает спрос на валюту, так как импортерам приходится искать решение этой проблемы.

Тем не менее аналитик «Цифра брокер» Наталия Пырьева говорит, что пока нет повода для беспокойства. «Сложности с проведением трансграничных платежей сдерживают рост импорта, тогда как стабильный объем экспорта позволяет удерживать положительное сальдо счета текущих операций на уровне около $5 млрд. Таким образом, на внутреннем рынке формируется баланс спроса и предложения валюты, что поддерживает стабильный курс рубля», — говорит Пырьева. По ее словам, если проблемы с проведением платежей за импорт будут сохраняться при растущем экспорте, то у рубля будут основания для укрепления, а в противном случае есть основания ожидать ослабления национальной валюты.

Россия в квартал экспортирует примерно на $30 млрд больше, чем импортирует, что обеспечивает устойчивый приток валюты в страну и поддерживает курс рубля, обращает внимание главный аналитик Совкомбанка Михаил Васильев.

«Многое будет зависеть от стабильности притока экспортной выручки на внутренний рынок и спроса на валюту в зависимости от потребностей импортеров. Ситуация определяется возможностями расплачиваться за импорт на внешних рынках. Пока видимых рисков для рубля до конца лета не просматривается. Приток валюты от экспорта, судя по всему, стабилен, а в расчетах за импорт сохраняются ограничения, которые только на руку рублю», — говорит Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК «ВЕЛЕС Капитал».

Импортеры в течение месяца смогут перенастроить значительную часть товарно-денежных цепочек, нарушенных ранее из-за санкционных ограничений, предполагает аналитик «БКС Мир инвестиций» Денис Буйволов. «Что касается экспортных доходов, то они будут зависеть от уровня цен на энергоносители и от санкционного фактора», — говорит аналитик.

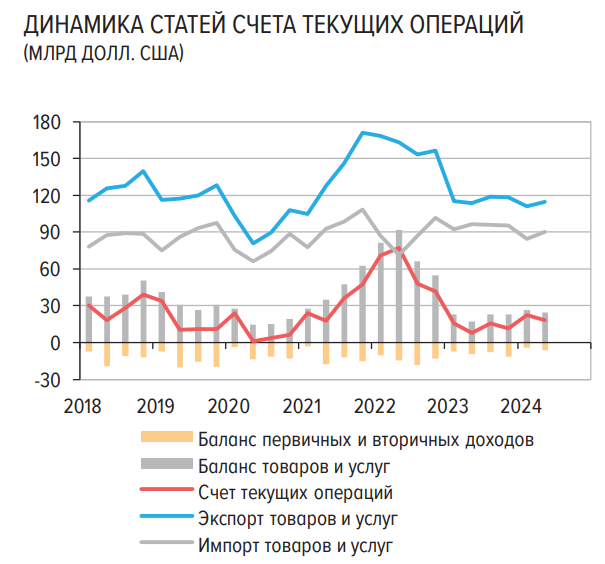

В январе — июне 2024 года профицит счета текущих операций увеличился до $40,6 млрд с $23,3 млрд за соответствующий период 2023 года. Как отмечает ЦБ, это произошло за счет роста профицита торгового баланса и уменьшения дефицита баланса первичных и вторичных доходов.

Во втором квартале 2024 года профицит счета текущих операций сформировался на уровне $18 млрд. Он увеличился на 134% по сравнению с аналогичным периодом прошлого года ($7,7 млрд). Аналитики регулятора обращают внимание, что это произошло за счет сокращения импорта (-6% год к году) в условиях усложнения логистики. Свой вклад в увеличение профицита текущего счета внесло расширение экспорта (+1% год к году) в условиях роста цен на нефть.

2. Сырьевые цены

Основную поддержку рублю продолжают оказывать высокие нефтяные цены, считает главный аналитик Совкомбанка Михаил Васильев. «Мы ожидаем, что в августе котировки нефти Brent останутся в диапазоне $80–85 за баррель», — говорит он.

Аналитик «Финама» Александр Потавин обращает внимание на текущую просадку цен на нефть — на неделе 22-26 июля котировки Brent опустились до $81 за баррель, что стало минимумом с начала июня. Это может среднесрочно негативно повлиять на курс рубля, по его мнению.

Помимо этого, в последние недели Россия снижала экспорт своей нефти в рамках выполнения договоренностей ОПЕК+. «За неделю, завершившуюся 21 июля текущего года, объем экспортных поставок российской нефти по морю упал до 2,83 млн баррелей в сутки. Только за две последние недели падение экспорта составило около 12%. С временным лагом в 1,5–2 месяца это снижение объемов экспорта и цен на нефть отзовется падением экспортной выручки», — приводит цифры Потавин.

Не в нашу пользу играет и согласование ЕС новых мер против российского теневого флота, обращает внимание аналитик. «Этот план направлен на то, чтобы нарушить работу флота из примерно 600 судов, которые используются Москвой для транспортировки около 1,7 млн баррелей нефти в день. Если однажды начнутся два встречных процесса — восстановление импорта и падение нефтяных доходов, курс рубля может значительно просесть», — предупреждает Потавин.

3. Обязательная продажа валютной выручки экспортерами

Одним из факторов давления на рубль в сторону ослабления будет выступать смягчение требований об обязательной продаже валютной выручки экспортерами — порог снижен с 60% до 40%, говорит аналитик фондового рынка УК «Альфа-Капитал» Алина Попцова.

Потавин считает, что обязательство по продаже валюты российскими экспортерами уже дважды сокращалось за последний месяц из-за того, что сейчас правительство не заинтересовано в крепком курсе рубля. «Оптимальный курс доллара для бюджета до конца года — ₽90, а не ₽86, как сейчас. В свое время Силуанов обмолвился, что дешевый рубль — это неплохо, так как разница всего в один рубль дает бюджету ₽100 млрд дохода. То есть курс ₽86 за доллар создает дыру в российском бюджете в ₽0,4 трлн», — приводит гипотетические подсчеты аналитик.

Аналогичного мнения придерживается и Буйволов из БКС: «Курс рубля остается слишком крепким с точки зрения экспортных доходов и бюджета. Экономически более обоснованные уровни — ₽90–91 за доллар, ₽98–99 за евро и около ₽13 за юань». К этим уровням может стремиться курс к началу осени в случае активного восстановления импорта либо же за счет дальнейшего ослабления поддержки рубля с регуляторной стороны, говорит аналитик.

Указ президента № 771 об обязательной продаже валютной выручки на внутреннем рынке был подписан 11 октября 2023 года. В первоначальной версии он предусматривал, что компании обязаны возвращать в российский контур не менее 80% выручки в валюте в течение 60 дней с ее получения. Также в течение двух недель экспортеры должны продавать на внутреннем рынке не менее 90% валютной выручки, зачисленной на их счета в банках.

В течение 2024 года параметры указа несколько раз корректировались. В январе тем компаниям, которые получают более 50% экспортной выручки в рублях, разрешили не исполнять все требования указа. 20 июня крупнейшим российским экспортерам смягчили требование об обязательной продаже иностранной валюты, полученной по внешнеторговым контрактам, с 80% до 60%, а 13 июля этот порог был снижен с 60% до 40%. Мера будет действовать до 30 апреля 2025 года.

4. Ключевая ставка

Денежно-кредитная политика в августе останется жесткой, а значит, априори продолжит поддерживать нацвалюту, уверен Буйволов. «Рублевые сбережения сохранят высокую привлекательность, соответственно, спрос на инвалюту продолжит охлаждаться», — аргументирует аналитик.

Ужесточение денежно-кредитной политики Банка России и ожидания дополнительного повышения ставки на заседаниях в сентябре и октябре при сценарии «липкой» инфляции выступит фактором поддержки в пользу укрепления российской валюты, соглашается аналитик фондового рынка УК «Альфа-Капитал» Алина Попцова.

По ее мнению, за рубль будет играть и обратная ситуация, но со стороны зарубежных центральных банков, смягчающих ДКП. «Народный Банк Китая 22 июля уже сделал шаг в понижении ставки, что поспособствует ослаблению юаня в паре USD/CNY до ¥7,5. Также растут перспективы начала снижения ставки ФРС в сентябре, что станет сигналом для центробанков других стран к началу или продолжению аналогичной политики, в том числе для ЕЦБ в рассмотрении понижения ставки в сентябре», — говорит Попцова.

Васильев из Совкомбанка полагает, что вслед за повышением ключевой ставки на сопоставимую величину возрастут ставки по депозитам и по кредитам. «Это будет повышать привлекательность рублевых сбережений и дестимулировать потребление, в том числе спрос на импорт и, как следствие, спрос на валюту», — отмечает Васильев.

26 июля Банк России принял решение повысить ключевую ставку с 16% до 18%. Ставки по вкладам и накопительным счетам в банках доходят до 20%.

Средняя ставка по кредитам в топ-20 банков составляет 28,11% годовых, согласно индексу аналитического центра «Финуслуг» на 18 июля. Индекс снизился по сравнению с показателем на 11 июля на 0,56 п.п.

5. Операции Минфина и Центробанка на открытом рынке

Сокращение ежедневных продаж валюты Банком России во втором полугодии 2024 года примерно на 30% в сравнении с январем — июнем может стать одной из причин ослабления рубля, говорит Алина Попцова.

Михаил Васильев считает, что даже сокращенные продажи юаней из резервов в рамках бюджетных операций на ₽3 млрд в день по-прежнему поддерживают рубль.

Ежедневный объем продаж валюты со стороны Банка России в июле — декабре 2024 года составит эквивалент ₽8,4 млрд в день без учета корректировки этой суммы на объем ежемесячных нефтегазовых сверхдоходов, сообщил регулятор. В январе — июне объем таких операций составлял ₽11,8 млрд в день, то есть средний показатель сократится на 30%.

Минфин сообщил, что покупки валюты в рамках бюджетного правила в июле составят ₽124 млрд, то есть ₽5,4 млрд в день. Таким образом, в июле нетто продажи юаней со стороны денежных властей составит ₽3 млрд в день. Для сравнения, в июне этот показатель был равен ₽8,1 млрд в день.

Что будет с курсом доллара, евро и юаня в августе 2024 года: прогнозы экспертов

- Главный аналитик Совкомбанка Михаил Васильев: «Полагаем, что в августе рубль останется стабильным и будет торговаться недалеко от текущих значений. Ожидаемые торговые диапазоны на август составляют ₽84–89 за доллар, ₽92–97 за евро, ₽11,5–12,2 за юань».

- Александр Потавин, «Финам»: «Вероятный диапазон по курсу доллара на август — ₽85–90, по евро мы ждем торговлю в диапазоне ₽92–96, а по китайскому юаню — ₽11,5–12,0. Однако с сентября позиции рубля могут начать ослабевать. Ближе к концу года курс доллара может подняться в район ₽92–95».

- Наталия Пырьева, «Цифра брокер»: «Мы полагаем, что в перспективе августа для рубля нет существенных рисков роста волатильности, поэтому ожидаем, что национальная валюта продолжит торговаться в диапазонах ₽85–90 за доллар США, ₽92–96,3 за евро, ₽11,6–12,1 за юань».

- Юрий Кравченко, «ВЕЛЕС Капитал»: «Доллар — ₽87–89. Евро — ₽95–97. Юань — ₽11,5–12,5».

- Алина Попцова, УК «Альфа-Капитал»: «В паре USD/RUB — ₽86–89, EUR/RUB — ₽94–97, CNY/RUB — ₽11,6–11,9».

- Денис Буйволов, «БКС Мир инвестиций»: «Мы ожидаем перехода к ослаблению рубля с первых чисел августа на фоне завершения налогового периода, биржевой юань может вернуться к ₽12, а официальные доллар и евро — к ₽88 и ₽96 соответственно».