Буря или штиль: эксперты оценили ситуацию на рынке корпоративных бондов

Продолжительное сохранение высокой ключевой ставки и жестких денежно-кредитных условий истощает запас прочности предприятий по показателю процентной нагрузки, считают в рейтинговом агентстве «Эксперт РА». По данным его исследования, наиболее высокие ставки на рынке долга в 2025 году будут вынуждены предлагать компании целлюлозно-бумажной и деревообрабатывающей отрасли, оптовой торговли, агропромышленного комплекса и сельского хозяйства. Такой вывод аналитики сделали, исходя из того, что у этих компаний в 2025 году наступит срок оферт и погашений по действующим облигационным займам, которые предстоит замещать по более высоким ставкам.

На форуме «Будущее облигационного рынка», организованном рейтинговым агентством «Эксперт РА», участников дискуссии попросили оценить текущий уровень давления высокой ключевой ставки на рынок корпоративных облигаций по шкале от 1 до 5, где 1 — это буря, а 5 — ясная погода.

Руководитель корпоративно-инвестиционного бизнеса инвестиционного банка «Синара» Алексей Куприянов оценил ситуацию на 2 балла: «Это точно двойка, это разгром, это практически капитуляция». Представитель «Синары» добавил, что рынок «идет по приборам» в тумане и многие уже стучат по прибору, чтобы понять, работает ли он. Эксперт отметил, что ситуация будет улучшаться по мере снижения ключевой ставки: «Будет снижаться ставка, куда она денется, деревья не растут до небес, но многих мы потеряем на этом пути».

Начальник управления инвестиционно-банковской деятельности «ВТБ Капитал Трейдинг» Мария Хабарова согласна с Куприяновым и поставила оценку 2 балла. По ее словам, капитуляции пока еще нет, но ситуация «не очень симпатичная». Она отмечает, что повышение ставки Банком России для сбивания инфляции не работает. Однако в то же время для банков растет ставка и расширяются спреды на долговом рынке.

«Мы сейчас зашли в репрайсинг на нашем фондовом рынке, очень серьезный репрайсинг, по нашим ощущениям. Посмотрим, что будет, пока еще у нас ни одного размещения после повышения ключевой ставки не было», — отмечает эксперт.

Согласно исследованию «Запас прочности истощается: обзор долгового рынка 2024–2025», проведенному «Эксперт РА» (есть у «РБК Инвестиций»), cпреды к ОФЗ по сегменте ВДО выросли с 202 б.п. в сентябре 2023-го до 853 б.п. в сентябре 2024 года.

Хабарова ожидает, что последующие корпоративные выпуски будут давать большую премию к ключевой ставке, нежели прошедшие выпуски со спредом 120–130 б.п. к ключевой ставке, отмечает эксперт.

В то же время представитель ВТБ видит перспективы долгового рынка в дальнейшем: «Да, вызовы есть, да, ситуация сложная, да, действительно, близко к высочайшей степени турбулентности, может быть, мы «уйдем под воду», не знаю. Тем не менее перспективы ошеломительные, судя по цифрам, и лучшее, конечно, впереди», — отметила Хабарова.

Хабарова обратила внимание на то, что и в 2024 году объемы размещений корпоративных заемщиков, несмотря на жесткие денежно-кредитные условия, выросли. За первые 10 месяцев этого года показатель вырос на 15% год к году, с ₽3,3 трлн до ₽3,8 трлн. Она также добавляет, что в следующем году объемы погашений и оферт составит ₽5,8 трлн, а если учитывать еще call-опционы по некоторым выпускам, то ₽6,4 трлн. «Работы реально непочатый край», — оценила Хабарова.

Директор департамента по работе на рынках капитала Россельхозбанка Денис Тулинов оценил ситуацию в 1,5 балла из 5. По его словам, состояние на рынке еще нельзя назвать ураганом, однако предпосылки к его возникновению есть. Среди главных негативных факторов Тулинов обозначил жесткую риторику ЦБ, непродление послаблений для крупнейших банков в части нормативов ликвидности , репрайсинг флоатеров, планы Минфина по размещению. «Все это приближает нас к ситуации бури», — отметил он.

Тулинов также отметил фактор риска в виде большого объема погашений и рефинансирования в следующем году. Еще одним негативом эксперт назвал парадокс на рынке, когда высококачественные облигации фактически стали высокодоходными. «У нас есть «новый рынок ВДО» — это все крупнейшие эмитенты России, соответственно, классические облигации третьего эшелона ВДО, скорее всего, потеряют своего инвестора. Зачем кому-то инвестировать в 25%-ную ставку, когда можно за 23 (с доходностью 23% годовых. — «РБК Инвестиции») купить уважаемого прекрасного эмитента, у которого низкая долговая нагрузка и прекрасные показатели бизнеса», — отметил Тулин.

В период с января по сентябрь 2024 года «Минфин» размеcтил облигации на сумму ₽2 трлн против ₽2,3 трлн годом ранее, что демонстрирует снижение на 12%. За девять месяцев 2024 года план по размещениям гособлигаций был выполнен лишь на 60%, отмечают в своем аналитическом материале аналитики «Эксперт РА».

Директор рынка облигаций Московской биржи Глеб Шевеленков более позитивно смотрит на общую ситуацию на рынке корпоративного долга. «С нашего вертолета видно все то же самое, оценка, наверное, все-таки 3, потому что психологически двойка — это уже совсем обреченность какая-то, давайте себе оставим позитива», — сказал он.

Среди негативных факторов на рынке Шевеленков называет то, что рынок пересмотрел ожидания по сроку начала смягчения монетарной политики, а также смирился с высокой ставкой: «Мы привыкли, что красные линии можно преодолевать, уже выработался определенный иммунитет к тому, что не надо сильно удивляться, когда мы в очередной раз вошли в зону, которую раньше вообразить было невозможно».

По его словам, долговой рынок сейчас поделился на две категории: «тех кого спасут при любом исходе, в любых макроэкономических условиях», и «тех, которые будут выплывать сами, если получится». «Так сложилось, что на публичном рынке в основном представлены заемщики из второй категории», — отметил Шевеленков. Общую ситуацию представитель Мосбиржи охарактеризовал как «мы находимся в плохом состоянии, но кто сказал, что это предел».

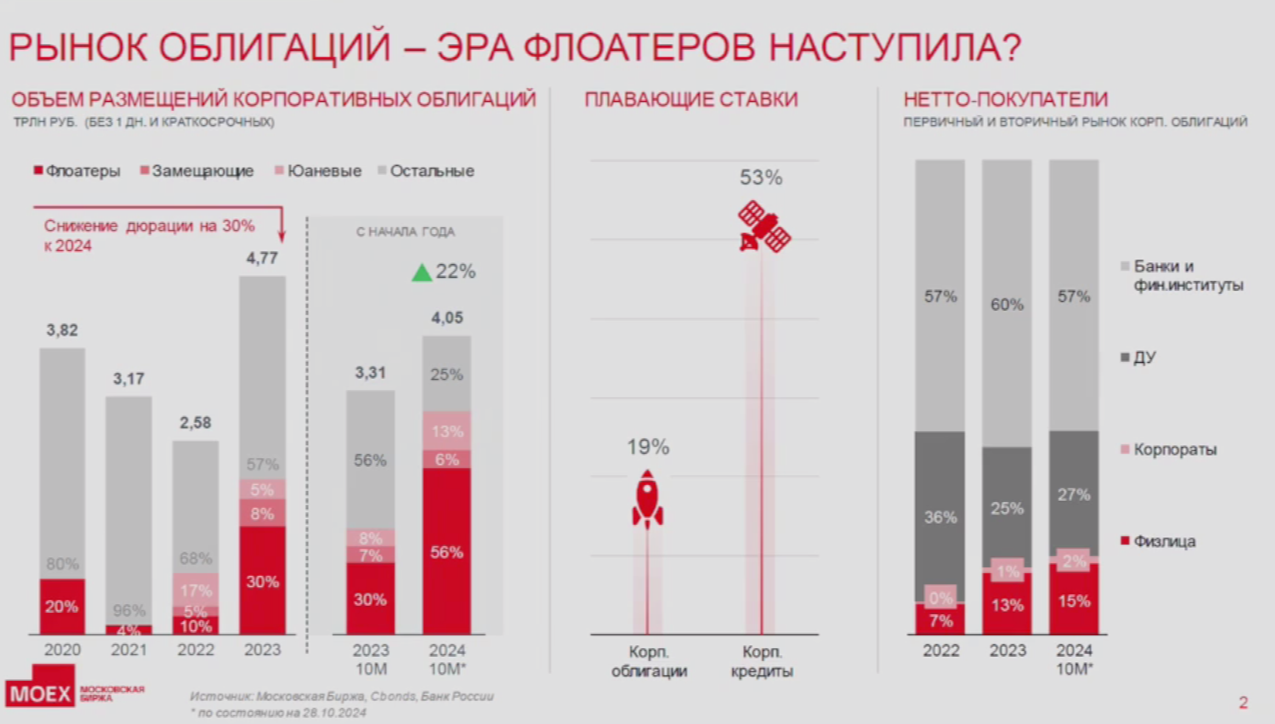

Объем размещений на рынке корпоративных облигаций за период с января по октябрь 2024 года вырос на 22% год к году, превысив ₽4 трлн, согласно представленным данным Мосбиржи. Из них 56% приходится на флоатеры. Основные покупатели — банки. Хотя доля сделок частных инвесторов с корпоративными облигациями растет (как на первичных размещениях, так и на вторичном рынке). Сейчас их нетто-покупки составляют 15% (в 2022 году — 7%, в 2023-м — 13%).

Вице-президент — заместитель начальника департамента инструментов долгового рынка Газпромбанка Алексей Офёркин выбрал диапазон от 2 до 2,5 балла. «Бури пока нет, это очевидно», — отметил он. По мнению Офёркина, рынок сейчас живет в новых реалиях, когда весь год ключевая ставка находится на высоком уровне. «То есть все те повышения ключевой ставки или ставки рефинансирования, которые были ранее, — это был подъем и через какое-то время, очень близкое, было снижение. А сейчас мы живем уже долгое время и нам регулятор подсказывает, что еще надо бы пожить, а может быть, даже еще при чуть более высоких ставках», — отметил эксперт Газпромбанка.

По его словам, текущий год показал, что российская экономика начала адаптироваться к новым условиям, однако, по его словам, главное не перегнуть палку в ужесточении.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.