Почему инвесторы стали чаще выбирать альтернативные инвестиции

В 2024 году ведущие инвестиционные компании зафиксировали растущий интерес состоятельных инвесторов к альтернативным активам, которые не торгуются на публичном рынке. В портфелях подавляющего большинства розничных инвесторов доля так называемых альтернативных активов составляет незначительную часть, около 5% их общего капитала, как показал опрос Chartered Alternative Investment Analyst Association. Но если выделить именно состоятельных инвесторов, картина выглядит иначе.

Согласно исследованию, проведенному инвестиционной компанией KKR, у инвесторов с высоким уровнем благосостояния (от $1 млн) в ликвидных активах на «альтернативу» в 2022 году приходилось 28% портфеля, что на 2 п.п. выше, чем в 2020-м. В 2024 году эта доля может достигнуть 33%. Очевидно, что тренд долгосрочный и устойчивый. Но что такое «альтернатива» и чем она привлекательна?

Ликвидность — третье измерение

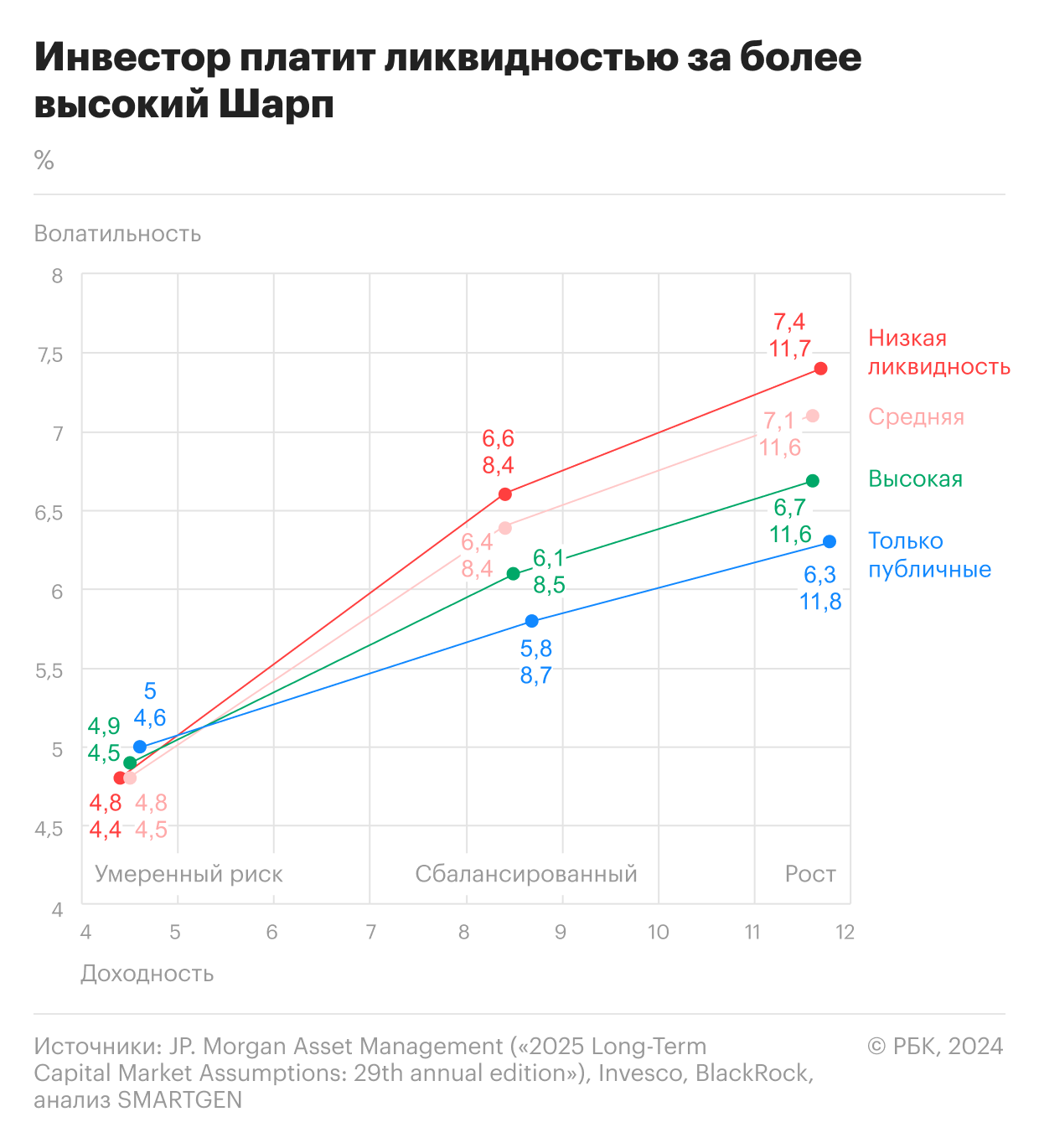

Многие участники рынка при инвестировании фокусируются на единственном показателе — доходности, оставаясь, по сути, в одном измерении. Более опытные инвесторы смотрят шире и учитывают еще и волатильность. Графики и диаграммы в профессиональных источниках обычно двумерные — доходность зависит от риска, а риск измеряется исключительно волатильностью .

Ликвидность — это третье измерение в мире инвестиций. Объемная картина всегда сложнее, но ее понимание необходимо для эффективных вложений. Что же в практическом смысле означает это дополнительное измерение?

Ликвидность — это способность актива быстро и с минимальными потерями в стоимости быть конвертированным в наличные деньги. Высоколиквидные активы легко продать по рыночной цене, тогда как продажа низколиквидных требует больше времени, а иногда возможна только с дисконтом к рынку.

При заданном уровне волатильности инвестиционного портфеля мы можем добиваться роста его доходности, снижая ликвидность активов. Можно сказать, что инвестор платит ликвидностью за более высокую величину доходности на единицу волатильности. В инвестиционном анализе это отношение называется коэффициентом Шарпа .

Таким образом, трехмерное мышление дает инвестору возможность соотносить потенциал доходности актива как с риском волатильности, так и с риском ликвидности.

В конечном счете инвестиционное решение определяется тем, что для инвестора важнее: доходность, устойчивость к колебаниям рынка или легкий доступ к деньгам.

Кто готов пожертвовать ликвидностью

Состоятельные инвесторы, как правило, мыслят большими временными интервалами. Их цель — приумножить семейное богатство и передать его следующему поколению. Если у вас есть большой капитал, ваши инвестиционные возможности выходят далеко за пределы массового рынка.

Владельцы такого капитала могут собрать диверсифицированный портфель, включающий активы с меньшей ликвидностью, но с более высокой долгосрочной доходностью и менее уязвимые в периоды волатильности публичных рынков. Такими активами, как правило, и являются «альтернативы».

Грамотное включение разных классов альтернативных активов в портфель не только повышает потенциал доходности в долгосрочной перспективе, но и снижает риск волатильности. Также можно подстраховаться на случай инфляции и экономических кризисов. При этом инвесторы со значительным капиталом могут позволить себе диверсифицированный набор «альтернатив». Неудивительно, что в последние годы на фоне пандемического кризиса и резкого усиления геополитической напряженности интерес к «альтернативам» растет. Управляющие портфелями стремятся снизить корреляцию доходов с общими макроэкономическими тенденциями.

Что такое альтернативные инвестиции

Альтернативные инвестиции — активы, не относящиеся к традиционным. Все, что не акции, не облигации и не фиатные деньги, является альтернативными активами.

Основные классы «альтернатив» такие:

- прямые инвестиции — покупка долей в компаниях, не торгующихся на биржах;

- венчурный капитал — инвестиции в стартапы;

- частное кредитование — займы компаниям;

- хедж-фонды — вид инвестфондов, которые активно управляют капиталом с целью максимизации доходности при заданном уровне риска;

- недвижимость — один из самых доступных альтернативных классов;

- инфраструктура — инвестиции в физические активы и услуги, необходимые для функционирования общества;

- сырьевые товары — энергоносители, цветные и драгоценные металлы, сельхозпродукция;

- криптовалюты — цифровые активы, с помощью которых осуществляют децентрализованные транзакции без участия традиционных финансовых институтов;

- искусство и предметы коллекционирования — объекты, обладающие художественной или культурной ценностью.

Преимущества и ограничения

Альтернативный — не значит, что актив обязательно необычен или отличается особой новизной. Так, если хедж-фонды действительно могут использовать сложные и непривычные схемы, то покупка недвижимости понятна каждому, а золото — актив с многовековой историей — само воплощение традиционности.

Общее свойство всех альтернативных инвестиций — недоступность или ограниченная доступность через рынок ценных бумаг .

Для инвесторов есть некоторые ограничения:

- альтернативные активы в среднем менее ликвидны, чем акции и облигации. Наблюдается закономерность: чем уникальнее продукт, тем меньше его потенциальная аудитория. Уникальность может приводить к высокой цене, что еще больше сужает круг покупателей. Низкая ликвидность «альтернатив» затрудняет их продажу по справедливой стоимости и замедляет выход из актива. Например, срок инвестирования в фонды прямых инвестиций обычно составляет восемь — десять лет. Досрочный выход может быть предусмотрен, но при особых условиях и зачастую с финансовыми потерями;

- низкая прозрачность. Участники фондового рынка обязаны публиковать отчетность, раскрывать состав руководства, сообщать о значимых событиях и соблюдать целый ряд других требований. А альтернативные активы меньше регулируются. Инвестору зачастую не хватает данных об объекте вложения. Проверка предоставляемых сведений ложится на плечи самого инвестора;

- субъективность оценки. Дефицит информации и малое количество сделок по аналогичным активам затрудняют справедливую оценку альтернативной инвестиции. Как смоделировать финансовые потоки стартапа, который только тестирует продукт? Как оценить уникальное жилье премиум-класса? В таких случаях оценка неизбежно будет включать субъективную составляющую.

Теперь преимущества. Соглашаясь на пониженную ликвидность и принимая дополнительные ограничения, связанные с «альтернативами», вот что получает инвестор.

Потенциал высокой доходности

Прямые и венчурные инвестиции могут приносить значительную доходность в долгосрочной перспективе. Это отвечает интересам состоятельных инвесторов, которым не нужна мгновенная ликвидность и которые ориентированы на передачу семейного богатства следующим поколениям.

Снижение волатильности

Альтернативные инвестиции, как правило, менее подвержены краткосрочным рыночным колебаниям, что помогает сохранить капитал в периоды высокой волатильности традиционных рынков. Кроме того, многие альтернативные активы показывают низкую корреляцию с традиционными активами, что помогает снизить общую волатильность портфеля.

Защита от инфляции

Например, золото, недвижимость и сырье традиционно служат защитой от инфляции, так как их стоимость или денежные потоки растут в условиях повышения цен на товары и услуги. В периоды высокой инфляции такие активы обеспечивают сохранение покупательной способности капитала.

Защита в условиях неопределенности

Инфраструктурные активы имеют низкую корреляцию с публичными рынками и могут приносить доходность даже в условиях неопределенности и кризисов. Эти активы часто связаны долгосрочными контрактами с государствами или крупными корпорациями, что снижает риск изменения их стоимости в краткосрочной перспективе.

Интерес к «альтернативам» со стороны инвесторов, имеющих возможность включать в портфель низколиквидные инструменты, объясним. Другой вопрос — как находить наиболее качественные инвестиционные предложения в сфере «альтернатив». Иначе говоря, какова дорожная карта доступа к лучшим инвестиционным возможностям? Чтобы ответить на этот вопрос, нужно понимать, как устроена вселенная альтернативных инвестиций.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Показатель эффективности актива или инвестиционного портфеля: показывает какую прибыль получает трейдер на единицу риска. При сравнительно одинаковом уровне дохода у двух разных активов более высокий коэффициент Шарпа будет у менее рискованного вложения. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее