В какой банк положить деньги в марте: топ-10 вкладов

В этом тексте:

Центробанк 21 марта в третий раз подряд оставил ключевую ставку на уровне 21% годовых. Такого решения ожидали большинство (19 из 21 экспертов) участников опроса «РБК Инвестиций» — аналитики крупных российских банков и инвестиционных компаний.

Регулятор сообщил, что продолжит анализировать скорость и устойчивость снижения инфляции и инфляционных ожиданий. «Если динамика дезинфляции не будет обеспечивать достижение цели, Банк России рассмотрит вопрос о повышении ключевой ставки», — сказано в пресс-релизе.

Также в ЦБ отметили, что, несмотря на некоторое уменьшение депозитных ставок, сохраняется высокий приток средств граждан на текущие счета и срочные депозиты.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 7,0–8,0% в 2025 году, вернется к 4,0% в 2026 году и будет находиться на цели в дальнейшем.

По данным Минэкономразвития, на неделе с 11 по 17 марта 2025 года инфляция замедлилась до 0,06%, в годовом выражении составила 10,08% против 10,11% неделей ранее.

Как ключевая ставка влияет на вклады

В условиях высокой ключевой ставки обычно повышается доходность сберегательных продуктов и растут ставки по кредитам — значит, в такой ситуации выгодно накапливать, а не тратить свои и тем более заемные средства.

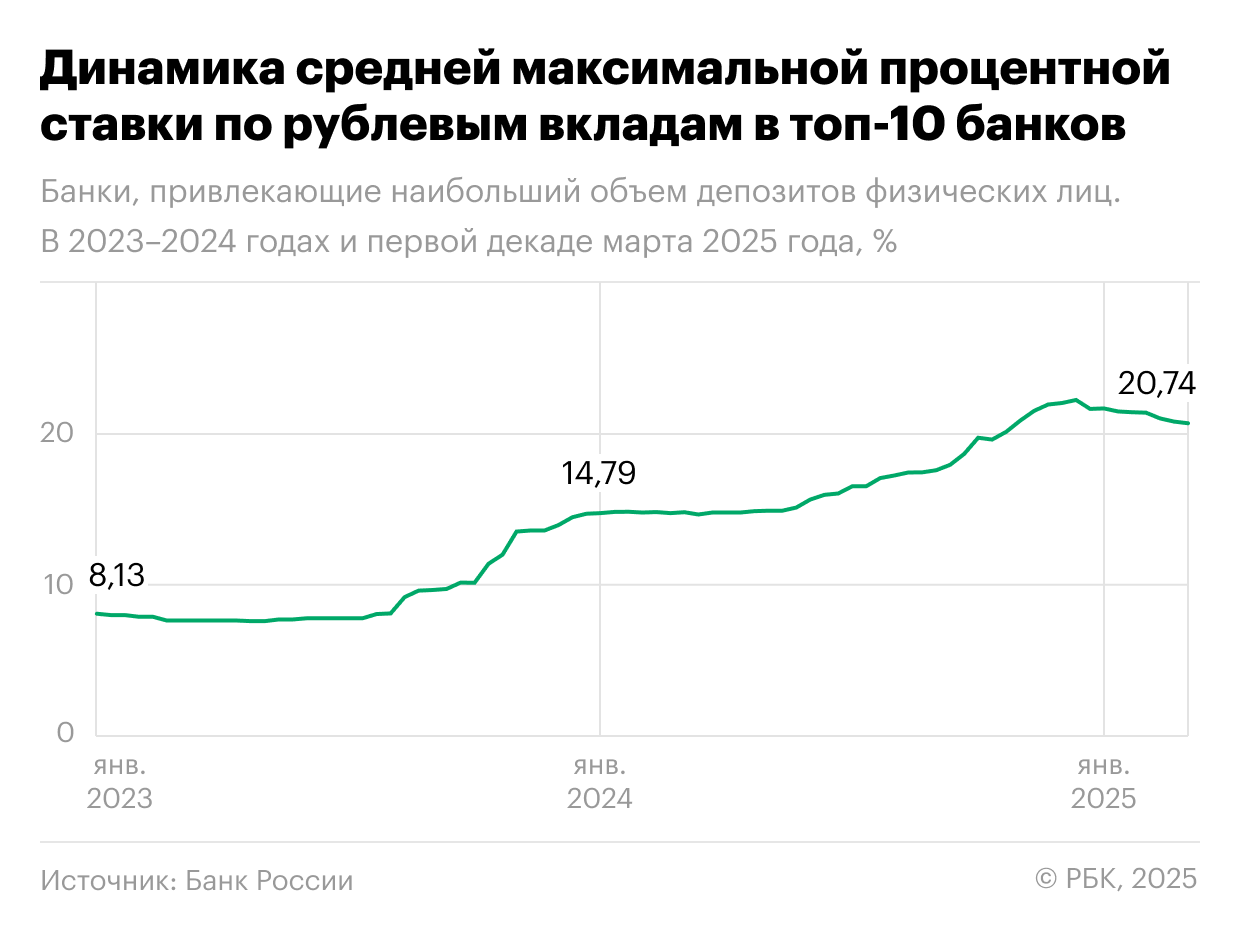

Ужесточение денежно-кредитной политики ЦБ началось с июля 2023 года. За прошедшее с тех пор время ключевая ставка выросла с 7,5% до 21% годовых. Следующее заседание совета директоров Банка России по ключевой ставке намечено на 25 апреля 2025 года.

Доверие россиян к банковским вкладам достигло годового максимума: 53% считают, что свободные деньги лучше положить на вклад (+7 п.п. к февралю 2024 года). При этом сторонников альтернативной точки зрения («сбережения из банков лучше забрать») вдвое меньше (25%), следует из опроса ВЦИОМ.

Еще два года назад консенсуса на этот счет в российском обществе не наблюдалось, а в феврале 2021 и 2022 годах вовсе доминировало мнение, что свободные деньги из банков лучше забрать (43–48%), подчеркивают авторы исследования.

Индекс доверия банковским вкладам в феврале 2025 года составил, по данным ВЦИОМ, 61 пункт из 90 возможных, что на 20 пунктов превышает показатель за аналогичный период 2022 года.

Индекс доверия банковским вкладам показывает, насколько благоприятным считают россияне нынешнее время для совершения вкладов. Измеряется в пунктах и может колебаться в пределах от 10 до 90. Чем выше значение индекса, тем более благоприятным россияне считают текущий момент для совершения вклада в банк.

По данным Банка России, в январе 2025 года средства населения в банках сократились на ₽0,5 трлн (минус 0,8%). При этом в ЦБ отметили, что отток в январе, как правило, значительно больше (2,3–2,7% в 2021–2023 годах). Вероятно, в этот раз он меньше обычного из-за сохранения выгодных ставок по вкладам, предположил регулятор. Общий объем средств россиян в банках на 1 февраля составляет ₽56,9 трлн.

Банк России ожидает, что приток средств физических лиц во вклады стабилизируется после рекордного прироста в 2024 году. Об этом говорится в ежеквартальном обзоре «Банковский сектор». Аналитики ЦБ понизили прогноз по приросту средств физлиц на 2 п.п., до уровня 7–12%.

Средние ставки по вкладам в банках

По данным мониторинга Банка России, средняя максимальная ставка в топ-10 банков в первой декаде марта снизилась к третьей декаде февраля на 0,11 п.п. и составила 20,74% годовых.

На 21 марта, по данным ежедневного индекса FRG100, в 85 крупнейших банках средняя ставка по вкладам на сумму от ₽100 тыс. составляет в зависимости от срока:

- на один месяц — 15,06% (-0,56 п.п. за месяц);

- на три месяца — 17,62% (-0,39 п.п.);

- на шесть месяцев — 17,90% (-0,43 п.п);

- на один год — 16,72% (-0,39 п.п.);

- на три года — 12,36% (-0,45 п.п.).

По данным на 21 марта, согласно индексу доходности вкладов платформы «Финуслуги», в топ-20 банков по размеру депозитного портфеля по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- на три месяца — 20,31% (-0,8 п.п. к 14 февраля);

- на шесть месяцев — 20,21% (-1,21 п.п.);

- на год — 19,20% (-1,47 п.п.).

После того как Банк России принял решение сделать паузу в ужесточении монетарной политики, банки начали постепенно снижать ставки по своим сберегательным продуктам. На это указал старший управляющий директор Московской биржи по розничному бизнесу, развитию электронных платформ и проекту «Финуслуги» Игорь Алутин.

«Так, после очередного сохранения ставки на уровне 21% в феврале индекс вкладов «Финуслуг» в топ-20 банках на три месяца снизился на 0,8 п.п., на шесть месяцев — на 1,21 п.п., на один год — на 1,47 п.п. Сильнее всего скорректировались вклады на год, а средняя доходность вкладов на полгода стала ниже, чем по вкладам на три месяца», — отметил он.

По данным «Финуслуг», максимальные ставки в топ-20 банков также продолжили снижаться — с 23–23,1% годовых в феврале до 22,25–22,6% в марте, но все еще остаются значительно выше ключевой ставки — на 1,25–1,6 п.п.

На какие сроки чаще всего открывают вклады

Представители крупных банков и финансовых маркетплейсов рассказали «РБК Инвестициям», что наиболее популярны сейчас депозиты на срок до одного года. Несмотря на снижение ставок, россияне не стремятся фиксировать текущую доходность на долгий срок.

- Заместитель президента — председателя правления Почта Банка Алексей Охорзин: «Клиенты банка продолжают размещать средства в сберегательных продуктах. Приток средств остается на высоком уровне. Самый популярный срок размещения — шесть месяцев, также пользуются спросом сберегательные продукты на девять и три месяца».

- Директор розничных продуктов банка «Дом.РФ» Дарья Морозова: «С середины февраля наиболее популярные сроки оформления депозитов в банке — три и шесть месяцев».

- Пресс-служба ВТБ: «Сейчас рынок ориентирован на вклады до года, ключевыми сроками привлечения остаются три и шесть месяцев. До конца первого полугодия 2025 года мы не ожидаем значительного изменения ситуации».

- Старший управляющий директор Московской биржи по розничному бизнесу, развитию электронных платформ и проекту «Финуслуги» Игорь Алутин: «Популярность вкладов в зависимости от срока с момента февральского заседания ЦБ по ключевой ставке существенно не изменилась. По данным маркетплейса, относительно значимая динамика наблюдается лишь в сегменте вкладов, открываемых на срок от одного года — с 6,2%, открытых в феврале, до 10,2% по данным за первую половину марта. При этом доля вкладов, открываемых на год, по предварительным данным за март, — 6,6%. Рост популярности более длинных вкладов (от 12 месяцев до 37 месяцев включительно) произошел за счет того, что клиенты боятся снижения ставок и фиксируют доходность на долгий период. В то же время, по предварительным данным за март, трехмесячные и полугодовые вклады по-прежнему пользуются высоким спросом (доля от числа новых вкладов составляет 39,4% и 30,7% соответственно)».

- Руководитель продукта «Вклады» в финансовом маркетплейсе «Сравни» Илья Васильков: «По нашим данным, сейчас рынок ориентирован на краткосрочные депозитные продукты до года. По состоянию на начало года доля вкладов сроком на три и шесть месяцев составляет 35% и 25% соответственно».

- Директор департамента коммуникационной политики финансового маркетплейса «Выберу.ру» Анна Романенко: «Сейчас наибольший доход предлагается вкладчикам, выбравшим депозиты на три месяца и на полгода. На депозиты до полугода пришлось 45% всех заявок на оформление вклада, а на депозиты до трех месяцев — 38% заявок. Банкиры предполагают, что в течение года ключевая ставка может пойти вниз и выплачивать повышенные проценты по ранее оформленным долгосрочным продуктам станет невыгодно».

- Главный аналитик финансового маркетплейса «Банки.ру» Богдан Зварич: «В данный момент вкладчики продолжают фокусироваться на вкладах срочностью три и шесть месяцев. Однако сохранение регулятором ставки на последних заседаниях на уровне 21%, которое привело к коррекции ставок по вкладам, вызвало небольшой рост спроса на долгосрочные вклады. Согласно статистике использования фильтров поиска вкладов через сервис «Банки.ру», в феврале доля спроса, приходящаяся на вклады срочностью свыше года, составила 11%, поднявшись на 2 п.п. относительно декабря, что стало максимальным значением с мая прошлого года. При этом произошло снижение спроса на вклады срочностью месяц, доля которых в феврале составила 13%, опустившись на 4 п.п. относительно конца прошлого года».

Наметился ли тренд на «бегство вкладчиков»

«РБК Инвестиции » спросили у экспертов, наблюдается ли ослабление интереса граждан к вкладам в условиях снижения доходности по сберегательным продуктам.

В банке «Дом.РФ» сообщили, что наблюдают усиление конкуренции за сбережения граждан со стороны других финансовых инструментов, включая облигации федерального займа (ОФЗ), индивидуальные инвестиционные счета (ИИС). «При этом интерес к вкладам в перспективе будет сохраняться стабильным, здесь есть свои преимущества — продукт не подвержен колебаниям, как, например, ценные бумаги , а наличие госгарантий делает риски минимальными», — уверена Дарья Морозова.

Во втором полугодии доходность по депозитам может снизиться в соответствии с ключевой ставкой, которая, по нашим прогнозам, может уменьшиться до 18–19%, предполагает Васильков. «В таком случае клиенты могут начать переводить свои средства на вклады с более длительным сроком или использовать другие доступные инструменты накоплений с более высокой доходностью», — добавил он.

Главный аналитик Совкомбанка Анна Землянова считает, что сейчас ставки по депозитам находятся вблизи своих максимальных уровней, поэтому интерес вкладчиков сохраняется, но с тенденцией перетока средств с коротких депозитов на длинные на фоне ожидания смягчения денежно-кредитной политики ЦБ.

В ВТБ ответили, что, несмотря на локальную корректировку ставок на рынке, время вкладчика продолжается. «Мы прогнозируем, что рынок рублевых сбережений продолжит рост на протяжении всего года. Даже в случае перехода ЦБ к смягчению денежно-кредитной политики уровень ставок будет оставаться высоким и вкладчики продолжат делать накопления», — добавили в пресс-службе кредитной организации.

В «Банки.ру» не ожидают существенного снижения интереса к вкладам со стороны населения, пока ставки по вкладам остаются на высоком уровне. «Это простой, понятный, низкорисковый и в то же время благодаря текущим ставкам высокодоходный инструмент. Это делает его одним из самых привлекательных инструментов сбережения денежных средств в текущих условиях», — пояснил Зварич.

Пока ставки по вкладам находятся на весьма привлекательном уровне (выше 20% годовых), вкладчикам целесообразно зафиксировать высокую доходность на срок от года, добавил управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. «На наш взгляд, снижение интереса населения к сбережениям, а также снижение прироста вкладов в банках будет заметно при снижении ставок до 10–12%, то есть не ранее 2026–2027 года», — резюмировал он.

Мы не наблюдаем снижения интереса к вкладам несмотря на то, что на рынке началось снижение ставок, говорят в «Финуслугах». «Вклады остаются востребованными и прибыльными для клиентов, показывая доходность выше инфляции. Кроме того, большинство вкладчиков не используют другие инструменты и привыкли к классическим сбережениям в виде банковских депозитов», — добавил Игорь Алутин.

Однако, по мнению Анны Романенко, тренд на «бегство вкладчиков» действительно есть. «За январь этого года объем онлайн-заявок на оформление депозитов упал на 18% относительно декабря, а в феврале опустился еще на 7% относительно января. Февральские показатели стали самыми низкими с мая 2023 года», — пояснила она. Ключевая ставка перестала расти, и банки восприняли это как сигнал к тому, что впереди стагнация или даже снижение. В итоге игроки начали заранее снижать ставки по депозитам, отметила она. «Для сравнения: в декабре 2024 года максимальные ставки составляли 24%, тогда как в январе они упали до 23,5%, а сейчас дошли до 22%. Средние ставки при этом сейчас составляют 20–20,5%», — добавила эксперт финансового маркетплейса «Выберу.ру».

Примерно три четверти крупных российских банков (76,8%) не ожидают оттока средств вкладчиков в случае резкого снижения ставки ЦБ — вероятность такого развития событий они считают низкой или очень низкой, показало совместное исследование рейтингового агентства НКР и группы компаний «Б1».

Еще 20,7% опрошенных банков оценивают вероятность ухода вкладчиков как умеренную, высокой ее считают 3,4% респондентов, вариант ответа «очень высокая» не выбрал никто.

«Это объясняется тем, что российские вкладчики традиционно консервативны и выбирают инструменты с наименьшим (в их понимании) риском. Чаще всего они используют для этих целей банковские депозиты. Ситуация в банковском секторе достаточно стабильна, и даже в случае существенного снижения ставок быстрый отток маловероятен», — отмечают авторы исследования.

Топ-10 выгодных вкладов без дополнительных условий в марте 2025 года

«РБК Инвестиции» изучили предложения банков по вкладам и отобрали десять самых выгодных из них. Из рейтинга были исключены депозиты, предусматривающие оформление дополнительных услуг или продуктов для получения максимального процента. Все ставки указаны в эффективном размере (для вкладов с капитализацией дана максимальная доходность при выполнении этого условия), без возможности снятия и пополнения счета.

Указанные в обзоре условия по депозитам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

1. Промсвязьбанк

- Ставка: 30%.

- Сумма: ₽50 тыс.

- Срок: 91, 181 или 367 дней.

Вклад доступен для клиентов, у которых нет действующих или закрытых в последние 180 дней до открытия вклада «Народный вклад» вкладов и накопительных счетов в ПСБ. В мобильном и интернет-банке вклад для новых клиентов станет доступным в течение семи рабочих дней со дня выполнения условий вклада.

2. Московский кредитный банк

- Ставка: 24%.

- Сумма: от ₽10 тыс. до ₽2 млн.

- Срок: три месяца.

Продукт доступен для клиентов, впервые открывающих вклад на «Финуслугах».

3. Авто Финанс Банк

- Ставка: 23%.

- Сумма: от ₽100 тыс. до ₽50 млн.

- Срок: 700 дней (это примерно 23 месяца или почти 2 года).

Продукт доступен для клиентов, открывающих вклад на «Финуслугах».

4. Экспобанк

- Ставка: 22,4%.

- Сумма: от ₽30 тыс. до ₽100 млн.

- Срок: девять месяцев.

Минимальная сумма вклада — ₽30 тыс. при открытии в интернет-банке, ₽100 тыс. — в офисах банка.

5. Фора-Банк

- Ставка: 22,05%.

- Сумма: от ₽3 млн.

- Срок: полгода.

6. Абсолют Банк

- Ставка: 22%.

- Сумма: от ₽10 тыс.

- Срок: полгода.

7. Первоуральскбанк

Ставка: 21,5%.

Сумма: от ₽100 тыс. до ₽50 млн.

Срок: один год.

Продукт доступен для клиентов, открывающих вклад на «Финуслугах».

8. Банк «Дом.РФ»

- Ставка: 21,5%.

- Сумма: от ₽1,5 млн до ₽15 млн.

- Срок: 31 день.

Продукт доступен для клиентов, открывающих вклад на «Финуслугах».

9. Реалист Банк

- Ставка: 21,3%.

- Сумма: от ₽10 тыс. до ₽5 млн.

- Срок: полгода.

Предложение доступно для новых клиентов и тех, кто не имел накопительных счетов или вкладов в банке в течение 91 календарного дня.

10. Альфа-Банк

- Ставка: 21,2%.

- Сумма: от ₽50 тыс.

- Срок: четыре месяца.

Вклад доступен для новых денег — средств, которые не были размещены на вкладах и накопительных счетах в рублях в Альфа-Банке последние 90 дней, включая день открытия «Альфа-Вклад Новые деньги». На сумму новых денег применяется надбавка с момента открытия вклада и до окончания его срока.

Что будет со ставками по вкладам в 2025 году

Тренд на снижение доходности по вкладам будет усиливаться, уверена большая часть представителей этого рынка, согласно опросу «РБК Инвестиций».

- Заместитель президента-председателя правления ВТБ Георгий Горшков: «После решения ЦБ ставки по вкладам физлиц на рынке могут продолжить движение вниз. Пока пиковые значения держатся на уровне ключевой ставки, и у вкладчиков остается возможность выгодно разместить свои средства. В дальнейшем доходность по вкладам может прийти к более привычному значению ниже уровня ключевой ставки».

- Главный аналитик Совкомбанка Анна Землянова: «Скорее всего, ставки по вкладам продолжат снижаться. Мы ожидаем, что Банк России может перейти к смягчению политики в середине года. По нашим оценкам, ключевая ставка на конец года может существенно снизиться».

- Заместитель президента — председателя правления Почта Банка Алексей Охорзин: «В целом на рынок пассивов влияют динамика ключевой ставки и экономическая ситуация. Руководствуясь данными факторами, банки будут менять ставки по депозитам».

- Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич: «Ожидаем, что в банковском секторе тренд на снижение ставок по вкладам усилится, когда ЦБ перейдет к смягчению монетарной политики в этом году. Пока наш базовый сценарий предполагает постепенное снижение ключевой ставки до 18% к концу года, соответственно, средний уровень максимальных ставок в банковском секторе составит 17–17,5% к декабрю. Отметим, что сейчас растет вероятность и более низкой траектории ключевой ставки, при таком сценарии уровень ставок по вкладам на банковском рынке может оказаться еще ниже».

- Руководитель продукта «Вклады» в финансовом маркетплейсе «Сравни» Илья Васильков: «Мы не ожидаем значительного снижения доходности по вкладам в первом полугодии 2025 года, однако возможна определенная коррекция, зависящая от решений банков по управлению объемами привлечения и удержания вкладов в портфеле, а также от действий Центрального банка относительно ключевой ставки».

- Директор департамента коммуникационной политики финансового маркетплейса «Выберу.ру» Анна Романенко: «В ближайшие несколько месяцев нас, скорее всего, ждет стабилизация ставок на текущем уровне, максимум — снижение на 0,5 п.п. Что касается второго полугодия, полагаю, что, если не произойдет существенных геополитических изменений, ключевая ставка либо продолжит стоять на месте, либо начнет снижение, но не более чем до 18%».

- Главный аналитик финансового маркетплейса «Банки.ру» Богдан Зварич: «На наш взгляд, ближе ко второй половине года могут сложиться условия, которые позволят регулятору перейти к смягчению денежно-кредитной политики. Это в свою очередь будет стимулировать кредитные организации снижать ставки по вкладам. При этом размер снижения до конца года будет зависеть как от конкретных шагов регулятора по снижению ключевой ставки, так и от ожиданий банков по ее дальнейшей траектории».

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее