Новая программа ипотеки набирает популярность в Санкт-Петербурге

Доля сделок с траншевой ипотекой на первичном рынке Петербурга в июле 2023 года превысила 50%. Программа получила свое название из-за того, что банк выдает ипотечный кредит двумя частями (траншами): 30% от суммы кредита в день сделки, остальную часть после того, как застройщик построит дом. Такая схема позволяет минимизировать платежи на период строительства, до переезда в новое жилье.

Покупателей такие ипотечные программы привлекают за счет низких ежемесячных платежей, но строительным компаниям они дают не только плюсы за счет стимулирования продаж, но и риски — эскроу-счета наполняются медленно, что может привести к удорожанию строительства. Некоторые застройщики, несмотря на высокий спрос, начали ограничивать сделки с такими кредитами.

Самая популярная программа на рынке

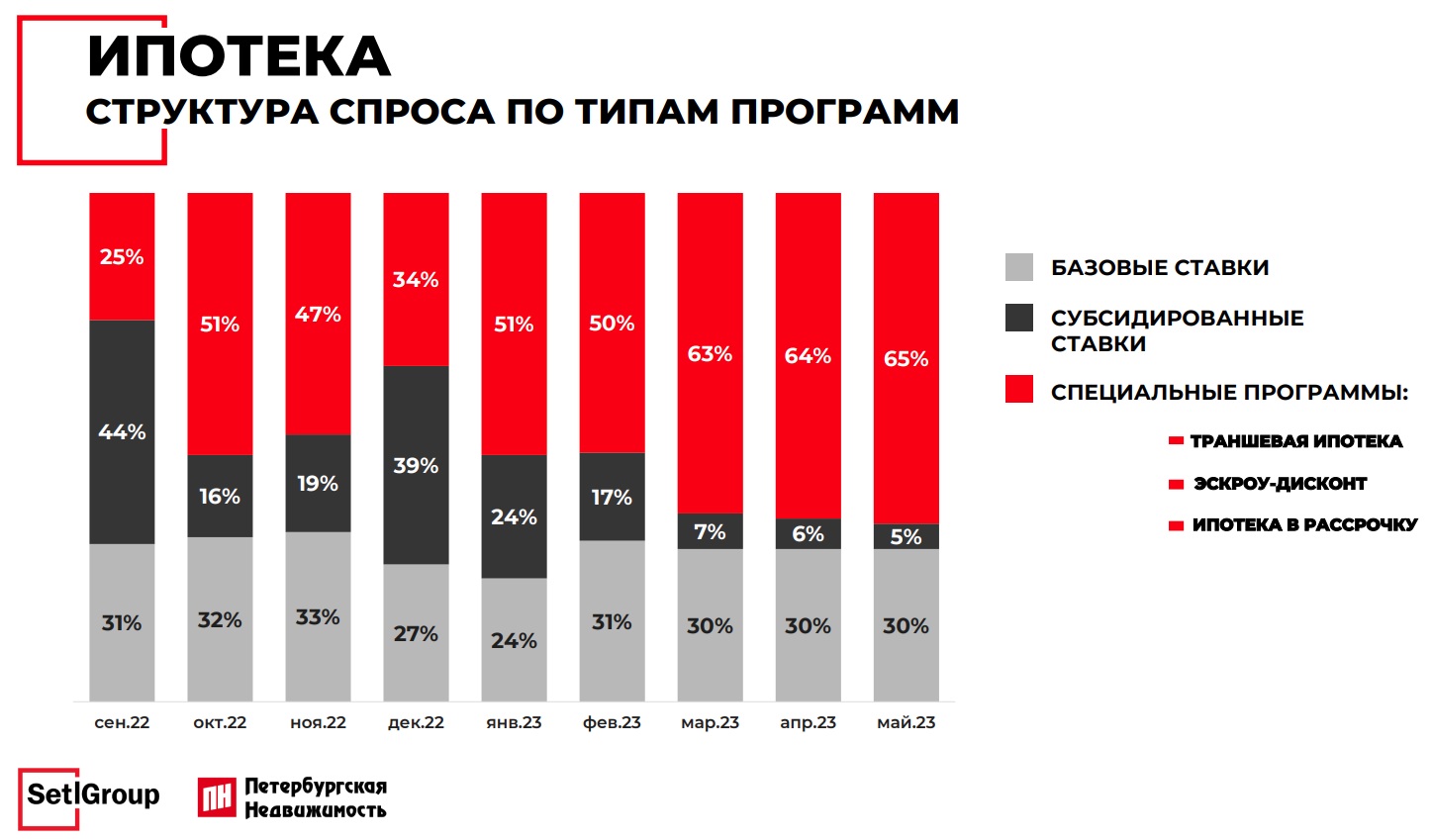

Доля ипотечных сделок в продажах квартир в новостройках Петербурга приближается к 90%. Как сообщила 29 июня на бизнес-завтраке «Настоящее и будущее ипотечного кредитования» директор по ипотеке «Петербургская недвижимость» (Setl Group) Юлия Мошкова, в структуре продаж холдинга 66% ипотечных сделок приходиться на специальные программы (траншевая ипотека, эскроу-дисконты, ипотека в рассрочку). Самой популярной, по ее словам, являет траншевая ипотека, она занимает у Setl Group 40%, а в целом по рынку — 51%.

«Почему она пользуются такой популярностью? Мы проводили сравнительный анализ, платеж на этапе строительства при транше в 30% — в три раза меньше стандартных условий», — говорит Юлия Мошкова. По ее словам, до сих пор самый популярный запрос у покупателей жилья на первичном рынке— это комфортный платеж в размере 20 тыс. руб. в месяц. «Но сейчас, по стандартным ипотечным программам, при средней стоимости квартиры 8,5 млн руб. и первоначальном взносе в 15%, размер ежемесячного платежа получается выше 40 тыс. руб.», — приводит расчеты директор по ипотеке «Петербургской недвижимости».

Генеральный директор АН «КВС» Анжелика Альшаева называет еще одну причину востребованности траншевой ипотеки — она не приводит к удорожанию стоимости квартиры (в совместных с банками в программах по субсидированию застройщиком ипотечных ставок квартиры обходились покупателю, по данным ЦБ, в среднем на 30% дороже).

Установить ограничения

У «КВС» доля траншевой ипотеки занимает 13%. «Безусловно, она должна быть больше. Для покупателей это волшебные условия, но мы ее строго лимитируем, потому что в рамках наших продаж она не является выгодной, по понятным причинам. Эскроу-счета пополняются не очень хорошо. Поэтому мы лимитируем траншевую ипотеку ровно на столько, на сколько мы можем себе ее позволить для того, чтобы выполнять условия банков, которые представляют нам проектное финансирование», — отмечает Анжелика Альшаева.

Руководитель отдела продаж ГК «Расцветай» в Петербурге Максим Тютюнник рассказал, что из-за риска низкого наполнения эскроу-счетов при траншевой ипотеке в компании ввели ограничения и одобряют сделки с такими кредитами только на квартиры метражом от 55-60 кв. м и на коммерческие помещения.

Основные риски

Строит отметить, что против активного распространения траншевой ипотеки выступает ЦБ. Глава ЦБ Эльвира Набиуллина называла нескольких рисков этой схемы кредитования.

Первый риск, по словам председателя ЦБ, касается застройщиков — это возможное подорожание проектного финансирования. При траншевой ипотеке на эскроу-счет поступает только первоначальный взнос и символический транш. Эскроу-счет наполняется медленнее, чем при обычной ипотеке. «А наполнение счета дает возможность банкам снижать ставки по кредитам для застройщиков. Это может увеличить ставку для проектного финансирования», — отметила Эльвира Набиуллина.

Второй риск — это повышение спроса на жилье как объект инвестирования, в том числе для спекулятивных целей, и рост цен. В качестве третьего риска председатель ЦБ указала мисселинг — недобросовестную продажу. «Люди будут естественным образом реагировать на низкую стоимость обслуживания кредита в первый период, пока жилье не сдано в эксплуатацию, и не полностью отдавать себе отчет о будущей стоимости обслуживания», — пояснила она, добавив, что ЦБ продолжит анализировать данный продукт и по мере необходимости принимать соответствующие решения в области регулирования.