Прогнозы по мультипликатору P/E российского рынка акций: среднее значение за предыдущие годы 6,6х

| Акции | P/E российского рынка на 2025 год |

|---|---|

| ВТБ Мои Инвестиции | 4,1х |

| БКС | 7,9х |

| АТОН | 6,5х |

| Альфа-Банк | 3,6х |

Пора ли покупать акции, а не продавать

Директор по инвестициям УК «Первая» Андрей Русецкий — о том, когда инвестору стоит возвращаться на российский рынок:

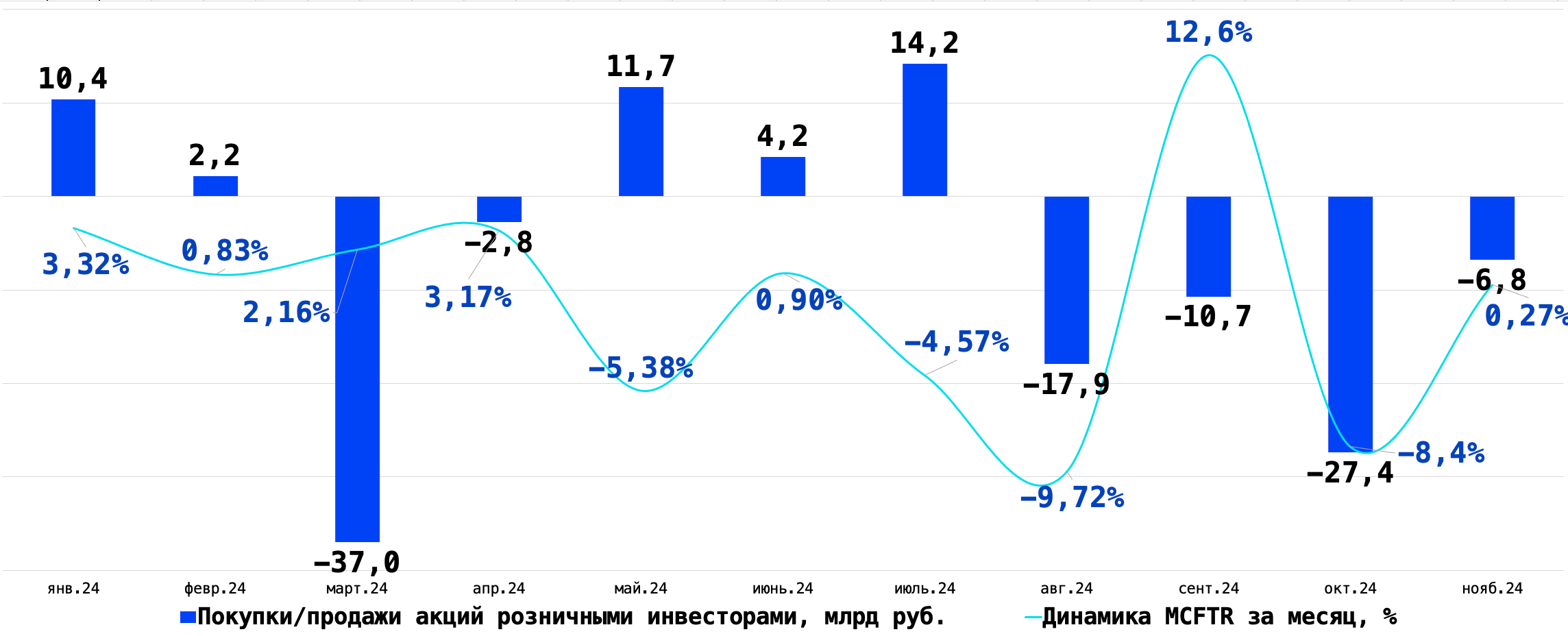

Согласно данным Банка России, розничные инвесторы в течение четырех месяцев подряд продают акции. В ноябре они в очередной раз стали крупнейшими продавцами на рынке акций и реализовали ценные бумаги на ₽6,8 млрд. Во втором квартале ежемесячный отток из акций составлял ₽22,8 млрд, в третьем квартале — ₽21,7 млрд, а в октябре он ускорился до ₽42 млрд. Частные инвесторы на этом фоне нарастили вложения в консервативные инструменты: в ноябре физические лица на вторичном рынке приобрели ОФЗ на ₽4,1 млрд и корпоративные облигации на ₽16 млрд.

Действуют ли инвесторы рационально

Учитывая, что тенденция сохраняется уже четвертый месяц подряд, если посмотреть за тот же период на результаты индекса Мосбиржи, то становится очевидным, что розничные инвесторы продают акции вслед за его снижением. Пока рынок рос в 2023 году и достигал локальных максимумов, розничные инвесторы покупали дорожающие акции и, чем сильнее рос рынок, тем больший объем покупок следовал. Инвесторы в большинстве случаев следуют за трендом.

Пора ли покупать подешевевшие акции и какие

- Текущая коррекция широкого рынка с майских максимумов превышает 22,5% (рынок вошел в «медвежью фазу»), а цены акций целого ряда крупных и растущих компаний выглядят очень перспективно и привлекательно. Актуальный мультипликатор P/E для индекса Мосбиржи менее 3,5х, что на 40% ниже среднего исторического уровня.

- Покупка историй роста на коррекции может дать существенно большую отдачу в будущем, а на российском рынке высокая доля таких бизнесов традиционно сосредоточена в секторе IT. Например, «Яндекс», который сохраняет высокие темпы роста основных направлений бизнеса и переехал в российскую юрисдикцию.

- При этом растущие компании можно найти практически в любом секторе российской экономики, начиная от продуктового ретейла (например, Х5, где рост эффективности сочетается со сделками M&A) и заканчивая нефтехимией (НКНХ, планирующий запустить этиленовый комплекс, или компания «Сибур», которая может стать публичной уже в ближайшее время).

- Дополнительно есть ряд компаний, имеющих иммунитет к росту ставок за счет наличия на балансе денежных средств и получающих дополнительную выгоду за счет процентов. Например, «ИнтерРАО» и «Сургутнефтегаз» относятся к таким компаниям.

P/E = капитализация / чистая прибыль

Чем меньше, тем лучше

- Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берутся капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

- Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности (EPS).

- При сравнении двух компаний P/E показывает, насколько рубль чистой прибыли одной компании оценивается инвесторами выше, чем рубль чистой прибыли другой. При прочих равных условиях интереснее компания, у которой значение P/E меньше: есть вероятность, что она недооценена и ее акции будут расти быстрее.

- Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

- Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Такого недостатка лишен следующий показатель.

Динамика индекса Московской биржи

Аналитики брокера «ВТБ Мои Инвестиции» обновили подборку самых перспективных акций на российском фондовом рынке:

- АЛРОСА (ALRS);

- «Газпром» (GAZP);

- «Норникель» (GMKN);

- ЛУКОЙЛ (LKOH);

- Мосбиржа (MOEX);

- «Группа Позитив» (POSI);

- «Русал» (RUAL);

- привилегированные акции «Сургутнефтегаза» (SHGSP);

- обыкновенные акции «Татнефти» (TATN);

- «Яндекс» (YDEX).

Во что инвестировать в 2025 году

Обсуждаем в программе «Рынки. Итоги» с Никитой Макаровым и Татьяной Вершигора.

В Совкомбанке назвали три перспективные российские акции, которые могут выиграть от повышения процентных ставок в экономике.

«Аренадата»

Среди наиболее привлекательных бумаг в «Совкомбанк Инвестициях» выделили акции российского разработчика ПО на рынке систем управления и обработки данных «Группа Аренадата» (DATA). Компания занимает второе место на рынке СУБД с долей 7%. Среди позитивных факторов в брокере выделили высокий процент возобновления продаж клиентам (98%) и самую привлекательную оценку среди аналогов из IT-сектора на фоне одних из самых высоких финансовых показателей.

«Хэдхантер»

Еще одной перспективной бумагой в брокере считают акции компании «Хэдхантер» (HEAD), которая управляет крупнейшим в России сервисом по поиску работы и сотрудников. «Хэдхантер» (HeadHunter) выигрывает от благоприятной конъюнктуры — дефицита на рынке труда, обусловленном циклическими и структурными причинами. Компания — абсолютный лидер рынка онлайн-подбора персонала в России с долей более 70% и сможет демонстрировать высокие темпы роста выручки, считает брокер.

X5 Group

Торги бумагами ретейлера X5 Group на Мосбирже были приостановлены в апреле в связи с редомициляцией в Россию. Старт торгов акциями российской «ИКС 5», управляющей сетями «Пятерочка», «Перекресток» и «Чижик», запланирован на 9 января 2025 года. Компания занимает сильные позиции в секторе, на нее приходится около 15% рынка. Среди позитивных факторов в брокере выделили выкуп бумаг у «оставшихся нерезидентов» с сильным дисконтом после завершения переезда в Россию, возвращение к выплате дивидендов в 2025 году и активные инвестиции в сегмент дискаунтеров («Чижик»), который показывает бурный рост.

Обсуждаем акции на средний и длинный горизонты в программе «Рынки. Итоги недели» с Элиной Тихоновой.

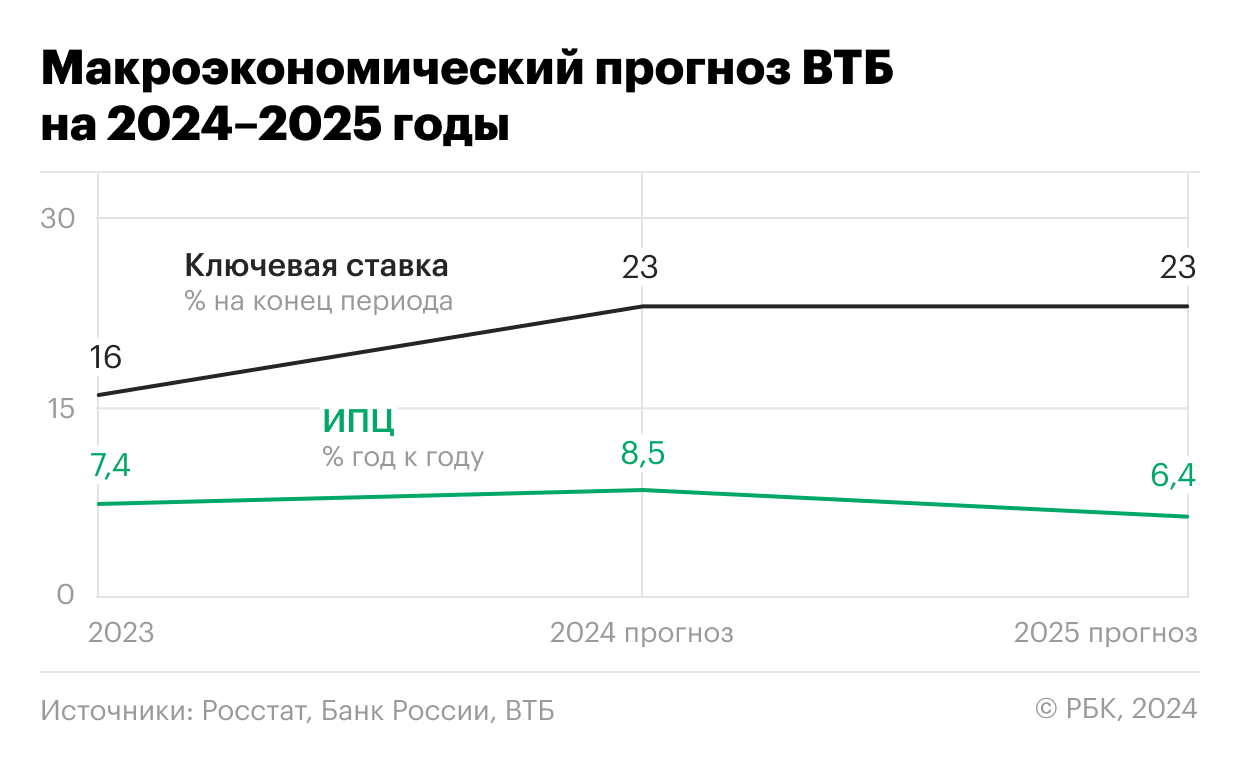

Эксперты ВТБ представили стратегию на 2025 год

Высокая ключевая ставка, коррекция индекса Мосбиржи и ослабление рубля бросают инвесторам новые вызовы. На фоне волатильности на рынках акций и облигаций аналитики брокера ВТБ представили свою стратегию на 2025 год.

«Атон» назвал бенефициаров роста доллара из числа российских компаний

Компании, более всего чувствительные к изменению курса доллара

Среди эмитентов с наиболее высокой чувствительностью прибыли к изменению курса рубля эксперты назвали «Русал», «Норникель», АЛРОСА, ЮГК и «ФосАгро». Здесь на чувствительность прежде всего влияет доля экспортной валютной выручки, а также маржа прибыли — чем она ниже, тем сильнее прибыль зависит от колебания курса российской валюты. Так, чувствительность EBITDA «Русала» (прибыль компании до вычета процентов, налогов, износа и амортизации) к изменению курса доллара на ₽5 эксперты оценили в 22,4%, ЮГК и «ФосАгро» — в 11,6%, АЛРОСА — в 10,2%, а «Норникеля» — в 10%. При этом аналитики предупредили, что периоды резкого ослабления рубля часто совпадают с внешними кризисами. И в такие периоды эти бумаги выглядят не лучше рынка.

Нефтегазовый сектор

По оценкам экспертов, у компаний нефтегазового сектора средняя чувствительность прибыли к изменениям курса рубля. Налог на добычу полезных ископаемых (НДПИ) на нефть привязан к цене марки Urals в долларах США и в значительной мере нивелирует влияние изменения курса рубля на выручку нефтегазовых компаний.

От изменения курса доллара США на ₽5 EBITDA нефтегазового сектора меняется на 4–5%. К таким компаниям эксперты отнесли «Татнефть», ЛУКОЙЛ, «Газпром нефть» и «Роснефть», а также НОВАТЭК и «Газпром». Для оператора магистральных нефтепроводов «Транснефти» чувствительность EBITDA к изменению курса доллара на ₽5 эксперты оценили в 0,3%.

Компании, менее всего чувствительные к изменению курса доллара

Российские производители стали имеют низкую чувствительность к изменениям курса, сообщили эксперты. Ограничение экспортных возможностей для российской стали привело к увеличению доли продаж на внутреннем рынке до 80–90% у ММК и «Северстали». При этом внутренние цены в рублях слабо реагируют на колебания курса доллара США.

SberCIB спрогнозировал динамику российского рынка акций в 2025 году

Согласно базовому сценарию аналитиков, индекс Мосбиржи достигнет 2850 пунктов на горизонте года. Это предполагает рост примерно на 12% от текущих уровней. С учетом дивидендов доходность может достигнуть около 23%.

Как создать устойчивый портфель: восемь принципов в условиях неопределенности

1. Стратегия — финансовый план инвестора

Если мы говорим не о частных ситуациях, а в общем о неопределенности и ищем универсальный рецепт создания устойчивого портфеля, то должны понимать, что в такие периоды больше всего навредить портфелю можем мы сами.

2. Диверсификация

Главный секрет устойчивости портфеля на все времена — это диверсификация. В портфель необходимо включить активы, которые в разные критические моменты на рынке будут нивелировать снижение или выпадающие доходы друг друга.

3. Ликвидность портфеля

Поскольку многие люди не имеют практики финансового планирования, активы в портфеле должны быть легко заменяемы: в процессе инвестирования человек начинает лучше понимать, какие риски для него допустимы. В связи с этим он может захотеть добавить в портфель более консервативные или, наоборот, более агрессивные инструменты.

4. Балансировка

Консервативному, осторожному инвестору в первую очередь стоит обратить внимание на государственные облигации и облигации крупных российских компаний. Умеренный инвестор с долгосрочным горизонтом инвестирования может рассматривать не только облигации, но и акции, однако стоит помнить про баланс рисков и доходности. В зависимости от стратегии стоит проводить регулярную балансировку портфеля.

5. Финансово прозрачные компании с понятной инфраструктурой обращения ценных бумаг

Для устойчивости портфеля в текущей ситуации стоит обратить внимание на прозрачность инструментов. В сложные времена лучше избегать инструментов, у которых не очень понятна юрисдикция их обращения и организация торгов.

6. Российский периметр для российских бумаг

В текущих условиях выбор активов для портфеля должен быть таков, чтобы эти активы нельзя было заморозить со стороны зарубежных игроков. Если человек инвестирует в России, то ему нужно выбирать активы российских эмитентов, которые хранятся через Национальный расчетный депозитарий (НРД).

7. Изучение рынка

Инвестору следует самостоятельно изучать тематическую литературу, просматривать статьи и аналитику. Хорошо, когда источников несколько. Это позволяет ознакомиться с различными мнениями в отношении финансового инструмента и принять взвешенное решение».

8. Профессиональное управление

В определенных случаях управление портфелем стоит доверить профессионалам. Текущие реалии рынка таковы, что огромные возможности идут рука об руку с серьезными рисками. Правильно работать и с тем, и с другим могут только люди, имеющие большой опыт. В настоящее время разумнее пользоваться опытом доверительных управляющих, чем торговать, опираясь исключительно на свои интуицию и опыт.

Выбираем инвестиционную стратегию на 2025 год вместе с Алевтиной Пенкальской в программе «Рынки. Утро».