Как пьет Россия: тенденции и особенности потребления алкоголя в стране

Эксперты предсказали изменение модели потребления алкоголя в России

Россия меняет свои алкогольные привычки: молодежь отказывается от крепкого алкоголя, в стране постепенно растет потребление вина. Что будет пить Россия в будущем и как меняются потребительские привычки ее граждан — в материале «РБК Вино»

Главная особенность российского рынка алкоголя — высокая доля водки. «Россия считается страной, где преобладает северная модель потребления алкоголя», — говорит директор департамента оценки и консультационных услуг по сделкам консалтинговой компании ФБК Елена Маркелова. Северная модель значит, что люди пьют нерегулярно, но много за раз, отдавая предпочтение крепкому алкоголю. Южный тип потребления предполагает регулярное употребление легкого алкоголя — вина, пива, сидра, но в небольших количествах.

По данным ВОЗ, 44% употребляющих алкоголь россиян за месяц выпивают минимум один раз от 60 г чистого алкоголя (примерно шесть рюмок крепких напитков) за один вечер. Это один из самых высоких показателей в мире. В Европе и США он колеблется в районе 20%. При этом пить россияне предпочитают водку. По данным исследовательской компании IWSR, без учета пива и вина она занимает 63,5% рынка. Самый популярный крепкий напиток во всем мире — это бренди с рыночной долей 23,2%, а на водку приходится всего 10,9% мирового рынка алкоголя без учета вина и пива.

«Россия — это рынок водки, — говорит директор по развитию основного портфеля компании АСГ Наталия Неворотова. — Мы пьем много крепкого алкоголя и прежде всего водки. В нашей культуре есть традиционное русское застолье, когда садятся за стол и много едят и пьют. Обильная пища позволяет выпивать много крепкого алкоголя».

Маркелов перечисляет основные отличительные особенности российского рынка: «Это высокая доля крепких напитков, потребление алкоголя в больших количествах (82,0 л готовой продукции на человека в РФ по сравнению с 42,6 л в мире) и рост потребления крепкого алкоголя в периоды кризисов». «В свете растущих цен на привычное многим вино — особенно импортное, в частности европейское — мы наблюдаем рост потребления крепких напитков», — добавляет президент компании LADOGA Вениамин Грабар.

Однако культура потребления алкоголя меняется, и, как правило, эти изменения начинаются в молодежной аудитории.

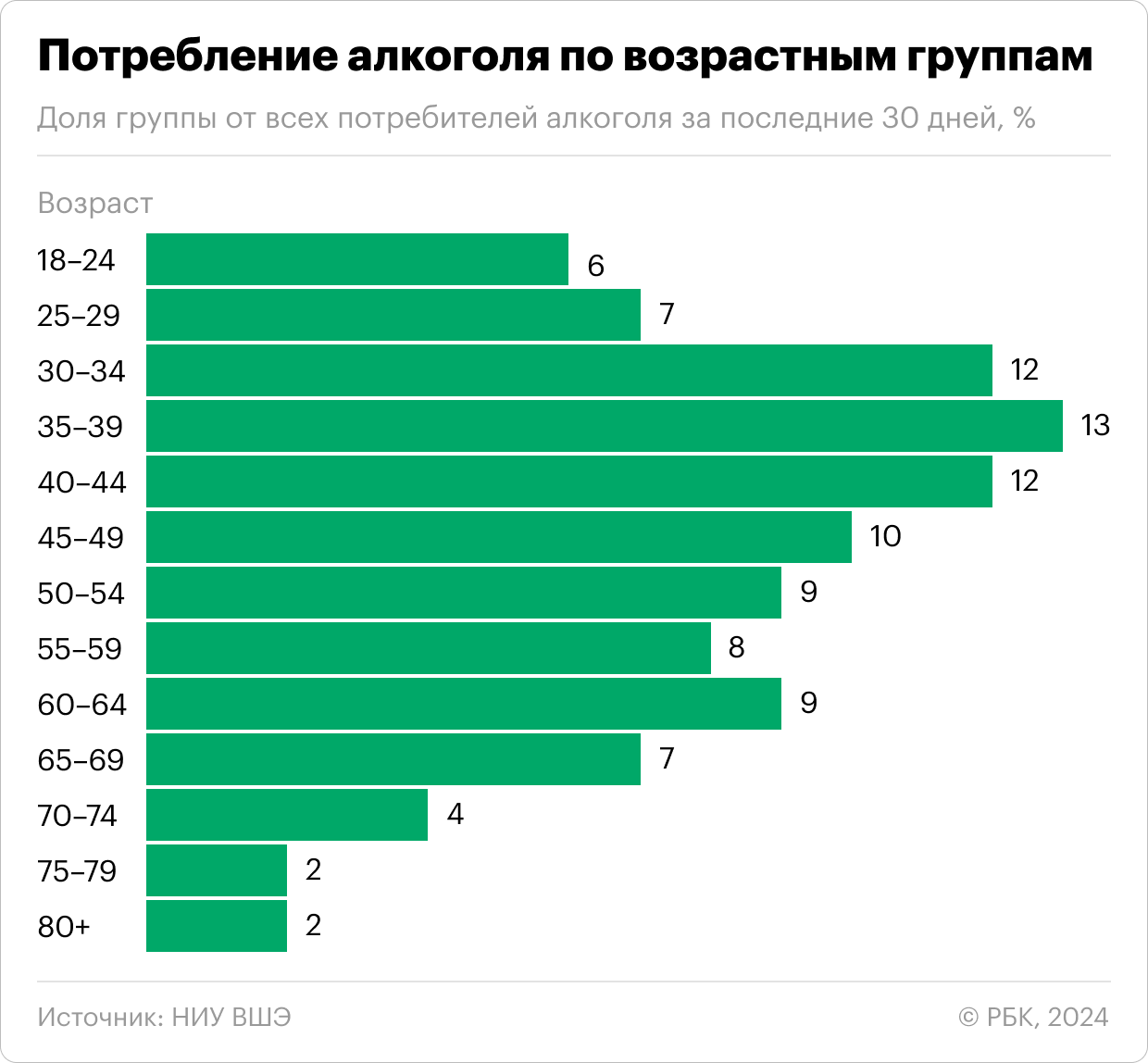

Группы потребления

Существует масса классификаций потребителя алкоголя. «Помимо таких признаков, как возраст, пол и уровень доходов, потребителей можно разделить на группы по социокультурным особенностям региона проживания. Например, северные и восточные регионы России в среднем потребляют больше алкоголя на душу населения по сравнению с южными, где потребление алкоголя ограничивается религиозными и культурными нормами», — объясняет управляющий партнер консалтинговой компании ФБК, руководитель направления «Консалтинг» Борис Яценко.

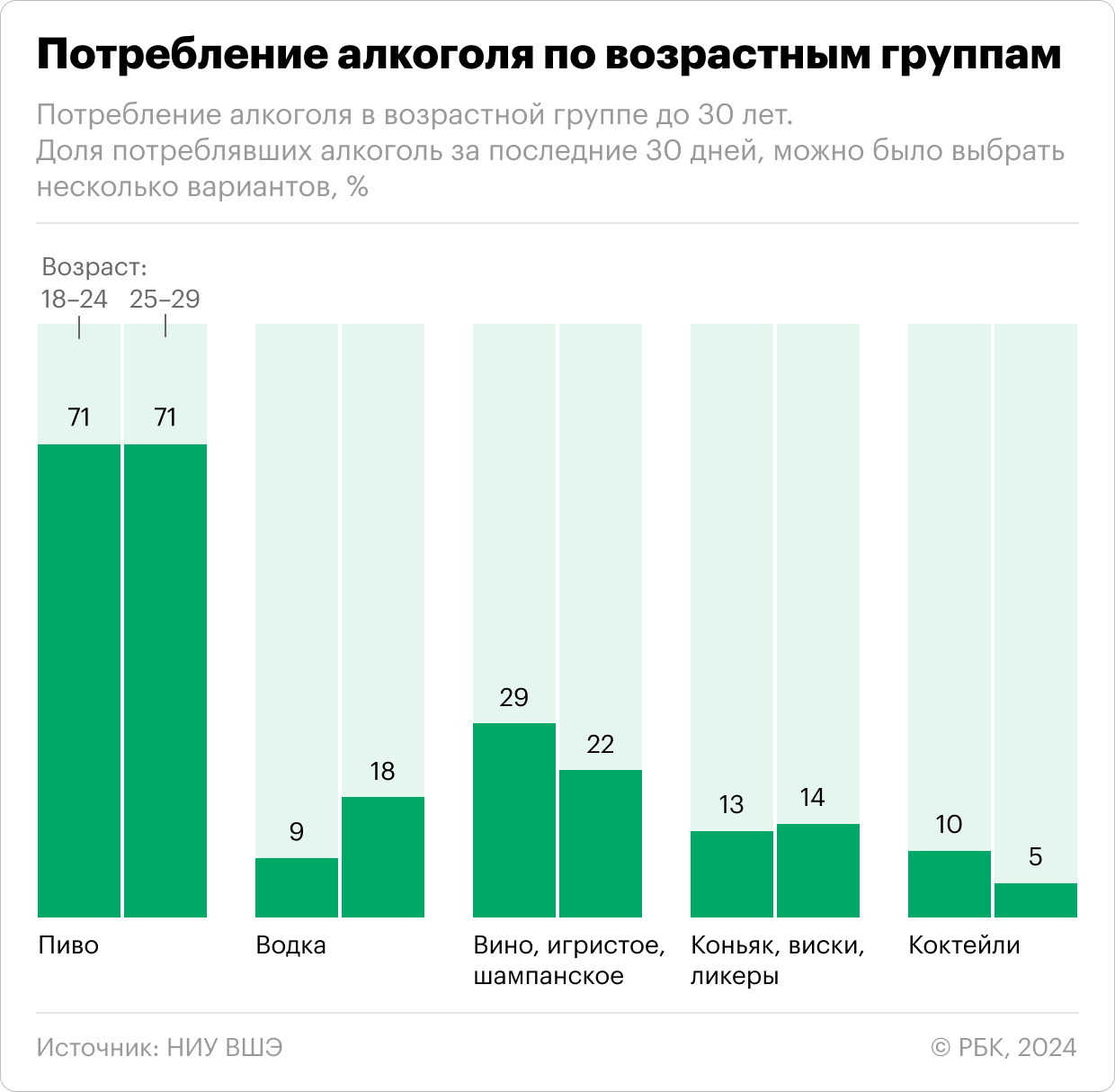

Первая группа: до 30 лет

Что пьют: пиво, вино, сидр и коктейли (по данным Российского мониторинга положения и здоровья населения НИУ ВШЭ). Из крепкого алкоголя предпочитают что угодно, кроме водки. Как говорит Яценко, «до 24 лет вне зависимости от пола в основном предпочитают пиво, слабоалкогольные напитки (с содержанием спирта до 9%). В части крепкого алкоголя выбирают текилу, ром, джин».

Привычки: «Молодежь стремится к экспериментам и следует тенденциям, заданным знаменитостями и трендсеттерами, — говорит директор по закупкам виноторговой компании Fort Дарья Сологуб. — Если звезды пьют совиньон блан, то и зумеры пробуют этот сорт, что приводит к формированию тренда».

«Сегодняшняя молодежь при выборе алкоголя не боится экспериментировать, обращая внимание на новые позиции на полках, — объясняет Грабар. — Зачастую такие эксперименты заставляют ее менять свои предпочтения, обращать внимание на продукцию российских компаний. Это относится как к вину — выбору новых стран, незнакомых регионов, так и к крепкому алкоголю — к выбору ярких и порой неожиданных вкусовых версий традиционных напитков. Например, таких, как ром со вкусом маракуйи, виски со вкусом банана или водка со вкусом шоколада». «Молодежь проявляет меньший интерес к крепким спиртным напиткам, но из-за тяги к экспериментам пробует их и становится более открытой для новых вкусов», — подтверждает Сологуб.

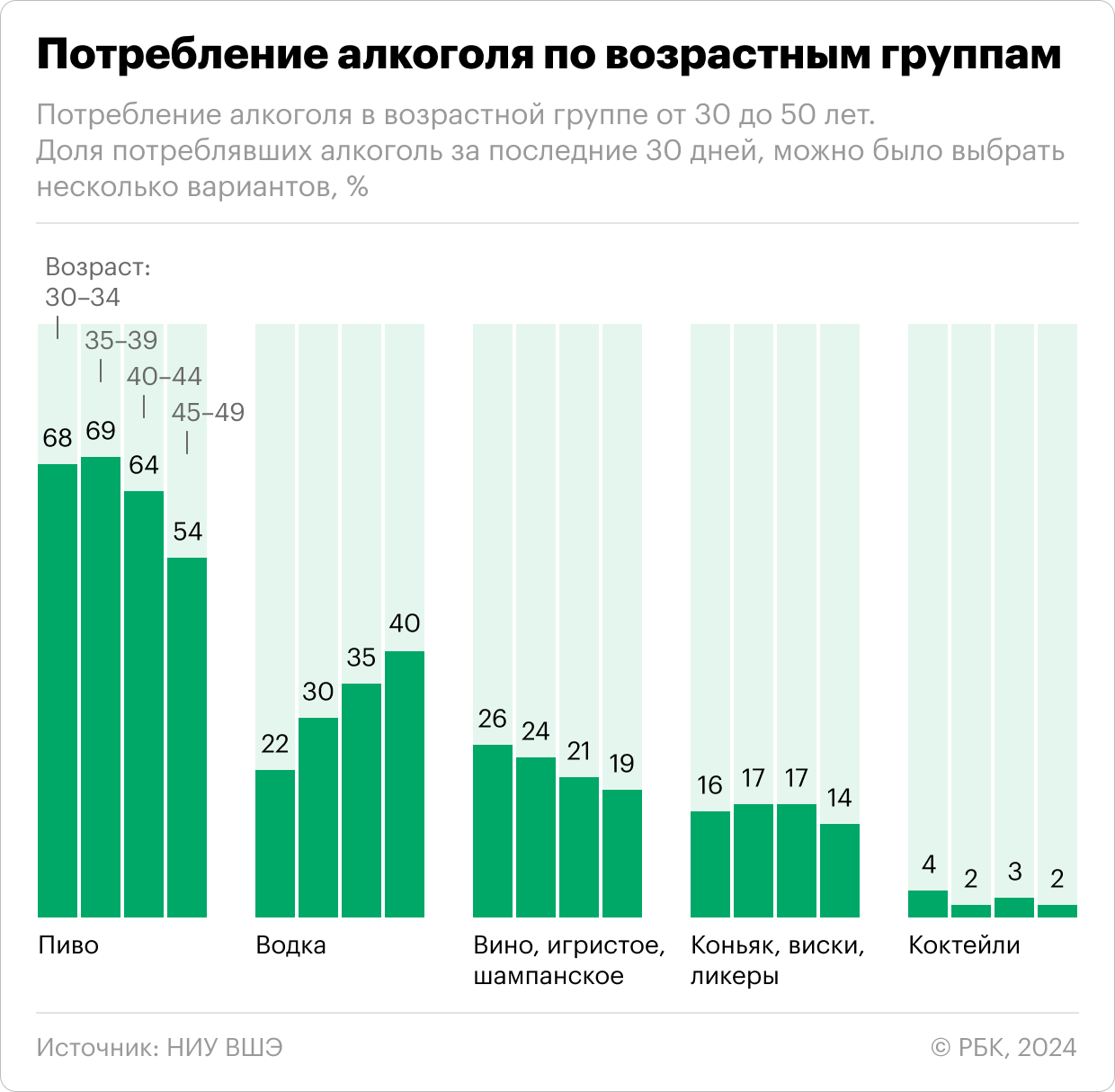

Вторая группа: от 30 до 50 лет

Что пьют: пиво, водка, вино (данные НИУ ВШЭ). В возрастной группе 35–39 лет водка выходит на второе место по популярности алкогольных напитков, уступая только пиву. На третьем окончательно закрепляется вино, за которым с небольшим отрывом следуют бренди, виски, джин и другой крепкий алкоголь.

Привычки: эксперты называют людей этого возраста самыми активными потребителями. «Это возраст, когда есть деньги и есть здоровье, чтобы пить. Именно в этой группе водка становится главным алкогольным напитком, если, конечно, забыть про пиво. Люди среднего возраста менее склонны к экспериментам, чем молодежь. Предпочитает проверенные марки», — говорит Неворотова.

«В этой группе наблюдаются рост благосостояния, увеличение опыта и предпочтений, — соглашается Сологуб. — Потребители покупают более дорогое вино и крепкий алкоголь». По ее словам, в этом сегменте более значительную роль играют бренды, как правило, люди этого поколения уже сформировали свои предпочтения по брендам и покупают их.

«Потребитель среднего возраста более осторожен, экспериментирует с напитками чуть более аккуратно, для важных мероприятий выбирая проверенные и консервативные напитки, а новое пробует скорее факультативно, — добавляет Грабар. — Здесь все еще много потребителей вин Старого Света, но постепенно они подбирают «запасной аэродром», ощущая на собственном кошельке повышение цен на эту категорию вин».

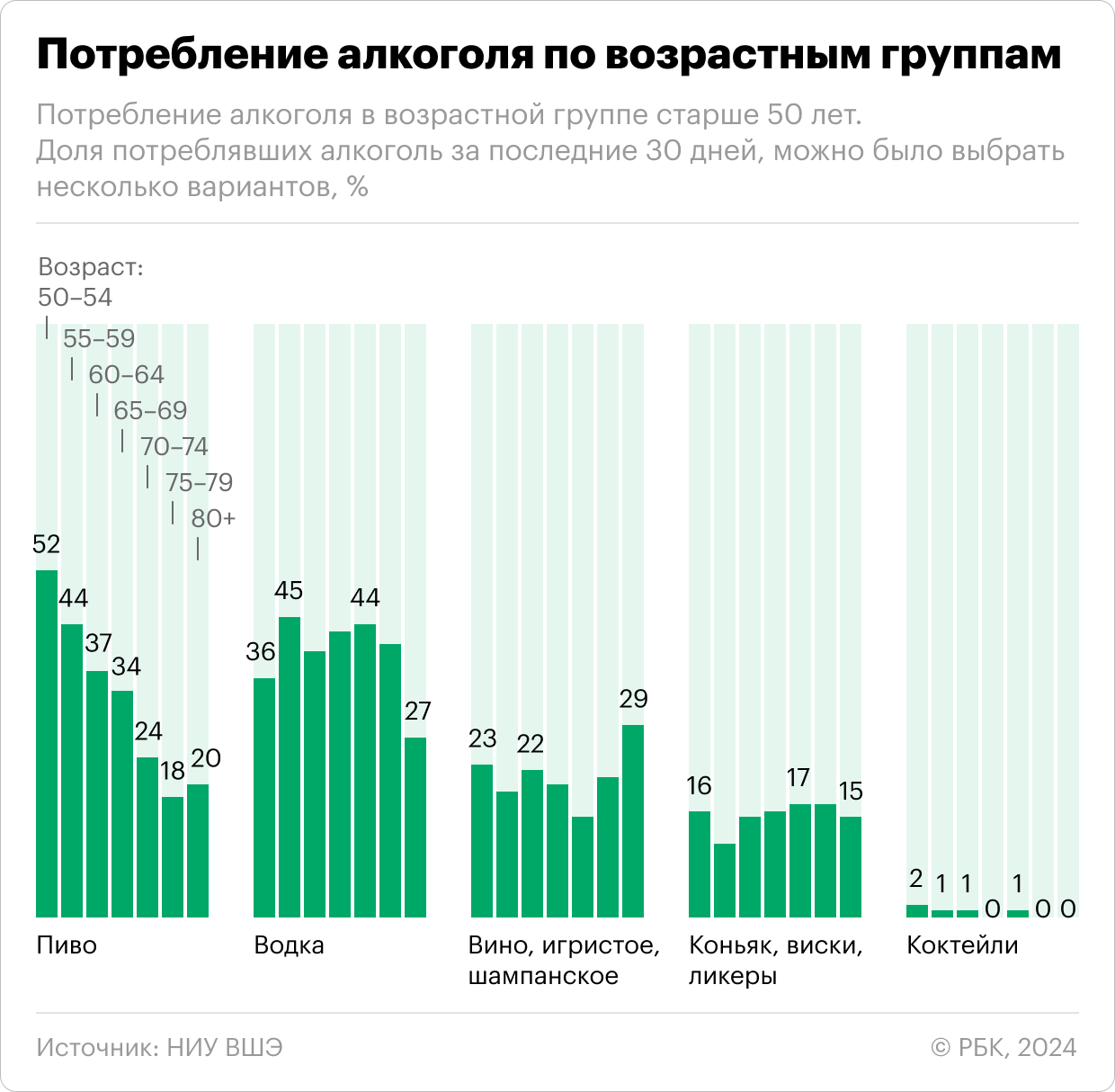

Третья группа: возраст 50+

Что пьют: водка и вино (данные НИУ ВШЭ). С 55 лет водка в потреблении обгоняет пиво, которое в более старших возрастных группах уступает вторую позицию вину.

Привычки: «Более возрастная группа потребителей традиционно отличается консерватизмом, — говорит Грабар. — Здесь в почете категории, проверенные ими годами, или особые предпочтения внутри самих категорий. Этому потребителю в моменте тяжелее всего пришлось после ухода из России западных компаний».

«Часто представители этой категории предпочитают полусладкие вина, что может быть связано с традициями — в советском прошлом полусладкие красные вина были более распространены», — добавляет Сологуб.

Как и что будет пить Россия

Участники рынка выделили несколько тенденций, которые будут определять развитие рынка алкоголя в нашей стране.

Смена типа потребления

Главная тенденция, которая будет определять алкогольный рынок России, — смена модели потребления. «В долгосрочной перспективе ожидается постепенный переход от северного типа потребления алкоголя к умеренному — с более низким потреблением этанола на душу населения», — говорит Маркелова. Конечно, Россия не станет пить, как Франция или Италия, но потребление алкоголя на душу населения постепенно будет снижаться. По данным Министерства здравоохранения, в 2023 году потребление этанола на душу населения снизилось до 8,4 л, тогда как в 2018 году этот показатель составлял 9,4 л.

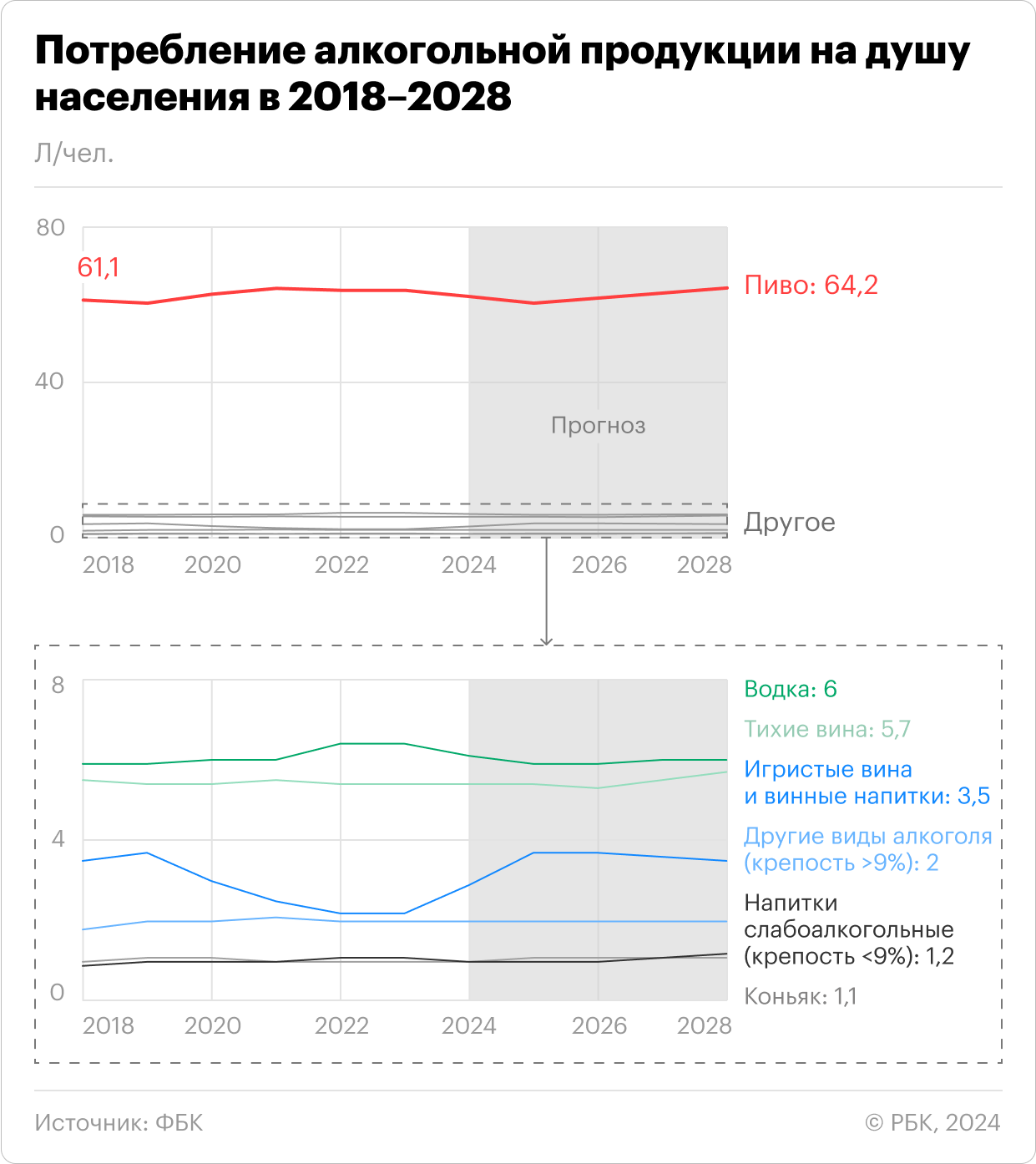

«В будущем для российского алкогольного рынка будет характерна тенденция умеренного потребления крепкого алкоголя и смещения спроса в сторону игристых и тихих вин. При этом все большую популярность в России приобретают крепкие напитки отдельных категорий, такие как виски, бренди, текила, ром и джин», — утверждает Маркелова. Эта тенденция заметней всего видна при анализе потребления алкоголя молодежью.

Становится больше трезвенников

ВШЭ в прошлом году проанализировал количество трезвенников в российском обществе и сравнил показатели прошлых лет. Всего доля трезвенников среди всех россиян старше 16 лет увеличилась за последние 20 лет с 23,7 до 38,8%. Наибольший вклад в этот рост внесла молодежь, в возрастной группе до 25 лет процент тех, кто не пьет, вырос за этот период более чем вдвое — с 25,4 до 55%.

«Молодежь сильно отличается от остального населения по потребительским практикам, — подчеркивается в исследовании ВШЭ. — Представители молодого поколения не только меньше пьют, но и больше занимаются спортом, разделяют более позитивные настроения относительно своего будущего и жизни в целом». Среди других возрастных групп динамика также положительная, но прирост трезвенников значительно скромней. Среди россиян 26–40 лет эта доля увеличилась за последние 20 лет с 14,6 до 28,6%, среди 41–60–летних — с 18,3 до 30,7%.

Тенденцию отмечают и участники рынка. «Раньше безалкогольные напитки были просто общей категорией, но теперь она переходит к сортовым историям, — говорит Дарья Сологуб. — Например, людям нравятся безалкогольный рислинг, совиньон блан или безалкогольное игристое. Таким образом, увеличивается диверсификация безалкогольного направления».

Другой важной тенденцией представители ВШЭ называют переход молодежи от крепкого спиртного к более легкому.

Растет потребление коктейлей

Молодежь, которая употребляет алкоголь, делает это совсем не так, как их родители. Она пьет меньше крепкого алкоголя, предпочитая ему пиво, вино, а также она пьет много коктейлей. Если первые две категории традиционно занимали значимое место на российском алкогольном рынке, то класс RTD (ready to drink) — готовых к употреблению коктейлей — возникает буквально у нас на глазах, и судя по популярности среди молодых потребителей, тенденция эта долгосрочная.

«У молодежи снижается градус потребления, — говорит Грабар. — Все меньше пьется в чистом виде, все больше смешивается. Еще в 2022 году одной из самых быстрорастущих в мире стала категория RTD [куда входят в том числе готовые коктейли], эта тенденция сохраняется и по сей день». С ним согласна и Неворотова: «Мы проводили последний раз исследование и увидели, что число потребителей коктейлей среди молодежи выросло до 16%. Раньше всегда показатель был меньше 10%. Сейчас ситуация меняется, это заставляет производителей все активней работать в этой нише». «Очень популярны слабоалкогольные напитки, например коктейли на основе джина, а также сангрия, которая пока еще не так широко распространена в России, как в Европе, но уже присутствует в летнем меню многих ресторанов», — соглашается Сологуб.

Производители на запрос рынка реагируют. По данным NielsenIQ, продажи готовых коктейлей выросли на 40%. Для сравнения, продажи пива за тот же период выросли на 1,3%, водки — снизились на 1,6%, а продажи алкогольной продукции в целом прибавили 1,6%.

Правда, на алкогольные коктейли приходится пока всего 2,3% рынка, но потенциал у него большой. «Коктейльная история, безусловно, будет развиваться, — уверена Сологуб. — Мы видим появление все большего количества коктейлей ready to drink, пользующихся спросом. Это напитки высокого качества с чистым составом, а не те, что были в 1990-е годы, когда использовались химические ингредиенты».

«Вопрос в том, как будут меняться вкусы молодежи по ходу взросления, сохранят ли они свою любовь к слабому алкоголю, или со временем перейдут на водку», — говорит Неворотова.

Больше вина — столько же водки

IWSR прогнозирует, что доля водки в российском потреблении будет снижаться, но незначительно. По прогнозу консалтинговой компании ФБК, потребление водки упадет с 6,4 до 6 л на человека в год к 2028 году. «Рынок водки сокращаться практически не будет, — считает Неворотова — Мы видим снижение количества потребителей, но оставшиеся потребители пьют больше, компенсируя тех, кто отказался от водки».

Если водка будет сохранять свои позиции, то вино будет немного расти. В консалтинговой компании ФБК считают, что потребление тихих вин к 2028 году вырастет с 5,4 до 5,7 л, а игристых — с 2,9 до 3,5 л.

«Конечно же, будет развиваться сегмент российского вина, так как инвестиции в отечественное виноделие растут. Вероятно, вырастет доля алкоголя из стран со сниженной таможенной пошлиной, таких как ЮАР, Аргентина и Чили. Ранее они производили мало игристых вин, но сейчас категория игристых из этих стран также будет расти», — прогнозирует Сологуб. Впрочем, не все эксперты столь же оптимистичны. «Импортное вино — особенно из недружественных стран — будет оставаться под давлением акцизной и таможенно-тарифной политики, — говорит Грабар. — Частично потребители перейдут на вина Нового Света, конечно, на российское вино, однако, к сожалению, часть винолюбов мы потеряем — они переключатся на пиво. В первую очередь из-за недостатка альтернатив дорожающему вину из Европы».

Все эксперты уверены, что российские производители продолжат эксперименты с новыми видами алкоголя, особенно в части виски. «Я прогнозирую рост виски в этом году процентов на 20, и дальше он будет расти очень хорошими темпами. А вот бум джина заканчивается. Раньше он рос чуть ли не под 40% в год, а сейчас мы видим снижение темпов, я думаю, что рынок тут близок к насыщению», — считает Неворотова. «Мы видим хорошие перспективы у российского виски — особенно из российских дистиллятов. Это относительно молодая категория, которая находится только в начале пути», — утверждает Грабар.

Курс на отечественное

Российское производство — еще один определяющий тренд на рынке алкоголя. Алкогольный импорт сокращается на фоне развития российского производства. По данным NielsenIQ, один из основных рыночных трендов, который влияет сейчас на рынок, — локализация производства. Это касается и вина, и традиционных импортных товаров (бренди, ром, виски). На это влияют два фактора: ограничение их поставок из зарубежных стран и востребованность у российского покупателя алкоголя в нижнем ценовом сегменте.

По данным консалтинговой компании ФБК, в прошлом году производство алкоголя выросло на 21%, до 1011 млн дал, а импорт упал на 27%, до 97 млн дал.

«Мы продолжим наблюдать рост предложения интересных напитков от российских ликеро-водочных заводов во всех категориях, — объясняет стратегию рынка Грабар. — По мере роста качества этой продукции будем отыгрывать позиции у импортных брендов, вернувшихся путем параллельного импорта».