Азиатские спирты и яркие вкусы: какой алкоголь пили в России в 2024 году

Уходящий год поставил рекорд по потреблению крепкого алкоголя в России, а, кроме того, на рынке ярко проявилось несколько трендов — снижение импорта на фоне импортозамещения, а также начало моды на китайский, корейский и мексиканский алкоголь

Уходящий год поставил рекорд по потреблению крепкого алкоголя в России

Содержание

Сколько и чего выпили в России в 2024 году

Потребление крепкого алкоголя в России весь 2024 год росло. «Спиртных напитков всего продано за 11 месяцев 2024 года 108,5 млн дал, это на 4,6% больше аналогичного периода 2023 года», — говорит руководитель Центра разработки национальной алкогольной политики Павел Шапкин.

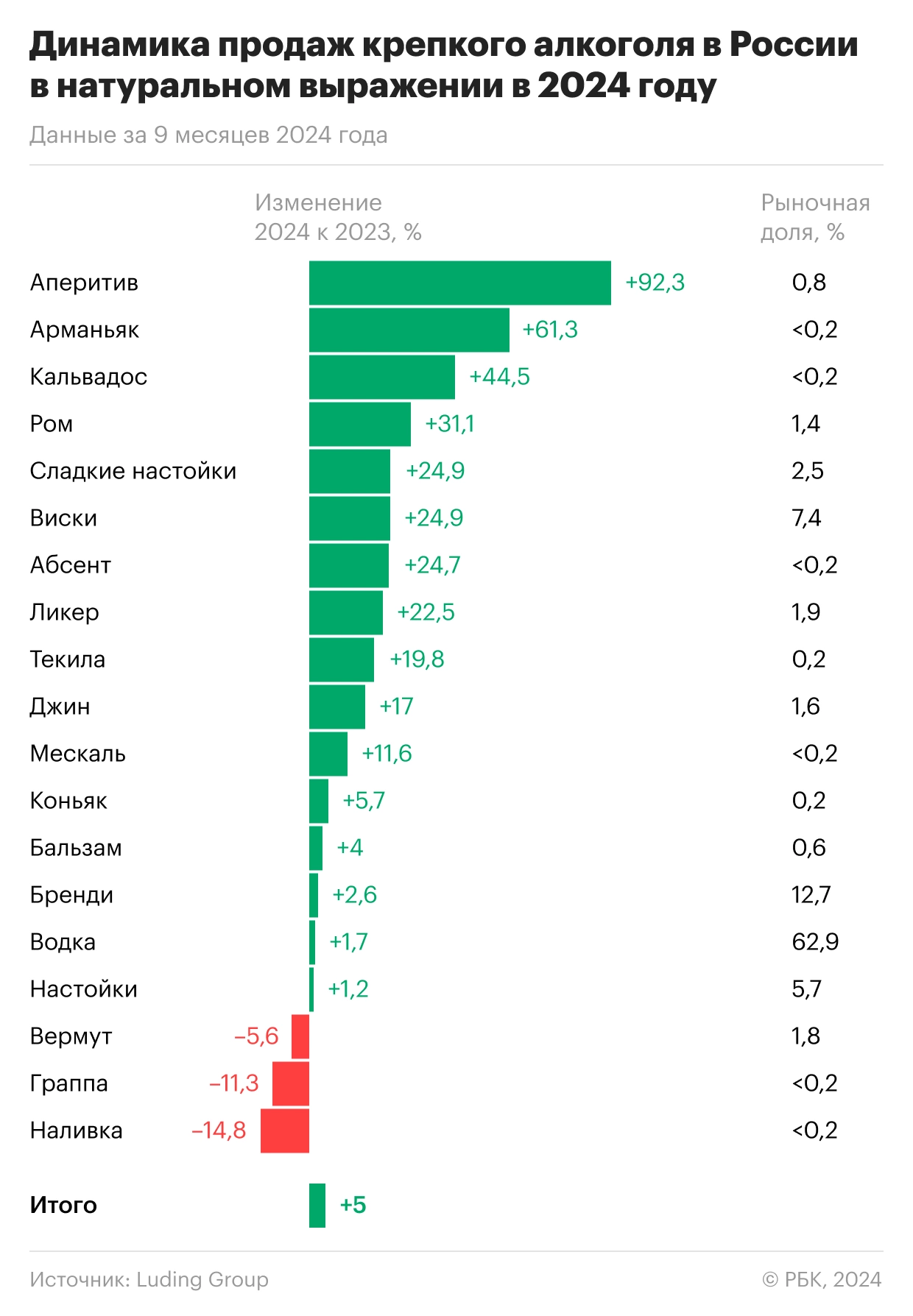

По данным компании Luding Group, почти 65% всего рынка крепкого алкоголя в натуральном выражении приходится на водку, затем следует в порядке убывания бренди, виски, настойки. Доли остальных видов алкоголя — менее 5%. При этом по темпам роста лидерами оказались аперитивы (92,3%), арманьяк (66,3%) и кальвадос (44,5%), но здесь рост объясняется эффектом низкой базы. Что касается более значимых категорий, то быстрее всего в уходящем году росли продажи рома (31,3%), сладких настоек (24,9%), виски (24,9%), ликеров (22,5%). Падение же объемов продаж показали граппа и наливки.

«Доля крепкого алкоголя (без водки) растет на протяжении последних 4 лет — с 15% по итогам 9 месяцев 2020 года до 19% по итогам 9 месяцев 2024 года. Рост категории крепкого алкоголя происходит, прежде всего, за счет виски — эта категория увеличилась за 9 месяцев 2024 на 25% по сравнению с аналогичным периодом прошлого года, почти до 7 млн декалитров», — говорит управляющий директор Luding Group Гарегин Шахмеликян. По его словам, существенный рост наблюдается и в других категориях «цветного» алкоголя, хотя в абсолютных цифрах он выглядит не так значительно: продажи сладких настоек составили 2,3 млн декалитров, ликеров — 1,8 млн декалитров, джина — 1,5 млн декалитров, рома — 1,3 млн декалитров. «Самая крупная (после водки) категория — это бренди, но тут прирост более скромный. За первые 9 месяцев продажи увеличились на 2,6% — это до почти 12 млн декалитров», — говорит Шахмеликян.

Главная тенденция, которая определяла рынок этого года, — импортозамещение. Стремясь уйти от повышенных пошлин и снизить стоимость продукции, производители запускали в России производство алкоголя, который еще совсем недавно считался «нероссийским»: виски, ромов, текилы и других напитков.

«Тенденции на российском рынке крепкого алкоголя в России в 2024 году оказались разнонаправленными. Продолжился рост цен на импортный крепкий алкоголь, что способствовало дальнейшему процессу импортозамещения в этой категории. Российские производители заинтересованы в росте пошлин на импорт, что позволяет им увеличивать свою долю на рынке. В ответ на изменения спроса они расширяли свои портфели, включая новые и нетипичные для российской аудитории категории, а также организовывали их розлив в России для снижения себестоимости», — говорит Руслан Брагин, руководитель направления крепкого алкоголя виноторговой компании Fort.

«В целом фокус был на доступные по цене большинству потребителей напитки в категориях водка, бренди, виски, джин, ликеры. Российские производители серьезно обновляют свои портфели напитков с учетом доступности сырья для их производства. И если для розлива водки, настоек, джина у нас все хорошо с производством спирта, то рост и качество продуктов в категориях бренди, виски и ром практически полностью зависит от поставок импортного сырья», — говорит секретарь гильдии «Алкопро» Андрей Московский. По его словам, главной темой 2024 года был рост продаж локального виски. «Практически весь процент роста в категории пришелся именно на российских производителей. Также заметен рост виски на основе импортных спиртов из соседних стран — Армении и Азербайджана. В период с 2021 года объем локального розлива и производства виски вырос более чем в два раза, а вот объемы импорта только сравнялись в этом году с цифрами 2021 года после падения импорта напитков в 2022–2023 годах», — говорит Московский.

Развитие производства привело к изменению структуры импорта алкоголя в Россию

Какой алкоголь импортировала Россия

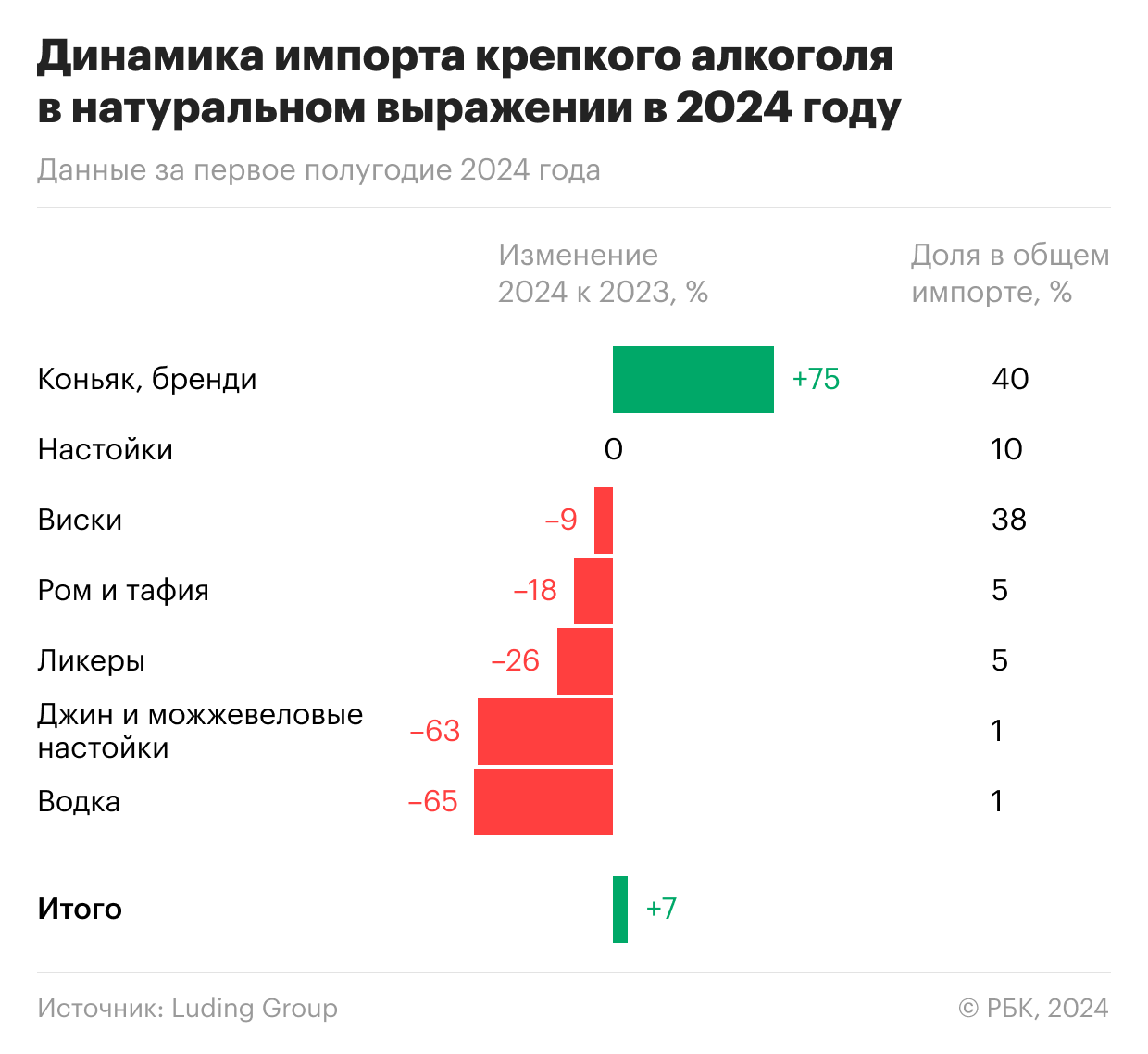

За первое полугодие поставки импортного алкоголя в натуральном выражении в Россию выросли на 7%, согласно данным компании Luding Group. Единственным выросшим сегментом были коньяк и бренди (рост на 75%), остальные категории показали сокращение продаж.

«За первое полугодие 2024 года относительно аналогичного периода 2023 года импорт крепкого алкоголя (включая коньячные и висковые спирты) вырос на 7%, а в объемном выражении — на 0,43 млн декалитров, — говорит Шахмеликян. — Основной вклад пришелся на категории коньяк/бренди: +75% роста в первом полугодии 2024 года, что составило 1,08 млн декалитров. Именно рост данной категории нивелировал эффект падения импорта остальных категорий крепкого алкоголя. Например, виски падает в объемах ввоза в первом полугодии на 9% (или 0,25 млн дкл). Значительно сократился объем ввоза категорий джина и водки — на 65 и 63% соответственно. Это, безусловно, эффект роста российских брендов и повышения пошлин на крепкий алкоголь этим летом», — говорит Шапкин.

Импорт обеспечивается во многом за счет поставок дистиллята, который разливается уже в России. «Замедлился импорт армянского коньяка, но в 2,5 раза выросли поставки грузинского коньяка. Кроме того, из Грузии поставляются виски и водка в Россию, во многом рост обеспечен поставками дистиллята коньячного для розлива в России (у нас дефицит сырья)», — отметил Шапкин.

Брагин говорит, что доля импортного алкоголя в общем объеме продаж в России невелика — порядка 12% в объемном выражении, но в стоимостном отношении она выше. «Импорт крепкого алкоголя продолжается: дистрибьюторы привозят новые бренды и категории напитков. Одной из заметных тенденций является увеличение поставок как более дешевых, так и более дорогих, маржинальных брендов. При этом складывается впечатление, что средний сегмент на рынке крепкого алкоголя начинает проседать, что, возможно, связано с сокращением доходов среднего класса», — заметил эксперт.

Растущие цены становятся важнейшим фактором, который влияет на выбор покупателей и в конечном счете меняет рынок: потребитель переключается на другой бренд или другой продукт, предпочитая оставаться в той же ценовой категории. «Большинство потребителей остаются в рамках привычной цены за бутылку, но сами бутылки меняются из-за роста цен», — сказал Игорь Шаламов, директор категории крепких спиртных напитков Simple Group.

Как менялись цены на алкоголь в 2024 году

Алкоголь в 2024 году дорожал, и это влияло на структуру его потребления.

«За первые девять месяцев года средняя цена продажи крепкого алкоголя в ретейле показала рост на 9%, — отметил Шаламов. — Еще больший рост мы увидим с приходом 2025 года, когда стоки, ввезенные по старой пошлине, меньшему курсу и с меньшей ставкой ЦБ, поиссякнут. Импортеры вынуждены пересчитывать цены с учетом всех этих факторов. Даже алкоголь из дружественных стран подорожает — изменение пошлины его не коснулось, но рост курса и стоимости денег стороной не обойдет». По словам Гарегина Шахмеликяна, за девять месяцев 2024 года относительно аналогичного периода 2023 года во всех категориях крепкого алкоголя были изменения цен. Причины: увеличение пошлин и акцизов, а также рост производственных затрат. «Значительное изменение цен пришлось на импортный крепкий алкоголь: например, водка из недружественных стран выросла в цене на 40%, коньяк/бренди — на 10%, — прокомментировал Шахмеликян. — А вот цена на виски снизилась на 5% по причине сформировавшегося перестока параллельного импорта 2023–2024 годов, «глубоких» скидок и высокой конкуренции». Российская продукция при этом подорожала не так сильно: цены на российскую водку выросли на 7% за бутылку, бренди — на 9%, виски — на 5%, ром — на 1%, джин — на 7%.

Специалисты ожидают, что рост цен в 2025 году продолжится. «Цены на основные категории алкоголя продолжают расти, и еще больше изменений стоит ожидать с 1 января 2025 года, когда будет очередное повышение акцизов и поднятие минимальных розничных цен на коньяк, бренди, водку и другие напитки», — говорит председатель совета директоров ПАО «АГК», конечный бенефициар ООО «КЛВЗ «Кристалл» Павел Победкин.

Шапкин также говорит, что стоимость алкоголя начала расти перед 1 января ввиду роста ставок акцизов и увеличения минимальных цен.

Брагин прогнозирует, что цены на импортный крепкий алкоголь продолжат расти в 2025 году. «Помимо повышения минимальных розничных цен (МРЦ) с 1 июля 2024 года, стоит учесть постоянный рост логистических издержек, цен на топливо и, конечно, увеличение ввозных таможенных пошлин на алкогольную продукцию из недружественных стран. Ставка пошлины на виски, ром, джин, ликеры и почти все другие спиртные напитки была повышена до 20% от таможенной стоимости, но не менее €3 за 1 литр 100-процентного спирта (раньше эта сумма составляла всего €1,5). Это значительное увеличение — с €1,5 до €20. Очевидно, что все эти дополнительные расходы в конечном счете лягут на потребителей», — сказал эксперт. По его словам, это отразится на покупательских привычках россиян: менее обеспеченные потребители будут вынуждены переключиться на более доступные марки.

Как меняются вкусы россиян в крепком алкоголе

На фоне повышения цен на алкоголь и особенно вино россияне все чаще экспериментируют с коктейлями и вкусовыми напитками. «Россия вполне в русле мировых трендов: рост спроса на локальное производство, растущий интерес к азиатским напиткам, ароматизированным спиртам (пряные ромы, вкусовые водки и т.д.)», — говорит Шаламов.

«Что касается вкусовых предпочтений, то россияне все больше ориентируются на сложные напитки и коктейли, экспериментируют с традиционными алкогольными напитками для создания новых вкусовых сочетаний, — считает Победкин. — Привычные мононапитки отходят на второй план, и рынок активно движется в сторону более разнообразных и интересных вкусов». По мнению Шапкина, растет спрос на алкоголь, который легко используется как ингредиент для коктейлей и отличается доступными ценами. «По-прежнему растет высокими темпами потребление виски, джина, рома (импортозамещение, доступная цена, любопытство, в качестве ингредиентов для коктейлей) и растет спрос на настойки, бальзамы, битеры, ликеры», — говорит эксперт. Причины, по словам Шапкина, — мода, уход с рынка готовых коктейлей (после введения в мае на них запретительных акцизов) и подорожание вин.

Фактор цены становится критическим для российского потребителя. «Новые пошлины на импортный алкоголь, высокий курс валюты, инфляция, рост ставки кредитов будут делать продукцию более недоступной для потребителя, и он будет переходить на более бюджетные аналоги, включая локально производимые», — считает руководитель направления «Крепкий алкоголь» компании AST Павел Лисицын. А Брагин отмечает, что потребители будут мигрировать к более доступным по цене брендам с более широким уровнем дистрибуции, оставаясь в предпочитаемых категориях. «Что касается традиционной водки, то ее объемы останутся стабильными: часть потребителей вернутся к классической водке из-за роста цен на импортные напитки, кто-то переключится на клюковки, перцовки и горькие настойки на травах, а кто-то — и на доступные по цене базовые виски», — считает Руслан Брагин.

На этом фоне эксперты отмечают совершенно новую тенденцию — рост ранее совершенно непопулярных категорий алкоголя на российском рынке.

Какие новые тенденции появились на российском рынке

Производители и импортеры считают, что в России явно прослеживается начало моды на алкоголь из Азии и Латинской Америки — прежде всего из Китая, Кореи и Мексики.

Брагин говорит, что сегодня тренд на партнерство с такими странами становится все более выраженным. «Можно ожидать, что это также отразится на потребительских предпочтениях россиян и приведет к росту интереса к напиткам этих регионов», — добавляет эксперт. По его словам, активно развиваются мескаль, сотол, раисилья, баканора, пульке, писко, кашаса, чаранда и агуардьенте. Кроме того, растет интерес к китайскому байцзю, корейскому и локальному соджу.

Шаламов отметил, что наибольший интерес сейчас вызывают байцзю и соджу. По его данным, импорт байцзю вырос с 2021 по 2023 год с €38 тыс. до €1,27 млн. Несмотря на небольшой спад поставок в натуральном выражении, в деньгах динамика поставок продолжает значительно расти и в 2024 году. Растут и поставки соджу — с 2021 года импорт вырос с €614 тыс. до €1,26 млн. «На рынке России представлен в большинстве своем ароматизированный соджу — дистиллят, разбавленный водой до 12–16% крепости, с ароматизаторами и подсластителями, в сегменте 500–700 руб. за 360 мл, чем помимо популярности корейской поп-культуры и обоснована его популярность среди молодежи», — считает Шаламов.

Павел Лисицын из AST также говорит, что наблюдается повышенный интерес к напиткам из Азии. «Для меня особенно интересной является категория аперитивов, в частности соджу, с которым мы работаем. Этот сегмент растет по количеству потребителей и по объемам продаж. Мы планируем развивать его и в 2025 году», — добавил Павел Победкин.

Шапкин сказал, что ожидает новых проектов и по розливу текилы (первые подобные проекты были запущены в России в этом году). «В США текила по продажам сравнялась с бурбоном и водкой. Популярность текилы резко выросла в Европе. К нам эта тенденция тоже придет. Хотя, может быть, в несколько ином виде», — говорит эксперт.

Все эксперты убеждены, что тренд на импортозамещение продолжится, в том числе и в новых для российского рынка алкогольных сегментах. «Рынок алкоголя будет постепенно перераспределяться в сторону локального производства и импорта более доступных крепких брендов», — говорит Брагин.